גבינת קוטג' או דירת קוטג' - אלה מוצרים שקל לציבור הישראלי לשים את האצבע על הבעיה - הם פשוט "יקרים מדי" - ולזעוק בקול "זה עושק לאור יום". גל המחאות האחרון הוא על המובן מאליו, על מה שמרגישים בכיס באופן ישיר, אבל יש מעשי חמס נוספים שאינם גלויים כל כך, והמחאה מדלגת עליהם. לא משום שאינם חמורים, אלא משום שהם מסובכים, דורשים מומחיות ולרוב נעשים בחסות הממשלה, בהצדקות של "טובת המדינה".

כך, למשל, עומד הציבור נבוך, חסר מושג כמעט, מול עושק המסים. כשלא יודעים להגדיר את לב הבעיה, או לחלופין כשהמטרות נראות כל כך בלתי מושגות, קשה לצאת למחות. כך התמסמסה לה אל מחוץ לתודעה הציבורית מחאת הנהגים נגד ייקור המס על הדלק לפני כמה חודשים. אמנם בחודשיים האחרונים היו ירידות מסוימות במחירי הדלק (הוא עומד לזנק בחודש הבא בכ-25 אגורות לליטר), אך לא ניתן לזקוף לזכות הציבור הישג משמעותי. נטל המס לא הופחת. המדינה היא עדיין המרוויחה הגדולה.

נוכח רוח הקרב החדשה המנשבת בציבור, נראה שבקרוב לא ניתן יהיה להמשיך לעצום עיניים אל מול העלייה הדרמטית בשיעור המסים העקיפים. בחסות המדיניות המוצהרת של ראש הממשלה, בנימין נתניהו - הפחתת מס ההכנסה, הפחתת המסים הישירים והתאגידיים - עלו אט-אט המסים העקיפים, והתוצאה: בעוד השכבות החזקות והעשירות נהנות מהרפורמה במס, השכבות החלשות ושכבות הביניים סופגות פגיעה משמעותית.

חמישה מומחים מובילים בתחום המס מסבירים מדוע מדיניות המס של הממשלה מסוכנת ומציעים פתרונות משלהם לשינוי המצב. שטייניץ ונתניהו, לטיפולכם.

פרופ' יצחק הדרי

מהמומחים המובילים בארץ לדיני מסים בכלל ולמיסוי מקרקעין בפרט. מרצה באוניברסיטת ת"א ובמכללה האקדמית נתניה, ובעל משרד עו"ד עצמאי. מחברם של ספרים ומאמרים רבים בתחום

"ההפחתות במיסוי הישיר בשנים האחרונות והעלאת המיסוי העקיף והביטוח הלאומי הן ממש שערורייה. מדיניות המס הזאת פוגעת בחלוקה הנכונה של ההכנסות במשק ומחמירה עם חסרי היכולת ועם המעמד הבינוני. אין דבר טוב אחד לומר על המסים העקיפים, ויש לבטל אותם בהקדם, למעט המע"מ.

"המסים העקיפים הם ירושה שקיבלנו מהמנדט הבריטי. כך שלטו בילידים. מס הכנסה לא היה אפקטיבי כל כך בשנים ההן, אז גבו בעיקר מסים עקיפים. לא רק שזה לא מתאים לתקופתנו, הדבר התפתח בארץ למפלצת.

"בפערים החברתיים צריך לטפל באמצעות מס הכנסה, כי הוא המס הפרוגרסיבי. הוא צריך לצמצם את אי-השוויון בחלוקת ההכנסות, שגדל מאוד בשנים האחרונות. לכן הרפורמה שאני מציע צריכה להיות ביטול המסים העקיפים (למעט מע"מ) - מס קנייה, מכס, היטלים על ייבוא, בלו על הדלק ומסים מוניציפליים. במקביל, הייתי פועל להעלאת המס הישיר, מוסיף דרגת מס נפרדת לאלפיון העליון ומונע תכנוני מס של אנשים המתחפשים לחברות".

עו"ד-רו"ח גידי בר-זכאי

רו"ח ומשפטן, לשעבר סמנכ"ל בכיר ברשות המסים וכיום שותף מנהל בגידי בר-זכאי ושות' יועצים, משרד המספק ייעוץ מס לגופים בולטים במשק

"המס העקיף הוא מס מסוכן מכל הבחינות. בראש ובראשונה הוא מסוכן כי הוא מאוד יעיל וקל לגבייה, וכשיש מס שכל כך קל לגבות אותו, התוצאה היא שנעשה בו שימוש מופרז. המס העקיף מסוכן גם כי הוא יוצר אשליה שכולם שווים, הרי כולם משלמים אותו באותו שיעור, וזה ממש לא נכון. ככל שאדם במעמד סוציו-אקונומי נמוך יותר, נטל המסים העקיפים גדל ביחס להכנסותיו ולהונו.

"לדעתי יש להחיל את שיטת המע"מ הדיפרנציאלי. אני מתקשה להבין מדוע טוענים שהוא יוצר קשיים רבים בתפעול. כולנו נסכים שאם היינו יכולים לגבות יותר מע"מ על מכוניות יוקרה ופחות מע"מ על קוטג' ולחם, היינו ישנים טוב יותר בלילה. לא תמצאו בעל הון שיגיד לכם שהמע"מ על קוטג' ועל רכב היוקרה שלו צריך להיות זהה.

"הייתי ממליץ לאוצר להחיל מע"מ דיפרנציאלי בגזרות ברורות, כלומר להבדיל בין מותרות לבין מוצרי בסיס, וכך להימנע מהמקומות הבעייתיים. לא הייתי רוצה לראות גבר בן ארבעים, בעל מידות, לובש חולצה שקנה בחנות ילדים הפטורה ממס עקיף, וגם לא הייתי רוצה לראות עוגת קרם משובחת הנקנית בפטור ממע"מ המיועד ללחם אחיד. כולנו יודעים לזהות היטב מה זה רכב יוקרה, וודאי שנדע לזהות דירת יוקרה על פי מחירה. אם באירופה יודעים איך לעשות זאת, אני חושב שגם אנחנו נצליח.

"על רקע מחאת האוהלים, לא ניתן שלא להתייחס גם למיסוי הנדל"ן. לא צריך אמצעי ראייה מיוחד כדי לראות שלטענת האחידות אין אחיזה במציאות כשמדובר בשוק הנדל"ן. תשלומי שכר דירה למגורים פטורים אמנם ממע"מ, אך מי שרוכש דירה למגוריו ישלם מסי רכישה בסכומים מרשימים ביותר. ניתן להבחין בין דירות בקלות רבה, על פי המחיר. אפשר לקבוע מס רכישה מדורג, שיהיה תלוי במחיר הדירה. כך ניתן יהיה לגבות מסים רבים יותר, מהאנשים הנכונים".

ד"ר (עו"ד) משה שקל

ממומחי המס המובילים בישראל ומייסד משרד שקל ושות'. ייצג, בין היתר, את ורד פרי בתיק שבו נקבע כי נשים עובדות זכאיות לניכוי מס על חלק מהוצאות הטיפול בילדים וכן את אייפקס ברכישת תנובה. בין לקוחותיו: פרטנר, איי.די.בי פיתוח וקבוצת אפריקה ישראל

"אני בעד לבטל חלק מהמסים העקיפים כך שחלוקת הנטל תהיה שוויונית יותר ותפגע פחות בשכבות החלשות, אך צמצום כזה פירושו העלאה במיסוי הישיר, וגם בכך יש נזקים. לכן הפתרון צריך להיות מלא ומקיף, ויש לעשות רפורמה כוללת, גם במיסוי העקיף וגם בישיר.

"לגבי המיסוי העקיף, ראשית יש לשקול חלוקה דיפרנציאלית של המע"מ ושל מסי הדלק והבלו. אין שום סיבה, למעט נוחות, להטיל מע"מ אחיד על כל המוצרים. לדעתי יש להגדיר מוצרי בסיס, בעיקר בתחום המזון, ולהטיל עליהם שיעור מע"מ נמוך מאוד. הוא הדין גם לגבי כל מוצרי הבסיס שבדרך כלל נצרכים בידי האוכלוסיות החלשות יותר. זאת במקביל להעלאת שיעור המע"מ על מוצרי יוקרה, כלי רכב, מוצרי חשמל וכדומה.

"רצוי שהמיסוי העקיף יוטל בהתאם לטיב המוצר ולאדם הצורך אותו. כך, אין סיבה להטיל מס נמוך על שיחות טלפון בחו"ל או לחו"ל. במדינות רבות במערב רואים מיסוי עקיף בשיעור של 20% ויותר על מוצרים ושירותים כאלה.

"רפורמה נוספת במיסוי העקיף קשורה למס על הדלק. היקפי המס שהמדינה גובה על דלק ותוספיו גובלים בשערורייה, אין לזה אח ורע בכל אירופה. ציבור הנהגים הוא ציבור שנסחט במסים, ומישהו צריך להתעורר ולטפל בדחיפות בעניין הזה.

"בעוד רכיב המע"מ צריך להישאר על כנו ורק להשתנות בשיעוריו בהתחשב במוצר, את הבלו צריך להוריד - פעולה שתביא לירידה קטנה בסך כל המיסוי העקיף. הירידה הזאת צריכה כמובן לבוא במקביל לעלייה במיסוי הישיר.

"לגבי המיסוי הישיר, צריך לחשוב עליו מחדש בשני היבטים עיקריים: היבט אחד הוא ההבחנה בין מס על רווחי הון לבין מס על רווחים מהכנסה פירותית (מעבודה) או רווחים שוטפים. בישראל, מוטל מס שבח על מכירות מקרקעין ונכסים אחרים, ורק על רווחי הון מוטלים שיעורי מס נמוכים יחסית. המס הממוצע היום על רווחי הון ועל רווחים פיננסיים הוא 20%, בעוד המס על הכנסות מפעילות ועבודה הוא פרוגרסיבי ומגיע מהר מאוד ל-44%-43%.

"למרות הטענה שאם נטיל מס על רווחי הון או מס שבח גבוהים מדי נהיה עדים לבריחת הון לחו"ל, יש לשקול להעלות את המסים הללו בכמה אחוזים. כל שיטת המיסוי בישראל מתעלמת כמעט לחלוטין מההון האנושי, ואין סיבה לתת הנחות מס לעשירים בעוד מעמד הביניים שעובד משלם כמעט מחצית שכרו למס הכנסה.

במקביל להעלאות במס השבח ובמס על רווחי הון, יש להוריד את שיעור המיסוי הישיר על הכנסות מעבודה, כדי לאותת שאנחנו לא נותנים להון האנושי יחס רע יותר מזה שנותנים להון הלא-אנושי".

עו"ד פנחס רובין

ראש משרד י. גורניצקי. מומחה לדיני מסים ותאגידים, ליטיגטור ויועץ משפטי לעסקאות ענק. בין לקוחותיו: שרי אריסון ויצחק תשובה

"הפתרון טמון במציאת נקודת האיזון בין שני סוגי המס, אך אני לא יודע בדיוק היכן הקו הזה עובר. הטיית הכף לטובת המס העקיף על פני המס הישיר תוצאתה תהיה לא רק מס רגרסיבי, אלא רגרסיה חברתית. למעשה, לא צריך להיות מנגנון פורמלי שיקבע תקרה למס העקיף; שיקול הדעת המוסדי והחקיקתי צריך להיות כזה שיקבע איזשהו רף עליון, גמיש אמנם, למס הרגרסיבי כדי לשמור על השכבות החלשות.

"הדוגמה המובהקת למס רגרסיבי הוא מע"מ, ולדעתי חלק ממה שצריך לעשות זה להוריד את המע"מ על מצרכים המשמשים תדיר את השכבות החלשות ומשפיעים פחות על השכבות החזקות. עם זאת, שיטת המע"מ הדיפרנציאלי אינה חפה מבעיות.

"הקושי להחיל מס דיפרנציאלי נובע מכך שאנחנו, אנשי המס המתחכמים והתחמנים, עלולים לנצל לרעה את השיעורים הבלתי אחידים ולעשות הסטות מהסטות שונות ותכנוני מס כדי לחדור אל השיעור הנמוך מבעד לשיעור הגבוה.

"מלבד מע"מ דיפרנציאלי, הייתי פועל לביטול או להפחתת מסים עקיפים שונים, ובהם מס קנייה ומכסים שונים. אלה מסים הרסניים לציבור, גם מבחינת התחרות המשקית, כיוון שמכסים על ייבוא בולמים תחרות, עיין ערך מחאת החלב והקוטג'. עם זאת, הם נותנים הגנה לתעשייה המקומית, ולכן גם במקרה זה צריך למצוא את האיזון".

"אני מתנגד נחרצות להעלאת רף המס הכולל, לרבות מס בריאות וביטוח לאומי, מעל לסף של 50%, שקבענו בוועדת רבינוביץ' (ועדה לרפורמה במס הכנסה בראשות רו"ח יאיר רבינוביץ', שהגישה המלצותיה ביוני 2002).

"האלפיון העליון לא צריך לסבסד עד אין סוף את כל האוכלוסייה האחרת. אילו האלפיון העליון היה רחב יותר ובעל משמעות רבה יותר לצורכי הרווחה של כלל הציבור, הייתי שוקל את הדברים ב'בנדיבות' רבה יותר, אבל אותו אלפיון עליון מוסיף רק מעט לסך כל הכספים המיועדים למטרות החשובות הללו, והפגיעה בו תהיה גדולה יותר מהתועלת למי שיקבלו את עודפי הכספים הללו באמצעות מדרגות מס מרווחות יותר. בהצעה להעלות את המס לאלפיון העליון יש פופוליזם יותר מתוצאות כלכליות מועילות. עם זאת, במקביל לשינויים הנחוצים במס העקיף, הייתי בוחן את המדרגות הפרוגרסיביות של המס הישיר".

פרופ' יוסף אדרעי

מומחה למדיניות מסים, מרצה למדיניות מסים ולחקיקה פיסקלית בפקולטה למשפטים של אוניברסיטת חיפה, ויועץ בכיר במשרד עו"ד אורי כליף ושות', המתמחה בדיני מסים ומיסוי בינלאומי

"המיסוי העקיף מחריף את הפערים החברתיים. אין כל ספק שהעלאת המסים העקיפים פוגעת בשכבות החלשות. ניקח לדוגמה משפחה שהכנסתה החודשית עומדת על 5,000 שקל. היא מוציאה את כל הסכום על מוצרי מזון, נסיעות, שכר דירה וביגוד ואינה מצליחה לחסוך. נניח שהמוצרים הללו חייבים כבר היום במס עקיף של 15% והמס כבר כלול במחיר המוצרים. משמעות הדבר היא שאותה משפחה משלמת כבר היום מס עקיף בסכום של כ-652 שקל, כלומר כ-13% מהכנסתה החודשית. אם נטיל מס עקיף נוסף של 10% על המוצרים, תיאלץ המשפחה ליטול הלוואה בסך 500 שקל בכל חודש או לצמצם את צריכתה ב-10%, כלומר להוריד את רמת החיים שלה.

"נשווה משפחה זו עם משפחה שהכנסתה החודשית היא כ-100 אלף שקל, הצורכת סל מוצרים זהה. המס המקורי, בשיעור 15%, הוא 0.65% בלבד מהכנסתה החודשית. העלאה נוספת בשיעור 10% במס העקיף לא תגרום נזק ממשי למשפחה הזאת: היא תוכל לשמור על רמת החיים שלה ותצמצם את החיסכון החודשי שלה מ-95,000 שקל ל-94,500 שקל. הריבית שהיא תקבל על סכומי החיסכון שלה, לאחר תשלום מס הכנסה עליה (20%), עדיין גבוהה מסכום המס החדש.

"מדיניות המס היום - הפחתת המס הישיר על הכנסה מהון ועל רווחי הון והטבות לבעלי הכנסות גבוהות, ולעומת זאת העלאת המס העקיף - מיטיבה רק עם בעלי ההון. שיעורי העוני והפערים החברתיים ימשיכו לעלות והממשלה תיאלץ לשנות את מדיניותה.

"יתר על כן, המגמה לעודד את ההון הפיננסי ולהעניק לו הטבות המס נדיבות התגלתה כמדיניות שגויה מכמה סיבות: ראשית, מס נמוך על ההון מחייב מס גבוה על עבודה. שנית, גם אליבא ד'מחלקת המחקר של בנק ישראל, הטבות המס שניתנו, לדוגמה, במסגרת חוק עידוד השקעות הון היו מאוד לא יעילות - הן לא קידמו את מטרות החוק אלא הרחיקו אותן; הן פגעו בהון החברתי ותרמו לחיסולה של מדינת הרווחה".

"אין פתרונות קסם. יש לחזור לדעתי לתפיסות בסיסיות ומקובלות: מס שווה לבעלי הכנסה שווה, יהא מקורה אשר יהא. יש להעלות את שיעורי מס ההכנסה על ההון ולהוריד את שיעורי המס על עבודה, ולהפחית ככל האפשר - אך לא לבטל - את שיעורי המסים העקיפים.

"יש למצוא איזון אופטימלי בין כל הרכיבים של מערכת המסים. מס הכנסה הוא מס מורכב, אך יתרונו הגדול הוא בפרוגרסיביות שלו ובכך שהוא אמור להשיג חלוקה צודקת של הכנסה. מס עקיף הוא רגרסיבי, אך הוא פשוט ויעיל. הפתרון טמון בשילוב של שניהם, שישאף להשיג איזון אופטימלי בין הוגנות וחלוקה ראויה של ההכנסה במשק לבין יעילות כלכלית ומנהלית. התיקון הנדרש באופן בולט הוא שיפור הפרוגרסיביות של המס הישיר".

מה זה אומר?

מס עקיף: מס הנגבה על מוצר או שירות מסוימים מהיצרן, היבואן או הספק, אך משולם בסופו של דבר על ידי הצרכן הסופי. המסים העקיפים כוללים בין היתר מע"מ, מסים על ייבוא, מס קנייה על ייבוא, מס דלק, מס טבק ומס בולים. המסים מוטלים על האזרחים באופן אחיד, ללא קשר לגובה ההכנסה

מס רגרסיבי: מס ששיעורו קטן ככל שההכנסה גדלה. כלומר, הנטל שלו כבד יותר ככל שההכנסה נמוכה יותר. ברוב המסים העקיפים קיימת סכנה לרגרסיביות

מס פרוגרסיבי: מס ששיעורו גדל ככל שההכנסה גדלה. בשיטת מס פרוגרסיבית, המס המוטל גדל והולך בהתאם לגובה ההכנסה.

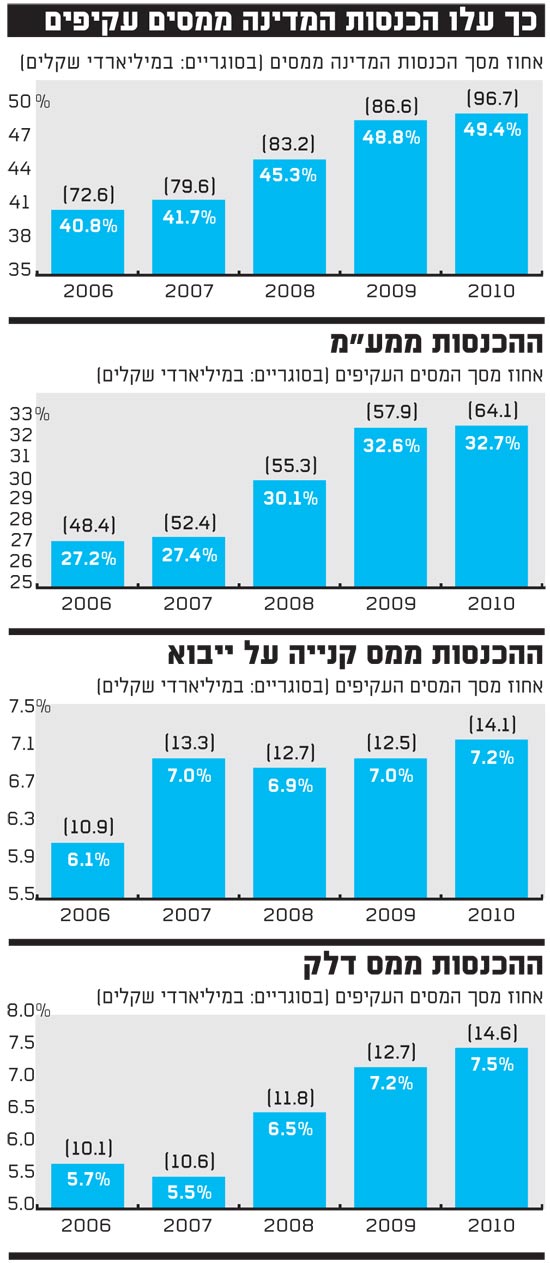

כך עלו הכנסות המדינה ממסים עקיפים

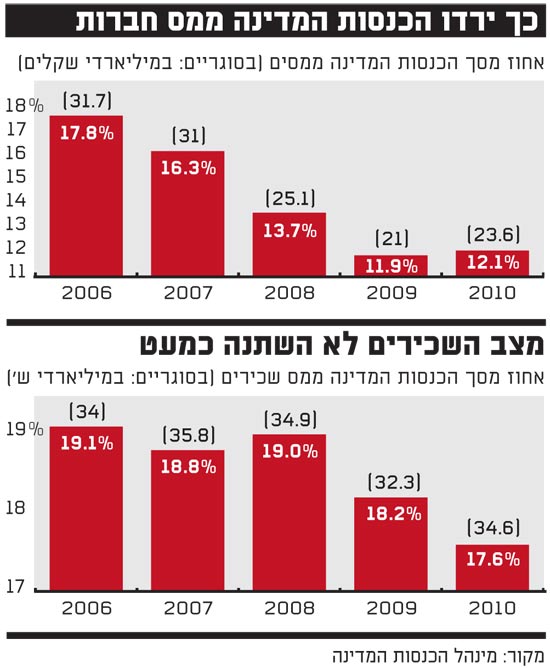

כך ירדו הכנסות המדינה ממס חברות