השנה הראשונה ליישום חוזר חובות פגומים הסתיימה, ואפשר לבחון את השפעת החוזר על האשראי הבעייתי, ההוצאות להפסדי אשראי וההון. תחילה ההגדרות הבסיסיות. חוב בעייתי מתחלק לשלושה סוגים: חוב פגום או נחות, שהוא חוב בסיווג שלילי; וחוב בהשגחה מיוחדת שהוא חוב שאינו פגום אבל נכנס לרשימת המעקב (watch list) (ראו פירוט בתרשים).

בשיטה החדשה קיים פיצול נוסף, בין סיכון אשראי מסחרי בעייתי לסיכון אשראי פרטי בעייתי. כלומר בין חוב נחות, פגום או בהשגחה מיוחדת המיוחס למגזר העסקי לבין חוב כזה המיוחס לאנשים פרטיים. מושג חדש שנכנס לתמונה הוא "נכסים שאינם מבצעים", תרגום ל- Non performing assets. מדובר בחובות פגומים שאינם צוברים הכנסות ריבית, כלומר זהו מושג שווה ערך במהות לחובות שאינם נושאים הכנסה.

למדו את השיטה

אז השנה הראשונה לשיטה החדשה מאחורינו והנה התוצאות העיקריות שלה:

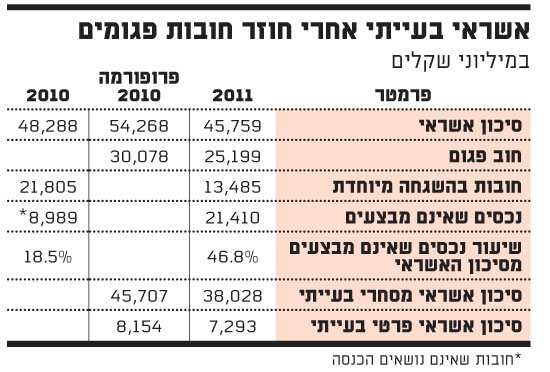

סיכון האשראי הכולל הסתכם בסוף 2010 ב-48.3 מיליארד שקל. נתוני הפרופורמה שדווחו לסוף 2010 (כלומר, מה היה קורה לו היו מפעילים את השיטה החדשה כבר אז) הראו כי בשיטה החדשה קפץ סיכון האשראי ל-54.3 מיליארד שקל. כלומר, 6 מיליארד שקל הפכו בן לילה מאשראי רגיל לאשראי בעייתי. בין הבנקים הייתה שונות. בעוד שבבנק לאומי עלה החוב הבעייתי ב-2.6%, בהפועלים, מזרחי טפחות והבינלאומי קפץ סיכון האשראי ב-20% בממוצע.

במהלך 2011 למדו הבנקים את השיטה החדשה ובסיומה סיכון האשראי הגיע ל-45.8 מיליארד שקל, ירידה של 15% בהשוואה לנתוני הפרופורמה ו-5% פחות מנתוני 2010 בשיטה הקודמת. היחס בין האשראי המאזני לחוץ מאזני נותר כבעבר, כשהאשראי הבעייתי המאזני הוא 83% מסיכון האשראי הכולל.

המעבר בהגדרות מ"חובות שאינם נושאים הכנסה" ל"נכסים שאינם מבצעים" הגדיל מאוד את החובות בסיווג המחמיר. בעוד שהחובות שאינם נושאים הכנסה היוו 18.5% מהאשראי הבעייתי, והגיעו בסוף 2010 ל-9 מיליארד שקל, הנכסים שאינם מבצעים קפצו ל-21.4 מיליארד שקל, והם 47% מהאשראי הבעייתי. חלקו של הסיווג המחמיר של האשראי הבעייתי גדל באופן אבסולוטי והפך למחצית מהתיק, כשלמעשה איכות תיק האשראי ירדה.

תמונת הראי היא מצב החוב בהשגחה מיוחדת. היקף החוב הזה ירד מ-21.8 מיליארד שקל בסוף 2010 ל-13.5 מיליארד שקל בסוף 2011. באופן פשטני ובמונחי השיטה הישנה אפשר להגיד שהבנקים בחנו מחדש באופן מחמיר את החובות בהשגחה מיוחדת, ואת חלקם סיווגו מחדש כחובות שאינם נושאים הכנסה.

חובות פגומים: בעוד שבפרופורמה הוגדרו 30 מיליארד שקל כחוב פגום, בסוף 2011 החוב פגום מכיל אשראי בהיקף של 25.2 מיליארד שקל "בלבד". סיווג הביניים, החוב הנחות, עומד על 4.4 מיליארד שקל.

אשראי בעייתי לפי מסחרי ופרטי: האשראי המסחרי הבעייתי מגיע ל-38 מיליארד שקל שהם 83% מהתיק הבעייתי, בעוד שהאשראי הפרטי הוא 7.3 מיליארד שקל - 17% מהתיק. זה הממוצע במערכת. בלאומי, דיסקונט ואגוד, שיעור האשראי המסחרי הוא כ-90%, בעוד הפועלים והבינלאומי נמצאים משני צדי הממוצע. בנק ירושלים אינו מדווח ואילו במזרחי טפחות תמונה הפוכה: האשראי המסחרי הוא 52% מהתיק והפרטי 48%. בעיקר כי האשראי הבעייתי הפרטי כולל את ההלוואות לדיור הנמצאות בפיגור.

יותר חופש פעולה לבנקים

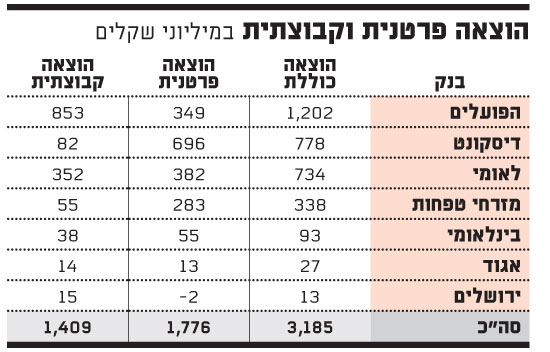

השפעה נוספת של המעבר לחובות פגומים הייתה על ההוצאות להפסדי אשראי ("הפרשות לחובות מסופקים" במינוח הקודם) בשנת המעבר. אמנם ההוצאה הכוללת כמעט ולא השתנתה: 3.18 מיליארד שקל בשנת 2011 בהשוואה ל-3.1 מיליארד שקל בשנת 2010. אך בסיווג ההפרשה היה שינוי משמעותי. בעוד שבשיטה הקודמת ההפרשה הספציפית הייתה כ-95% מההפרשות, בשיטה החדשה ההוצאה הפרטנית הייתה בממוצע 56% מההפרשות, בעוד שההוצאה הקבוצתית הייתה 44%.

זה אינו שינוי טכני אלא מהותי, ואם גם בשנת 2012 ישמר היחס של 2011 עלולה להיווצר בעיה. ההוצאה הקבוצתית מאפשרת לבנק חופש פעולה נרחב. במהותה היא עובדת על בסיס העיקרון שנקרא בעולם הביטוח IBNR (רש"ת: Incurred but not reported) שהאמירה הגלומה בו היא: "נכון שאני לא יודע אם החוב הספציפי הזה פגום, אבל סטטיסטית אני יודע שיש סיכוי מסוים כי בעתיד הוא יהיה פגום".

המשמעות היא הגדלת יכולת הנהלות הבנקים לנהל את ההפרשות כרצונן: להפריש יותר בזמנים טובים כדי להכין רקוברי לעתיד, או לנקות שולחן בזמנים רעים. זה כנראה מה שעשה לאומי ברבעון הרביעי לקראת חילופי המנכ"ליות, כאשר הגדיל פי 4 את ההפרשה הקבוצתית ברבעון בודד.

ונסיים בהשפעה על ההון. כתוצאה מהחוזר הגדילו הבנקים את ההוצאה להפסדי אשראי באופן חד פעמי ב-5.5 מיליארד שקל. מראש הנחה בנק ישראל כי הוצאה זו תיזקף לקרן ההון בלבד, כך שלאחר השפעת המס נגרעו מהון הבנקים 3 מיליארד שקל, שהורידו את הלימות ההון ליבה ב-0.34%. לא מדובר בעניין של מה בכך. די לחשב כי 3 מיליארד שקל נוספים בהון הליבה היו מאפשרים לבנקים לתת אשראי נוסף בסך 30 מיליארד שקל, כדי להבין את המשמעות של יישום החוזר החשבונאי על המשק הריאלי.

שלושת סוגי החובות

אשראי בעייתי

הוצאה פרטנית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.