התשואות לפדיון של איגרות החוב הקונצרניות בעולם נושקות כיום לרמות הנמוכות ביותר אי פעם; זאת, לאחר העליות החדות שנרשמו בהן. כך, מדד ה-IBOXX $, המייצג איגרות חוב קונצרניות בדירוג השקעה בארה''ב, ומכיל מאות אג"ח בפיזור ענפי רחב בעלות מח''מ בינוני-ארוך, רשם עלייה של כ-13% בשנה האחרונה - תשואה מרשימה לכל הדעות, בתקופה שבה שוקי המניות נסחרים בתנודתיות ניכרת על רקע משבר החובות באירופה וחששות מהאטה ומאפשרות גלישה למיתון במשק האמריקני.

ישראלי שהשקיע, כחלק מפיזור הסיכון של תיק ההשקעות, באמצעות קרנות נאמנות או קרנות סל (ETFs) על מדד זה, נהנה מעלייה כפולה בעקבות הפיחות החד בשיעור של 16.5% שרשם השקל מול הדולר בשנה האחרונה. הפיחות נגרם בשל עלייה בפרמיית הסיכון של ישראל, יציאת כספים של משקיעים זרים, וכן בגלל הגירעון בחשבון השוטף שחווה המשק המקומי בחודשים האחרונים.

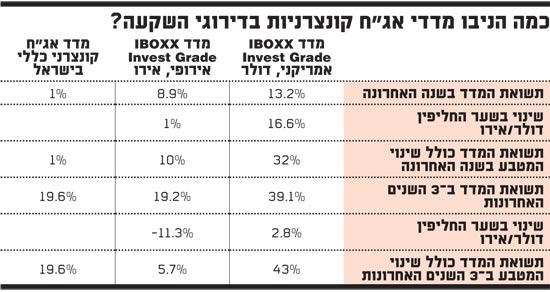

משקיע ישראלי נהנה, אפוא, בשנה האחרונה מתשואה של כ-32% מההשקעה באפיק הקונצרני בארה''ב, מול תשואה אפסית שהניבה עבורו השקעה בישראל במדד תל בונד 60 או במדד אג''ח קונצרני כללי בשנה האחרונה (ראו טבלה).

בהסתכלות ארוכה יותר, של כ-3 שנים, הפערים עדיין גדולים, אך פחות. מדד IBOXX האמריקני רשם עלייה של 39.1% (בתקופה זו לא נרשם שינוי מהותי ביחסי הכוחות שקל-דולר), בעוד מדד אג''ח קונצרני כללי ותל בונד רשמו עליות של כ-20% וכ-21% בהתאמה.

אם נרד לרזולוציה יותר מדויקת, ונבחן את ביצועי האג"ח לפי דירוגים, נמצא, כי מלבד האיגרות בדירוגים הגבוהים בישראל (קבוצת AA), אשר גילו עוצמה ועלו, הרי אם יורדים במדרג החוזק, חברות בעלות דירוגים נמוכים יותר רשמו ירידות חדות ועלייה בתשואות לפדיון ובמרווחים; זאת בניגוד לתופעה המאפיינת את שוק ההון האמריקני, שבמסגרתה גם מחירי האג"ח בעלות דירוג נמוך נושקים לשיא.

במבחן המרווח (פרמיית הסיכון), שבין התשואה על אג"ח קונצרניות לבין הממשלתיות בארה"ב ובישראל, הממצאים הם חד משמעיים. בעוד בארה"ב המרווחים הצטמצמו מ-2.5% ל-2.2% (אג"ח BBB), הרי בישראל המרווחים של קבוצת דירוג AA (מוטה - בגלל אג"ח בנקים) נותרו סביב אותה רמה של 1.8%, ובקבוצת דירוג A המרווחים עלו מרמה של 4% ל-4.6%.

חשוב לזכור, שהואיל ומדובר בדירוג מקומי, נצטרך לבצע המרה לדירוג בינלאומי. על פי סולם ההמרה המקביל של הדירוג הבינלאומי של אג"ח, A פלוס בישראל הוא BB ו-AA מינוס הוא BBB.

איפה להשקיע? תלוי בטווח

ממה נובעת החולשה של שוק האג"ח המקומי בהשוואה לשוק הקונצרני בארה"ב וגם באירופה? על פניו, זוהי מציאות תמוהה, שכן מצב המשק הישראלי טוב יותר ממשקי אירופה וארה"ב.

בארה"ב, על אף ההאטה הכלכלית, מצבו של המגזר העסקי, בחלקים גדולים שלו, כולל חברות High Yield (בסיכון גבוה), עדיין איתן, ורמת המינוף שלו בדרך כלל אינה גבוהה. בישראל, לעומת זאת, החברות סובלות מעודף רגולציה מכבידה, משינויים מהירים בכללי המשחק, ובחלק מן המקרים גם מרמת מינוף גבוהה - המרוכזת בתחום חברות ההחזקה ובנדל"ן. אין ספק, שהצל שמטילים הטייקונים והתסבוכות שלהם על שוק האג"ח הקונצרניות כולו, הוא ארוך וגם כבד.

במבט קדימה, בטווח הקצר ייתכן ששוק האג"ח האמריקני ימשיך להפגין ביצועי יתר על פני זה המקומי, תוך אפשרות להמשך רווחי הון מפיחות המטבע המקומי. יתר על כן, השקעה בהן כחלק מפיזור השקעות ופיזור מטבעי היא בהחלט נכונה.

מנגד, התשואות הנמוכות לפדיון, שבהן נסחרות כיום האג"ח הקונצרניות בארה''ב, העלו את רמת הסיכון באופן ממשי, וכיום משקיע שרוכש אותן, בעיקר במח''מ הארוכים, מקבע תשואה שנתית נמוכה. הוא עלול למצוא עצמו משלם בהפסדי הון ניכרים בעתיד, אם תחל תזוזה כלפי מעלה בריבית, או שתחול הידרדרות חריפה בכלכלה של הדוד סם אשר תסכן את פירעון האג"ח.

להערכתנו, משקיע עם אופק ארוך עשוי להשיג תמורה גבוהה יותר על השקעתו דווקא בשוק המקומי, תוך פיזור ושילוב עם אג"ח קונצרניות High Yield שרשמו ירידות חדות ועלייה במרווחים בתקופה האחרונה.

כמה הניבו

*** הכותבים הם יו"ר בית ההשקעות מיטב ומנהל השקעות בקופות הגמל והפנסיה של מיטב. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.