שינויים רבים חלו בשנה שנתיים האחרונות במפת הכוחות בענף הביטוח בישראל. לאחר שנשלט לאורך כמה עשורים על-ידי שתי ענקיות, מגדל וכלל ביטוח, ולצדן עוד שלוש חברות גדולות (הראל, הפניקס ומנורה מבטחים), מלמדים כיום מסכי הבורסה על מציאות שונה לגמרי. לא עוד חמש, כי אם שש חברות ביטוח גדולות שולטות בענף, והשתיים בעלות שווי השוק הגבוה ביותר הן הראל, ששווה כ-2.84 מיליארד שקל, ומיד אחריה לא אחרת מאיי.די.איי ביטוח, חברת הביטוח הישיר ששווה כבר כ-2.78 מיליארד שקל.

בעוד שמבחינת הראל של משפחת המבורגר מדובר בגידול נאה ועקבי שנמשך כמה עשורים, בין היתר הודות לרכישות ומיזוגים רבים ואגרסיביים, הרי שמבחינת איי.די.איי מדובר בזינוק מטאורי, שהושג כל כולו הודות לצמיחה אורגנית של העסקים הקיימים.

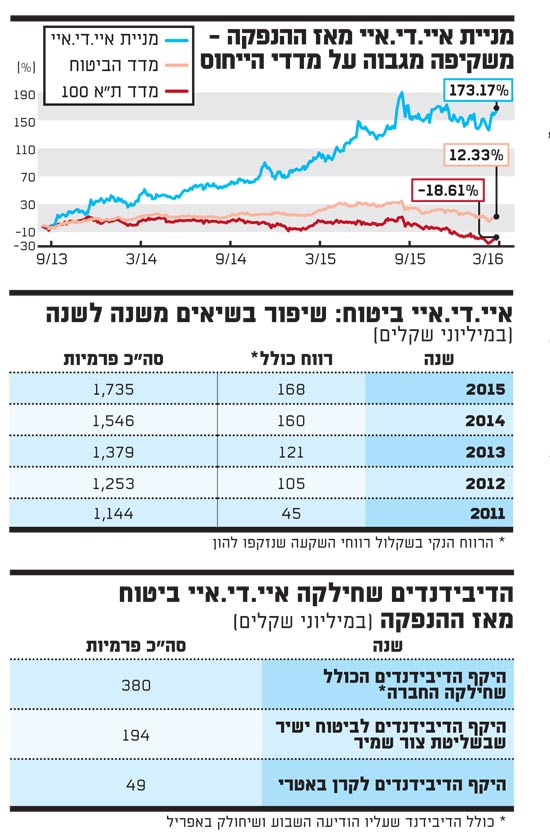

מאז הונפקה בבורסה בת"א לפני כשנתיים וחצי, הוסיפה מניית איי.די.איי לשווייה מעל 170%, והיא שווה כיום יותר ממגדל, מכלל ביטוח, מהפניקס וממנורה מבטחים, הגדולות ממנה פי כמה בהרבה היבטים חשובים, כגון דמי גמולים ופרמיות, מספר עובדים ועוד. זאת 22 שנה "בלבד" לאחר שמשפחת שנידמן החלה את פעילותה בתחום הביטוח הישיר.

מניותיה של איי.די.איי ביטוח הונפקו בבורסה בת"א באוגוסט 2013, סמוך למינויה של דורית סלינגר לתפקיד המפקחת על הביטוח באוצר (היא נכנסה לתפקידה ב-1 בספטמבר 2013) - ונראה שלא רק שתפיסות העולם של שני הצדדים השתלבו במידה רבה, אלא גם התזמון.

זאת, בניגוד לחברות הביטוח המסורתיות הגדולות, שאיבדו כולן עשרות אחוזים מערכן מאז מינויה של סלינגר. כך, בעוד שמניית איי.די.איי ביטוח (חברה בת של ביטוח ישיר מקבוצת צור שמיר של משפחת שנידמן) נסקה מאז הנפקתה בכ-174%, איבד מדד מניות הביטוח בבורסה בת"א כמעט 20% מערכו, בזמן שמדד ת"א 100 רשם תשואה חיובית של "רק" 12%.

אגב, לא מדובר בסיבוב הראשון של חברת הביטוח של משפחת שנידמן בבורסה. בעוד שהפעם מדובר בסיבוב מאוד מוצלח עבור המשקיעים במניית איי.די.איי ביטוח, הרי שבסיבוב הראשון, היה זה מהלך שלא היטיב עם המשקיעים, לאחר שמניית חברת ישיר איי.די.איי (החברה האם של איי.די.איי ביטוח דאז) איבדה - מאז הנפקתה ב-2004 ועד מחיקתה ב-2010 - כ-18% מערכה.

מהיכן נובעת ההצלחה הנוכחית של איי.די.איי ביטוח? מהצלחה עסקית אמיתית של החברה, שצומחת בהכנסות וברווחיות, ומציגה תוצאות מצוינות ויעילות גבוהה, אשר מותנעת גם בעזרת קמפיינים פרסומיים אפקטיביים מאוד. למשל קמפיין "שוקה", היוצא נגד רכישת ביטוח באמצעות סוכן ביטוח, תחת הסלוגן "למה לממן סוכן?". הקמפיינים הטלוויזיוניים של החברה, לאורך שנים, יצרו לה נראות של חברה גדולה ומוכרת, ובסופו של יום גם הביאוה לשם, בוודאי שמבחינת שווי השוק.

מוקדם יותר השבוע פרסמה איי.די.איי ביטוח את דוחותיה לשנת 2015, ובאופן שגרתי מבחינת המנכ"ל המצליח שלה, רביב צולר, היא דיווחה על תוצאות שיא - רווח נקי וכולל של כ-168 מיליון שקל ב-2015, וגידול של כ-12% בסך הפרמיות שגבתה החברה ממבוטחיה, שהסתכמו בשנה שעברה ביותר מ-1.7 מיליארד שקל.

בשנת 2012, לשם השוואה, הציגה החברה רווח כולל של כ-105 מיליון שקל, וגבתה ממבוטחיה פרמיות בהיקף כולל של כ-1.25 מיליארד שקל. שנה קודם הסתכם הרווח בפחות מ-45 מיליון שקל, ואילו הפרמיות הסתכמו בכ-1.14 מיליארד שקל.

לא עוסקת בתחומים שנפגעו

מבחינת המשקיעים, איי.די.איי היא חברה פשוטה יותר להבנה מאשר החברות המסורתיות, ועם הרבה פחות אי-ודאות לגבי עתידה. דבר זה מציף את הסיבה הנוספת, ואולי גם העיקרית, לנסיקה בערך מניית איי.די.איי ביטוח - מול הירידות שרשמו מאז הנפקתה קבוצות הביטוח הגדולות ממנה: התאמתה המובנית של החברה לתפיסת העולם הרגולטורית השלטת מאז כניסתה של סלינגר לתפקידה בפיקוח על הביטוח.

התפיסה האמורה היא כזו שחותכת מרווחים בתחום החיסכון הפנסיוני, שאיי.די.איי ביטוח אינה פעילה בו, או שמשנה את הכללים בשוק ביטוחי הבריאות, שנשלט על-ידי חברות אחרות, ושמשנה את יחסי הגומלין בין החברות לבין הלקוחות, ודורשת דיגיטציה, שקיפות ועוד.

כמו כן, הרגולציה גם מתכננת להגביר את דרישות ההון מהחברות שנסמכות על תחום הביטוח הפנסיוני יותר מאשר מחברות שמתמקדות בביטוחי ריסק ואלמנטרי - דוגמת איי.די.איי, שמגלה כי דווקא תיהנה ממעבר למשטר ההון הרגולטורי החדש.

בדוחותיה פירטה החברה את תפיסת העולם שלה, שלדבריה מביאה לה, במידה רבה, את ההצלחה: "בראיית החברה קיימת מגמת שוק של פנייה הולכת וגוברת לערוצי הפצה ישירים על חשבון תיווך, ותוך הגדלת כוחו של הלקוח מול נותן השירות - קרי חברות הביטוח - ועל כך מושתתת האסטרטגיה שלה. שיטת הפעילות הישירה של החברה עם לקוחותיה מבוססת על שקיפות גבוהה, פשטות, הוגנות ויעילות ברכישה ובקבלת שירות... פעילות הפיקוח לקידום שקיפות זו, על-ידי הסדרת דיווחים משווים, המרת מוצרי ליבה לפוליסות תקניות ואחידות בכיסוייהן והענקת ציוני איכות בשנים הבאות, עשויה לזרז את התהליך", אמרו, והתייחסו למחשבונים ולמדדים שהפיקוח על הביטוח מפרסם ומפעיל.

עוד הסבירו באיי.די.איי ביטוח את האני מאמין שלהם: "העולם כולו צועד לכיוון טכנולוגי בהתמדה, תוך פיתוח המסחר והשירות הדיגיטליים, והחברה מתאימה את עצמה טכנולוגית ושירותית באופן שוטף, בהיבטי תוכנה ותהליכים גם יחד". לפי שעה אלו הם הדגשים שמייצרים לחברה את הגידול בפרמיות וברווחים, ולבעלי המניות בה את הבוננזה.

הדיבידנדים השמנים והנהנים העיקריים

ובאשר למרוויחים העיקריים מהעלייה בשווי החברה: אמנם כ-40% ממניות איי.די.איי ביטוח - אשר פועלת באמצעות שני מותגי ביטוח המוכרים כמעט בכל בית: "תשעה מיליון" ו"ביטוח ישיר" - נמצאים בידי הציבור הרחב, אבל המרוויחים העיקריים הם משפחת שנידמן, שמשתפת את הציבור בהצלחה הזו דרך שתי חברות ציבוריות (ביטוח ישיר וצור שמיר), וקרן באטרי האמריקאית.

שתי הקבוצות הללו, ביטוח ישיר של השנידמנים ובאטרי, שרכשה את החזקתה באיי.די.איי ביטוח ביולי 2012, נהנו לא רק מעליית ערך המניות וממימוש מוצלח של חבילות של מניות מאז ההנפקה, אלא גם מדיבידנדים נדיבים. השבוע הודיעה חברת הביטוח כי תחלק באפריל דיבידנד בהיקף כולל של 100 מיליון שקל. עם החלוקה הזו יסתכמו הדיבידנדים של איי.די.איי ביטוח מאז הנפקתה בכ-380 מיליון שקל, שמהם זרמו לביטוח ישיר כ-194 מיליארד שקל, ולבאטרי - כ-49 מיליון שקל.

למעשה, איי.די.איי ביטוח פרצו מזמן את תקרת הזכוכית של הקהל הרלבנטי, שאחרים טענו שתהיה לה. אבל מעצם טבעה לבחור מבוטחים "טובים" ולוותר על ה"רעים", היא לא תוכל להמשיך ולגדול באותו שיעור וגם לשמור על שיעורי הרווחיות שלה לאורך זמן. בחברה מודעים לכך, ומרחיבים את פעילותם בתחומים נוספים, תוך הקפדה על החיתום ובחירת המבוטחים המתאימים למודל שלהם, ועדיין נהנים מלהיות חברה בינונית וישירה שיכולה לפעול כך. אולם כל גידול משמעותי בהיקפי הפעילות של החברה מקרב אותה לשינוי האמור. בכל אופן, הזינוק במניית איי.די.איי ביטוח לא קרה רק בגלל הרגולציה התומכת, והוא בטח שלא מנותק מהתוצאות הטובות שמציגה החברה.

ולסיום, ההצלחה של השנידמנים עם איי.די.איי ביטוח, שנסובה על חדשנות אמיתית בפיננסים והליכה נגד הזרם, אינה היחידה שאפיינה את פעילות הקבוצה. זה קורה להם גם בחברת המימון הצרכני החוץ-בנקאית "מימון ישיר", שמציגה רווחים נאים, ושהציפה ערך לבעלי הבית בה, וגם, כמעט, בניסיון של הקבוצה להפוך לחברת ביטוח ישירה בינלאומית, שיצר אופטימיות ואף הסתיים ברווח נאה, אך לא הגשים את ציפיות הקבוצה, שנכפה עליה לממש את הסטארט-אפ הביטוחי הבינלאומי שהקימה במזרח אירופה.

שווה יותר ממגדל, כלל ביטוח ויתר הגדולות? ממש לא בטוח

האם ביצועי היתר של מניית איי.די.איי מול אלו של קבוצות הביטוח הגדולות יימשכו גם בעתיד? לדעתנו סביר שלא. אמנם איי.די.איי צפויה להמשיך ולנפק תוצאות מצוינות גם בעתיד, ואולי היא אף תהפוך בקרוב לחברה עם השווי שוק הגבוה ביותר. האחרות טרם פרסמו את תוצאותיהן לשנת 2015, ולא נתפלא אם הן יפרסמו אזהרות רווח לרבעון הראשון השנה, בעקבות ביצועי שוקי ההון בינואר ובפברואר. אולם הן עדיין יכולות ויודעות להביא רווחיות גבוהה משמעותית משל איי.די.איי, בוודאי בשנה טובה בשוקי ההון.

ומדוע בכל זאת המשקיעים אופטימיים מאוד לגבי איי.די.איי ביטוח, ופסימיים ביחס ליתר החברות, שאיבדו שיעור דו-ספרתי מערכן מאז הונפקה איי.די.איי? בעשורים האחרונים קבוצות הביטוח המסורתיות הגדולות הפכו במידה רבה לאופציה על שוק ההון. כשהשווקים עולים והתשואות חיוביות הן מציגות רווחים של מאות מיליוני שקלים גם ללא פעילות עסקית יוצאת דופן בגין התיק הקיים. מנגד, כשיש חשש לתוצאות שוקי ההון, כך גם גובר החשש של המשקיעים ביחס למניות אלה. באיי.די.איי ביטוח סוגיה זו הרבה פחות משמעותית מאשר במגדל, למשל.

אך לא רק זאת; החברות הגדולות, בעיקר מגדל אך גם כלל ביטוח, הראל ואחרות, סובלות זה זמן מהכבדה ניכרת על המניה - וגם על הביזנס האמיתי - מצד הרגולציה. מדובר בקבוצות שחלק מרכזי מפעילותן, ובוודאי מרווחיותן, מגיע מתחום הביטוח הפנסיוני, שחווה הורדת תעריפים בשנים האחרונות גם ביחס לתיק הקיים, וזאת גם בתחומי ביטוח אחרים.

למעשה, תוכניותיה של המפקחת מאיימות על המשקיעים בחברות המסורתיות הגדולות, שגם חוות אתגרים אסטרטגיים וניהוליים בעקבות כך, ובעיקר על הרווחיות העתידית שלהן. לכך יש השלכה על המניות כבר כיום - לכל הפחות משום האי-ודאות הרבה שאופפת את סוגיית הרווחיות העתידית (ושלא ממש מתקדרת מעל לעסקי איי.די.איי ביטוח, שפועלת בתחומים שפחות סובלים מהאקטיביזם הפרו-צרכני הרגולטורי). כך, נראה שהתמחור של קבוצות הענק, שיודעות להרוויח פי כמה מאיי.די.איי ביטוח בשנה טובה בשוקי ההון, כבר מגלם תסריטים מאוד פסימיים לגבי העתיד לקרות. האם מדובר בתסריטים פסימיים שיצדיקו את עצמם, או שמא הם חריפים מדי, ימים יגידו.

איי.די.איי ביטוח שיפור בשיאים משנה לשנה