במסגרת הבדיקות שאנו עורכים מעת לעת לגבי ביצועי תעשיית קרנות הנאמנות, אנו בודקים היום את ביצועי הקטגוריה הגדולה ביותר בתעשייה, שמרכזת נכסים בסך של קרוב ל-80 מיליארד שקל, שהם כ-40% מסך נכסי קרנות הנאמנות המסורתיות, או לא פחות ממחצית מסך נכסי הקרנות המסורתיות האקטיביות.

קבוצה גדולה זו מחולקת ל-5 תתי-קבוצות: קרנות המתמחות באג"ח כללי ללא מניות, אלו המתמחות באג"ח כללי עם חשיפה של עד 10% למניות, עד 20%, עד 30%, ואף קרנות שבהן החשיפה למניות היא של יותר מ-30%. מדד הייחוס עבור הקרנות להן הייתה חשיפה מנייתית כלשהי הורכב ממדד אג"ח כללי, כשאת החלק המנייתי היחסי ייצג מדד ת"א 125 (לשעבר, מדד ת"א 100). מדד אג"ח כללי עלה ב-2016 ב-2.05% ואילו מדד ת"א 125 ירד ב-2.5%.

אג"ח כללי - ללא מניות

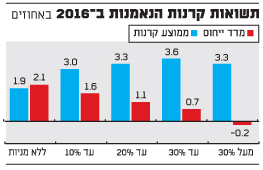

בקבוצת הקרנות ללא מניות נכללו 58 קרנות. ממוצע התשואה של הקרנות בקבוצה זו עמד על 1.9%, בעוד שתשואת מדד אג"ח כללי לאותה תקופה עמדה על 2.1%, פער של 0.2%. מתוך 58 הקרנות בקבוצה, 24 היכו את המדד. הקרן הטובה ביותר עלתה במהלך התקופה בכ- 10%, בעוד שהקרן בעלת התשואה הנמוכה ביותר ירדה בכ-0.4%. ההסבר נעוץ, כמובן, בדמי הניהול של הקרנות בקטגוריה, שעומדים על ממוצע של 0.8%, ושיורדים, כמובן אוטומטית, מהתשואה שלה זוכה בעל היחידות בקרן. עם זאת, השוואה נכונה צריכה להביא בחשבון שמדד הייחוס הוא סטרילי, אבל כדי לקנות ולמכור אותו, למשל, באמצעות תעודת סל או קרן מחקה, צריך לשלם עמלות.

עד 10% מניות

ראשית, נציין כי תשואת מדד ת"א 125 לתקופה שנבדקה (2016) הייתה, כאמור, שלילית בשיעור של 2.5%. אי לכך, הציפייה היא, לכאורה, שחשיפה מנייתית בקרנות צפויה להעיב על ביצועיהן, אך נוכחנו בעבר, ואף כתבנו על כך, שסביבת מדד יורד, לא בהכרח פוגעת בתשואת הקרנות במלוא העוצמה, שכן יכולתם של מנהלי הקרנות נמדדת במקרה זה באופן שבו הם מנצלים את דרגות החופש שלהם בבחירת המניות.

התשואה הממוצעת של הקרנות בקבוצה זו עמדה על כ-3%, בעוד שביצועי מדד הייחוס היו נמוכים יותר ועמדו על 1.6% בלבד.

הקבוצה כללה 74 קרנות, מתוכן 58 היכו את המדד. הקרן הטובה ביותר עלתה בכ-7.7%, בעוד שהמפגרת בקבוצה עלתה בכ-0.2% בלבד. כאמור, הפער החיובי של הקרנות בקבוצה מול ביצועי הבנצ'מרק, נזקף לזכותם של מנהלי הקרנות שהשכילו לנהל את אלוקציית הנכסים עבור הקרנות שלהם בצורה טובה.

עד 20% מניות

קבוצת הקרנות בקטגוריה זו מנתה 70 קרנות. התשואה הממוצעת שלהן ב-2016 עמדה על כ-3.3%, בעוד שמדד הייחוס השיג תשואה של 1.1% בלבד, מה שמשקף פער של 2.2% לטובת הקרנות. הגדלת החלק המנייתי, על אף שמדד הייחוס שלו היה שלילי בסיכום השנתי, הרחיב עוד יותר את הפער בין הקרנות למדד הייחוס. הקרן שעלתה בשיעור הגדול ביותר, סגרה את השנה עם עלייה של כ-11.6%, בעוד שהקרן שפיגרה בתשואות ירדה בכ-4.7%. בקבוצה זו נמדד הפער הגדול ביותר בקרנות בינן לבין עצמן, כשבין הקרן המובילה לקרן המפגרת היה פער של כ-16.4%. עובדה זו מזכירה לנו שוב את ההבדלים בגישות השונות של מנהלי הקרנות ואת החשיבות בבחירת המניות הנכונה שלהם. באופן די גורף, מרבית הקרנות: 54 מתוך 70, היכו את מדד הייחוס, כשרק 16 מהן השיגו תשואה נמוכה יותר.

עד 30%

תשואת הקרנות הממוצעת בקבוצה זו עמדה על כ-3.6%, בעוד שתשואת מדד הייחוס נקבעה על כ-0.7% בלבד. כפי שציפינו, ככל שהחשיפה המנייתית גדלה, תשואת מדד הייחוס פחות טובה בגלל מניות הפארמה, מה שמשחק לטובת מנהלי הקרנות האקטיביות. הפער בקבוצה זו, שעמד על כ-2.9%, מדגים עוד יותר את יעילותם של מנהלי הקרנות. מתוך הקבוצה בת 33 הקרנות, 32 השיגו תשואה גבוהה משל מדד הייחוס. כלומר, כ-97% מכלל הקרנות בקבוצה היוו הוכחה כי ניהול של חשיפה מנייתית מוצלחת על-ידי מנהלי הקרנות, אפשר שיביא ערך השמור למוצרים המנוהלים.

מעל 30% מניות

המגמה אותה ראינו לאורך כל הבדיקה שלנו, נמשכה גם בניתוח קבוצת הקרנות להן הייתה חשיפה מוגברת למניות בשיעור של 30% עד 50%. הגדלת מרחב התמרון שניתן למנהלי הקרנות, במצב בו מדד הייחוס המנייתי (ת"א 125) מציג ביצועים שליליים, מאפשר להם להשיג תשואה עודפת גבוהה יותר על פני הבנצ'מרק הרלוונטי.

קבוצת קרנות זו, שכללה 9 קרנות בלבד, השיגה תשואה ממוצעת של כ-3.3%, בעוד שמדד הייחוס ירד באותה תקופה בכ-0.2%. כלומר, פער התשואות ביניהן עמד על כ-3.5%. 100% מהקרנות בקבוצה היכו את מדד הייחוס, כשהמפגרת בתשואות עלתה בכ-0.6% והטובה ביותר השיגה תשואה של 8.7%.

חגגו על הפארמה

לסיכום, 2016 הייתה שנה לא פשוטה עבור מנהלי הקרנות, בעיקר אלו שניהלו קרנות אג"חיות ללא מניות, כיוון שהרציונל הכלכלי המאפיין את ענף האג"ח לא באמת בא לידי ביטוי בביצועי האג"ח, בעיקר הארוכות. התשואות על האג"ח הממשלתיות ל-10 שנים נעו סביב ה-1.8% בממוצע שנתי, נתון שממחיש את חוסר האטרקטיביות של המח"מ הארוך לנוכח הסיכון שהוא מגלם.

מנהלי הקרנות בחרו לקצר את המח"מ ואיתו את הסיכון שנובע מאפיק זה, והעדיפו את הסיכון הגלום במניות. מנהלים שבחרו לנהל את הסיכון של הקרן שלהם בצורה שתואמת את העיוות בשוק האג"ח, יחד עם בחירה נכונה של מניות, היכו את מדדי הייחוס שלהם.

נקודה חיובית נוספת טמונה באופן הגדלת הפער בתשואות ממדד הייחוס. למעט הקבוצה עם חשיפה מנייתית של יותר מ-30%, הפערים בין הישגי מנהלי הקרנות לבין ביצועי מדדי הייחוס שבהשוואה אליהם המנהלים נמדדים, היו גדולים יותר ככל ששיעור המניות היה גבוה יותר.

עם זאת, לא ניתן להתעלם מכך שמה שסייע למנהלי הקרנות, היו הביצועים של מרכיבי מדד הייחוס כאשר מניות הפארמה ירדו בחדות וגררו את מדד ת"א 125 (ת"א 100, לשעבר) לתשואה שלילית. מנהלי הקרנות, גם לו רצו, לא באמת יכלו לחקות את המדד הזה, וזה פעל לטובתם. המבחן האמיתי הוא בשנה שבה הביצועים של המניות הכבדות במדד יהיו דומים יותר ולא קוטביים כל כך כפי שהיו ב-2016. בינתיים, שנת 2017 נפתחה, גם היא, באופן שמיטיב עם מנהלי הקרנות, בעיקר במקטע המנייתי מסיבות דומות לאלה של 2016.

*** הכותבים הם בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ, ואנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

תשואות קרנות הנאמנות ב-2016 באחוזים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.