האם רשות המסים בהנהלת ערן יעקב החליטה לשים את האופציות והתמריצים לעובדים בחברות היי-טק כמטרה וכמקור להעשרת קופת המדינה? חוזר חדש שפרסמה הרשות ושהגיע לידי "גלובס", המשנה את מדיניות מיסוי האופציות המחולקות לעובדים, מצליח לטלטל את חברות הטכנולוגיה. מדובר בחוזר שפרסמה רשות המסים החודש תחת הכותרת "תגמול מבוסס הון שהבשלתו תלוית-ביצועים", ואשר השורה התחתונה שלו היא: מעתה עובדים לא יוכלו ליהנות משיעורי מס נמוכים בעת מימוש אופציות שהוענקו להם למימוש רק במקרה של אקזיט או של הנפקה.

בעקבות החוזר, במקום שיעור מס על רווח הוני בגובה 25% שחל על האופציות המותנות הללו עד היום, ההכנסות מהמימוש ייחשבו כהכנסת עבודה ולכן חיוב המס עלול לעלות לכדי 50% באותן נסיבות. מומחי מס מגדירים את השינוי כרעידת אדמה, פגיעה וכפל מס פוטנציאלי לעובדים וכן צמצום משמעותי בשיקול-הדעת של דירקטוריונים החברה בנוגע לאופן תמרוץ עובדים.

החוזר החדש מתפרסם זמן קצר לאחר שנחשפה ב"גלובס" החלטה חדשה של הרשות ששינתה את מדיניות מיסוי הרווחים של ישראלים שיצאו ל"רילוקיישן" בגין מכירת אופציות שניתנו להם בתקופת עבודתם בחו"ל, ומעורר את השאלה המתבקשת - האם רשות המסים סימנה את עובדי ההיי-טק.

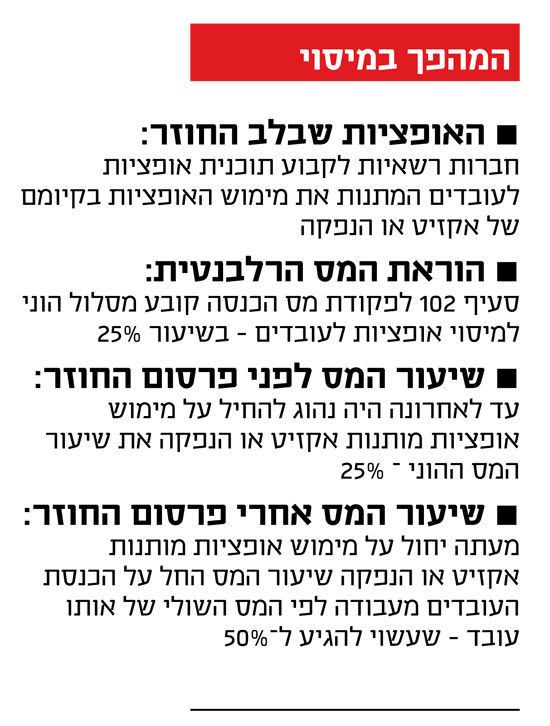

המהפך במיסוי

תקופת הבשלה של תגמול הוני

חוזר מס ההכנסה החדש משנה את מדיניות המס שהייתה נהוגה עד לאחרונה בנוגע לתגמול מבוסס הון שהבשלתו תלוית-ביצועים. בחוזר קובעת רשות המסים אמות מידה ביחס להענקת אופציות לעובדים במסלול הוני (בשיעור מס מופחת של 25%) אשר "הבשלתן" (מועד אפשרות המימוש שלהן) תלויה ביצועים של העובד, וכן ביחס למועד הענקתן. השינוי המשמעותי טמון בקביעה שמעגנת רשות המסים בחוזר באופן רשמי, שלפיה "הבשלה" שתלויה באירוע הנפקה או באקזיט בחברה לא תתאפשר תחת מסלול הוני ותחשב כהכנסת עבודה שתמוסה לפי המס השולי של העובד - שעלול לטפס עד 50%.

נסביר. החוזר סובב סביב הוראותיו של סעיף 102 לפקודת מס הכנסה, שקובע מסלול הוני למיסוי אופציות לעובדים (בשיעור 25%). כידוע, חברות נוהגות לתמרץ את עובדיהן באמצעות תגמול מבוסס הון (אופציות, מניות ויחידות השתתפות). אחת ממטרותיו של התגמול ההוני היא שימור העובדים לטווח הארוך. מטרה זאת, מתאפשרת ומושגת על-ידי כך שחברות נוהגות לקבוע תקופות עבודה, שבמהלכן נצמחת לעובד הזכאות להפוך לבעל מניות, בכפוף להתקיימותם של תנאים מוגדרים וברורים - תקופות אלה נקראות "תקופות הבשלה".

רשות המסים מבהירה, כי הרציונל בסעיף 102 לפקודה, הוא לתגמל את העובדים שנשארים בחברה זמן ארוך. ככל שהעובד יחזיק את התגמול ההוני שהוקצה לו למשך זמן ארוך וייקח על עצמו את הסיכון וחוסר הוודאות במימוש הזכות שהוקצתה לו בתגמול ההוני עד להגעה ל"חלום האקזיט", תנפיק החברה לעובד, עם מימוש הזכות, מניות מימוש שיקנו לו את הזכויות הצמודות במניות כיתר בעלי המניות הרגילות, בד-בבד עם דילול החזקותיהם של יתר בעלי המניות הקיימים בחברה. זאת, כאשר העובד מצדו, במועד המימוש, יוכל ליהנות משיעור מס מוטב של 25%.

לפי החוק, החברה המעבידה רשאית לקבוע תנאי הבשלה לפי שיקול-דעתה. המחוקק קבע תקופה מינימלית של שנתיים, שהחל מתחילתה ועד סופה של תקופה זו התגמול ההוני צריך להיות מופקד בידי נאמן. זאת, על-מנת שהעובד יוכל ליהנות משיעור המס המוטב ביחס למניות המימוש.

בדרך-כלל, נהוג כי תקופת ההבשלה של התגמול ההוני המוענק לעובדים, תלויה בתקופת עבודתו של העובד בחברה, והיא מתפרסת על-פני תקופה מסוימת, כאשר בסיום כל אחד מחלקי התקופה (חודש, רבעון, שנה וכדומה), אותו חלק מהתגמול ההוני שהוקצה ומיוחס לתקופה זו מבשיל, והופך להיות קניינו הבלעדי של העובד.

אולם לעתים תנאי ההבשלה אינם מותנים רק בתקופת זמן, אלא גם או רק בהתקיימותם של יעדים מסוימים הנסמכים על יעדי ביצוע או תנאי שוק. רק בהתקיימם של תנאים אלה יבשיל התגמול ההוני והזכויות המוקצות יהפכו לקניינו של העובד, וכך תיקבע כמות מניות המימוש המוקצות לעובד.

הרשות שיגרה מסרים לשוק

מטרת החוזר החדש, כפי שהגדירה אותה רשות המסים, היא לקבוע לגבי זכויות לעובדים שהבשלתן תלוית-ביצועים את התנאים ואת מועד ההקצאה לעניין סעיף 102, שלפיהם תיחשב ההקצאה כעומדת בתנאי הסעיף ומזכה בשיעור המס הנמוך. בפועל, הבהירה הרשות בעיקר, כי בכוונתה לשלול את שיעור המס הנמוך כאשר תנאי ההבשלה הם אקזיט או הנפקה של החברה, והיא תראה בתמורה ממימוש המניות כסף-מזומן שקיבל העובד מעבודתו - היינו הכנסה פירותית משכר עבודה.

עד לפני כחצי שנה כל חברה הייתה רשאית לקבוע תוכנית אופציות הכוללת הוראה, שלפיה תנאי למימוש האופציות הוא אירוע אקזיט או הנפקה של החברה בבורסה. חברות למעשה העניקו אופציות לעובדים, אך לא ניתן היה לממשן עד אקזיט או הנפקה.

בחודשים האחרונים החלה רשות המסים לשגר לשוק מסרים שלפיהם המציאות הזאת עתידה להשתנות. אולם רק החודש, עם פרסום החוזר נקבע לראשונה באופן רשמי, כי מתן אופציות עם התניה לאירוע אקזיט או הנפקה אינה אפשרית תחת סעיף 102 לפקודת מס הכנסה, ולא ניתן להינות עוד ממסלול מס רווח הון בשיעור 25%. הרשות קובעת בחוזר, כי היא תראה את ההכנסה שהתקבלה ממכירת אופציות שהותנו באירוע אקזיט או הנפקה כתגמול מזומן שימוסה כהכנסת עבודה לפי המס השולי של אותו עובד, שעשוי, כאמור, להגיע ל-50%.

מומחי מס: "החברות יצטרכו לחשוב על מנגנונים אחרים לתגמול עובדים"

החוזר שפורסם החודש לא הפתיע את רוב מומחי המס העוסקים בתחום ההייטק ובמיסוי תמריצים לעובדים. זאת, מאחר שבחודשים האחרונים טפטפה רשות המסים את עמדתה החדשה בנוגע למימוש אופציות באקזיטים והנפקות. אז למה זה דרמטי?

לדברי עו"ד דניאל לורבר, ראש תחום התמריצים ההוניים במשרד ברנע, מדובר בשינוי דרמטי שישפיע בעיקר על חברות ההיי-טק, אך זולג גם לחברות נוספות, ושמובהר לראשונה באופן רשמי. "אין ספק כי מדובר ברעידת אדמה עבור חברות שהעניקו לאורך השנים אופציות לעובדים לפי תוכניות שכעת לא עומדות בהוראות החוזר החדש של רשות המסים", הוא אומר. לדבריו, "אותן חברות צריכות תוך 180 יום מפרסום החוזר להסדיר מול רשות המסים את תוכניות האופציות שלהן ואת הענקות האופציות שבוצעו מכוחן לעובדיהן. אם הן לא יעשו זאת, עובדיהן יהיו חשופים למיסוי כפול מזה שהובטח להם בזמנו על-ידי החברה".

עו"ד לורבר מסביר, כי יש פה חשש לפגיעה משני כיוונים - העובדים והחברה. "המדיניות החדשה עשויה לפגוע בעובדים, כי יכול להיות שחלק מהאופציות לא יהיו תחת מסלול הוני ואז יחול על זה מס; ומהצד השני, חברות שלא יסדירו את הנושא יהיו חשופות לתביעות מצד עובדים, דבר אשר עשוי להקשות על חברות בשלב ניהול המו"מ מול רוכשים פוטנציאליים או מול חתמים לפני הנפקה".

בחוזר החדש עושה רשות המסים הבחנה בין אופציות אשר תקופת ההבשלה שלהן הסתיימה לבין כאלה שטרם הבשילו. איך זה יעבוד בפועל? לורבר: "ביחס לעובד שקיבל 100 אופציות שמבשילות על בסיס שנתי על פני 4 שנים, ואשר חלפה שנה מיום קבלת האופציות (קרי, 25 אופציות כבר הבשילו), החברה המעבידה תצטרך להגיש לרשות המסים רולינג פרטני ביחס לאותן אופציות שהבשילו, וביחס ל- 75 שטרם הבשילו, החברה תצטרך לשנות את תנאי ההבשלה של אותן אופציות, כך שיעמדו בתנאי החוזר (לבטל את ההתניה באירוע אקזיט או הנפקה), ולפנות לרשות בהודעה על אימוץ 'הסדר מס להענקה חדשה' על גבי הנספח שצירפה הרשות לחוזר.

"לגבי החלק שטרם הבשיל, רשות המסים תראה בו כהענקה חדשה, אשר לגביה תחל מחדש תקופת החסימה בת השנתיים הקבועה בסעיף 102 לפקודת מס הכנסה. משמע, גם אם חלפו שנתיים ממועד ההענקה המקורי, על-מנת שאותו עובד יוכל ליהנות ממיסוי רווח הון, יראו את מועד ההענקה כיום בו הוגש הסדר המס המתוקן לרשות, ומאותו יום תחל מחדש תקופת החסימה בת השנתיים".

מצום שיקול-הדעת של הדירקטוריון

ד"ר איל שנהב, ראש מחלקת ההיי-טק במשרד גרוס, מוסיף אף הוא כי החוזר החדש בעל חשיבות רבה לכל העוסקים בתחום ההיי-טק. לדבריו, "בחוזר הבהירה הרשות את עמדתה ביחס לאופציות מבוססות ביצועים, תוך צמצום שיקול-הדעת של דירקטוריון החברה". לדברי שנהב, המסר של החוזר הוא: "עובד/דירקטור ראה הוזהרת: האופציות שלך מבשילות באירוע אקזיט? תחויב במס בשיעור 50%".

והוא מסביר: "חברות רבות בחרו לסטות מכללי ההבשלה על-פני תקופת זמן וליצור קשר ישיר יותר בין הבשלת האופציות והביצועים של החברה או העובד הספציפי. קשר ישיר זה היה בנשמת אפו של התגמול ההוני שנועד ליצור זהות אינטרסים בין העובד לבין החברה ולקשור את תגמול העובד לביצועי החברה. לרוב התגמול שאינו מבוסס על זמן אלא על ביצועים הוחל על עובדים בתפקידים בכירים ודירקטורים.

"הפרקטיקה שנהגה במשך שנים ארוכות הייתה שאופציות שמבשילות באירוע אקזיט חוסות בגדרו של סעיף 102 במסלול ההוני, ולכן עובד (או דירקטור) שקיבל אופציות מבוססות אקזיט נהנה ממס של 25%. כעת עולה, כי עובדים ודירקטורים אלה ישלמו מס של עד 50% ובנוסף ביטוח לאומי.

לדבריו, תוכנית שבה הבשלת האופציה היא רק באירוע אקזיט היא כלי ראשון במעלה לשמר עובדים או דירקטורים בחברה, שכן עם עזיבתם הם מפסידים את כל האופציות שקיבלו. "חברות היי-טק יצטרכו כעת לחשוב על מנגנונים אחרים לתגמול עובדים בכירים ודירקטורים שאינם מבוססי זמן מחד, אבל גם אינם קשורים ישירות לאקזיט מאידך".

לדברי שנהב, יש לזכור כי החוזר קובע שאופציות מבוססות ביצועים כאשר היעד הוא ברור, מדיד וסופי תוכלנה ליהנות מהמס המופחת של סעיף 102. "בעקבות פרסום החוזר מוטל כעת נטל גבוה יותר על הדירקטוריון של החברה לאמץ מסלולי הבשלה שעומדים בכללי החוזר. כמו כן, החוזר גורם לצמצום משמעותי בשיקול-הדעת העתידי של הדירקטוריון לאפשר הבשלה של אופציות".

רשות המסים: "לא נאפשר ניצול לרעה של שיעורי המס"

בחודש שעבר נחשפה ב"גלובס" החלטת מיסוי חדשה, שלפיה אופציות שהתקבלו בחו"ל בידי ישראלי שעשה רילוקיישן וחזר לישראל (תוך פחות מ-6 שנים), יהיו חייבות במס מלא בישראל, גם אם כל תקופת ההבשלה והזכאות לאותן אופציות הייתה בחו"ל. כעת מתפרסם גם החוזר החדש בנוגע לשיעורי המס שיחולו על אופציות שהותנו בתנאי אקזיט או הנפקה. על הרקע הזה, ועל רקע קולות נוספים שעולים ממסדרונות רשות המסים בנוגע למיסוי אופציות, תוהים מומחי המס האם רשות המסים "סימנה" את האופציות של העובדים.

רשות המסים מצידה שוללת לחלוטין את הטענות בנוגע לחוזר החדש, וכן מבקשת לגדוע באיבם כל תיאוריות קונספירציה בתחום מיסוי האופציות. מהרשות: "החוזר החדש מפרסם את עמדת הרשות, כפי שהובאה לידי ביטוי פעמים רבות בשנים האחרונות, וקובע טיפול מיסויי זהה בין העובדים במשק שמקבלים בונוסים כספיים בשל אירועים אקזיט לבין עובדים אשר האופציות שלהן מבשילות באירוע אקזיט ומקבלים את התמורה עליהן.

"ככלל, חוזר מס הכנסה שכותרתו 'תגמול מבוסס הון שהבשלתו תלוית-ביצועים', אינו משנה כהוא זה את מדיניות הרשות בנושא הענקות אשר הבשלתן תלויה באירוע אקזיט בלבד, אלא מפרסם אותה בצורה רשמית. עמדת הרשות בנושא זה, אינה מאפשרת ניצול לרעה בהוראות סעיף 102 לפקודה, וזאת בסיטואציה שבה חברות הקצו אופציות לעובדים אשר לכאורה הן מסווגות כ"הוניות", אך בפועל עוקרו מתוכן, שכן ניתן לממשן למניה רק בקרות אירוע אקזיט. קרי, עד אירוע האקזיט העובד אינו בעל מניות בחברה וגם באירוע האקזיט לא יהיה - דהיינו מדובר בתגמול שכל מטרתו אינו להפוך את העובד לשותף בחברה אלא לתת בונוס בעת אירוע אקזיט לעובדי החברה.

עם זאת, רשות המסים הלכה צעד נוסף לקראת החברות ואפשרה להן לשנות את תנאיה ההבשלה של האופציות, על-מנת שאלה ישקפו שותפות אמיתית של העובד בהון ולא רצון בלבד לזכות בבונוס אקזיט בשיעור מופחת, והכול ללא כל סנקציה מהותית ובתנאי שיבואו מראש, וזאת בפרק זמן של חצי שנה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.