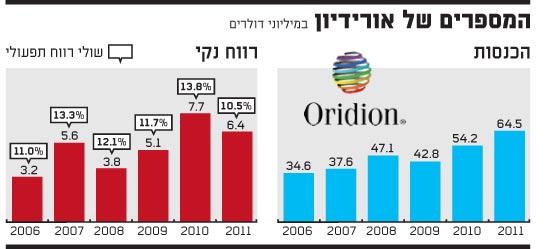

זהו. חברת ציוד רפואי ישראלית נוספת עושה את דרכה לזרועות של משקיע זר. אורידיון הירושלמית, שפיתחה ציוד רפואי לכימות ואפיון רמות הפחמן הדו חמצני (CO2) בדם, נמכרת לקובידיאן (Covidien) האמריקנית תמורת 346 מיליון דולר במזומן - 300 מיליון דולר בנטרול המזומן שיש לאורידיון בקופתה.

קובידיאן, נזכיר, רכשה רק באחרונה חברה ישראלית אחרת, סופרדיימנשן, תמורת 350 מיליון דולר, כך שנראה שהחברה בחרה לצאת למסע קניות בארץ, ולא ממש זול. סופרדיימנשן החזירה למשקיעיה לא מעט, והמקרה של אורידיון די דומה, וממחיש שוב את השגשוג של תעשיית הציוד הרפואי הישראלית.

קובידיאן רוכשת את אורידיון, הנסחרת בבורסת ציריך, לפי מחיר של 21.08 פרנק שוויצרי למניה (23 דולר) - פרמיה יותר ממכובדת של 76% על מחיר המניה הבוקר, ופרמיה של 91% על מחיר המניה הממוצע בחודשיים האחרונים. במילים קצת יותר פשוטות, קובידיאן רוכשת את אורידיון לפי שווי כמעט כפול משוויה הבורסאי.

אורידיון (Oridion), שהוקמה לפני 25 שנה (ממש השנה חוגגת החברה חצי יובל להקמתה), מפתחת ציוד רפואי למדידת CO2 או בעגה המקצועית קפנוגרפיה (Capnography) - כימות ואפיון של רמות הפחמן הדו חמצני בתהליך הנשימה. קפנוגרפיה היא חלק בלתי נפרד מתהליך הפיקוח על חולים שנמצאים באשפוז ממושך לאחר ניתוח, או ממתינים בחדר מיון.

בתהליך הנשימה אנו שואפים חמצן ונושפים CO2 אך אם אנו לא נושמים נכון או צוברים אוויר בריאות מבלי לפלוט אותו, אותו CO2 הופך לרעיל כי הוא תופס את מקומו של החמצן, ומשקלו הסגולי הגבוה משל החמצן מגדיל את הסיכויים למות מחנק במקומות סגורים ונמוכים כמו מרתפים וחדרים אטומים. לכן, הקפנוגרפיה הפכה לאינדיקטור הראשון שמזהה קשיי נשימה, ואורידיון הפכה לחברה שהפתרון שפיתחה לפני למעלה משני עשורים, מציל חיים.

קובידיאן, שנסחרת בבורסת ניו יורק לפי שווי של 26 מיליארד דולר, מתכננת לשלב את הפעילות של אורידיון ביחידה עסקית של החברה שעוסקת בהנשמה וניטור חולים, ולהפוך "את אורידיון למרכז ידע ומצוינות בתחום הקפנוגרפיה", דברי הודעת החברה.

"קובידיאן פנו אלינו לפני 9 חודשים, ולא מיד קפצנו על ההצעה שלהם", מספר וולטר טבצ'ניק, סמנכ"ל הכספים של אורידיון. "הם הלכו וחזרו עד שבפברואר האחרון הם באו עם הצעה שלא יכולנו לסרב לה", הוא אומר. לדבריו, "אם היינו צריכים למצוא מישהו שיקנה אותנו - אובידיאן היא הרוכשת הכי מתאימה".

טבצ'ניק מדגיש כי מרכז המו"פ של החברה בארץ, שיושב בירושלים, יוותר על כנו. "זה היה חלק מתנאי העסקה שהגדרנו".

"ערוצי המכירה של קובידיאן יאפשרו לאורידיון להגביר את קצב החדירה של פתרונותיה לסביבות רפואיות קיימות וחדשות", ציין אלן אדלר, יו"ר ומנכ"ל החברה. רוברט וויט, נשיא פעילות מערכות ההנשמה והניטור של קובידיאן, ציין כי "הפתרונות של אורידיון מהווים תוספת מצוינת לפורטפוליו המוצרים הנוכחי של החברה". אדלר, יו"ר ומנכ"ל החברה הנרכשת, צפוי לקבל 24 מיליון דולר ברוטו.

מימין: אלן אדלר, יו"ר ומנכ"ל, ו-וולטר טבצ'ניק, סמנכ"ל הכספים אורידיון / צילום: תמר מצפי

הרוח החיה והשקטה שמאחורי אורידיון

המרוויח הגדול ממכירת אורידיון הוא יו"ר ומנכ"ל החברה, אלן אדלר. אדלר מחזיק כרגע בשיעור של 6.6% מהון המניות של החברה (בדילול מלא), וזה אומר שמכירת החברה תניב לו 24 מיליון דולר (ברוטו לפני מס), שהם 90 מיליון שקל בקירוב - אקזיט בהחלט נאה.

ההחזקה של אדלר כוללת אופציות ברות מימוש, שכולן נמצאות הודות לעסקה עמוק "בתוך הכסף", ולכן שווי המזומן שיקבל הוא ברוטו, לפני תשלום תוספת המימוש של האופציות למניות.

אדלר, שאינו נמנה על מייסדי החברה, החל לכהן כדירקטור בחברה בשנת 1994, וכמנכ"ל מאפריל 2004. בעברו שימש כיועץ ושותף בחברת הייעוץ מקינזי, ובעברו הרחוק יותר היה שותף בקרן ההון סיכון של אוורגרין.

אדלר, למרות שני כובעיו, נחשב לרוח החיה אך השקטה שמאחורי אורידיון. לתקשורת הוא לא מרבה להתראיין, ומי שבעיקר מייצג את החברה מול התקשורת ומול שוק ההון הוא וולטר טבצ'ניק, סגן נשיא בכיר וסמנכ"ל כספים.

הבליץ הישראלי של קובידיאן

קובידיאן שברה היום שיא כאשר רכשה, תוך פחות מחודש, שתי חברות תמורת כמעט 700 מיליון דולר. אף חברה גלובלית לא השקיעה בישראל סכום גדול כל כך בטווח זמן קצר כל כך. מלבד ג'ונסון אנד ג'ונסון, קובידיאן היא כעת הרוכשת הגדולה ביותר של חברות מכשור רפואי בישראל מאז תחילת שנות ה-90.

שתי הרכישות הן בתחום של רפואת ריאות (רפואה פולמנולוגית), תחום שהולך ומתפתח לאחר שנזנח מעט במשך מספר שנים. עם זאת מדובר בחברות שונות: אורידיון היא חברת ניטור ואילו סופרדיימנשן היא חברה לאבחון וטיפול פולשני בגידולים בריאות. לפני כשבוע רכשה קובידיאן גם חברת מנשמים בשם ניופורט.

קובידיאן הייתה חטיבת הבריאות של תאגיד טייקו השוויצרי-אמריקני, ופוצלה ממנו לפני כארבע שנים. כוים קובידיאן נסחרת ב-NYSE לפי שווי שוק של 26 מיליארד דולר וב-2011 רשמה מכירות של 11.7 מיליארד דולר. בשבועיים האחרונים, בין היתר על רקע שתי הרכישות הקודמות, עלתה מנייתה בשיעור של 4%.

קובידיאן מתמחה בתחום הניתוחים הזעיר פולשניים, עם מוצרי לפרוסקופיה ואיחוי וחיבור רקמות, יש לה פעילות בתחום ניטור החולים בבתי החולים והיא משווקת ציוד לחדרי ניתוח. בנוסף, יש לה פעילות בתחומי הפרמצבטיקה והגנריקה, אך לאחרונה היא הביעה כוונה להוציא פעילות זו ולהפוך לחברה עצמאית, בעיקר כדי לא להתמודד עם לחצי המחירים בשוק הגנרי.

קובידיאן הורידה באחרונה את צפי המכירות שלה ל-2012 לעומת 2011. הסיבה העיקרית היא אי הוודאות הכללית שפוקדת את שוק המכשור הרפואי האמריקני, ולחץ על המחירים מצד חברות הביטוח. אלו כנראה גם הסיבות המובילות את החברה לצמיחה מוגברת באמצעות רכישות, גם מחוץ לארה"ב.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.