האם בפעם השנייה בתוך פחות משנתיים תעבור מיטב מדדים, חברת תעודות הסל שרכש בית ההשקעות מיטב מכלל פיננסים ביוני אשתקד, ידיים נוספות?

במסגרת מיזוג בתי ההשקעות דש-איפקס ומיטב, הביעה לאחרונה רשות ניירות ערך את דעתה לגבי המהלך בפני רשות ההגבלים העסקיים, שאמורה לאשר את המיזוג. בעוד שלגבי פעילויות ניהול התיקים וקרנות הנאמנות לא הייתה לרשות ני"ע הסתייגות, הרי שלגבי מיזוג חברות תעודות הסל של שני הגופים, היא סבורה שיש בו כדי לפגוע בתחרות והוא למעשה לרעת הציבור. זאת, כיוון שמיזוג החברות תכלית ומיטב מדדים אמור ליצור גוף שיחלוש על נתח שוק של כ-45%.

רשות ני"ע, כרגולטור שטובת ציבור המשקיעים לנגד עיניו, בחנה את סוגיית המיזוג של שתי חברות תעודות הסל בעיניים אלה. כן מקדמת הרשות תיקון לחוק השקעות משותפות בנאמנות (תיקון 21), שקובע כי גוף לא יחזיק נתח שוק של מעל 25% מענף תעודות הסל, כתוצאה מרכישות.

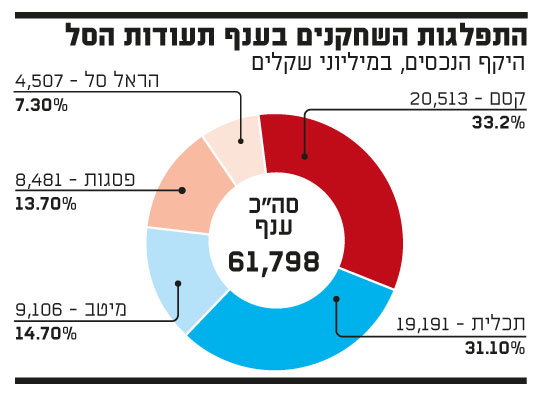

ואולם, רשות ההגבלים העסקיים בוחנת את המיזוג מנקודת מבט של תחרותיות והיכולת להעלות מחירים עקב אי תחרות. לצורך כך היא תידרש בראש ובראשונה להגדיר מהו בעצם ענף תעודות הסל - האם הוא כולל רק את התעודות בישראל המנהלות כ-62 מיליארד שקל, או גם מוצרים מתחרים להן, כמו קרנות מחקות, קרנות כספיות ואף פיקדונות בנקאיים. לכן, יתכן שרשות ההגבלים תגדיר באופן שונה את הענף, ומכך גם ייגזרו נתחי שוק שונים, וייווצר פער מעמדת רשות ני"ע. כך למשל, עשויה רשות ההגבלים העסקיים לאשר את המיזוג לא במתכונתו הנוכחית, אלא תחת אילוץ למכור חלק מתעודות הסל של הגוף הממוזג.

אם תאמץ רשות ההגבלים העסקיים את עמדת רשות ני"ע, בית ההשקעות מיטב שבניהול אילן רביב ייאלץ למכור את מיטב מדדים. החברה נקנתה כאמור לפני פחות משנה וחצי, תמורת 105 מיליון שקל, מתוכם 85 מיליון שקל בגין הפעילות והיתרה בגין הון עצמי. מבט (שמה אז) ניהלה בעת הרכישה כ-6.7 מיליארד שקל, שהיוו אז נתח שוק של 12% - הגוף הרביעי בגודלו בענף תעודות הסל, והעסקה שיקפה אז יחס של כ-1.5% על הנכסים.

בענף התעודות יש יתרון מובהק לגודל

מאז רכישתה על ידי מיטב, צמחה חברת התעודות שבניהול ליאור כגן בשיעורים ניכרים, והיום היא מנהלת 9.1 מיליארד שקל - שלישית בגודלה בענף עם נתח שוק של כמעט 15%. לפי אותו יחס על הנכסים, מיטב מדדים כבר שווה היום כ-140 מיליון שקל.

בענף תעודות הסל היתרון לגודל הוא מובהק והעלות השולית של תוספת בנכסים הולכת ופוחתת. ניתן לראות זאת בבירור בתוצאות של תכלית וקסם של אקסלנס, אשר תורמות מתחילת השנה נתון דו ספרתי לרווחי הגופים אליהם הן משתייכות.

בגלל היתרון הזה, המועמדים הטבעיים לרכישת מיטב מדדים הם מתחריה הקטנים יותר - הראל סל ופסגות. בית ההשקעות פסגות שבשליטת קרן אייפקס ובניהול חגי בדש, כבר התמודד בעבר על רכישת מבט, אך המחיר שהוצע היה נמוך משמעותית מזה שמיטב שילמה לבסוף. רכישה כזו כעת עשויה להקפיץ את פסגות למקום השלישי בענף, לא רחוק מתכלית.

גם הראל סל, השחקנית הקטנה בענף, עשויה להתעניין מאותה סיבה במיטב מדדים. הראל נקטה עד כה באסטרטגיה של צמיחה אורגנית, אולם רק מרף של 6-7 מיליארד שקל ניתן להרוויח משמעותית בענף זה.

גם מגדל שוקי הון, שאת אחיזתו בעולם ההשקעות הפאסיבי הוא משיג בינתיים דרך קרנות מחקות, הביע בעבר התעניינות בכניסה לענף תעודות הסל. בתי השקעות נוספים שעשויים ללטוש עיניים הם מנורה מבטחים פיננסים ולידר שוקי הון.

התפלגות שחקנים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.