פרינסטון, דיוק וקורנל, שלוש אוניברסיטאות עילית אמריקאיות, מכרו לאחרונה היקפים גדולים מאוד של אגרות חוב של ממשלת ארה"ב, כך דיווח העיתון "פייננשל טיימס" מוקדם יותר החודש. מנהלי ההשקעות של קרנות הצמיתות (Endowment) של המוסדות, שחוששים שהעלאת ריבית תרסק את מחירן, הקטינו את משקל החוב המקומי הסחיר בתיק לאחוזים בודדים ולעתים לאפס, שינוי דרמטי לאפיק שהיווה כשליש מהתיק רק לפני 6-5 שנים.

הכסף "החכם" של דיוק הופנה לטובת רכישת מניות ולהשקעה בשווקים מתעוררים. במקרה של פרינסטון, הוא פשוט מוחזק כרגע במזומן. אגב, גם בישראל מחזיקות האוניברסיטאות קרנות צמיתות שבמסגרתן התורמים דורשים שהכסף יושקע, ורק פירות ההשקעה יועברו לשימוש. את ההנחיות למבנה ועדות ההשקעות ואת המגבלות קובעת הוועדה לתכנון ולתקצוב של המועצה להשכלה גבוהה.

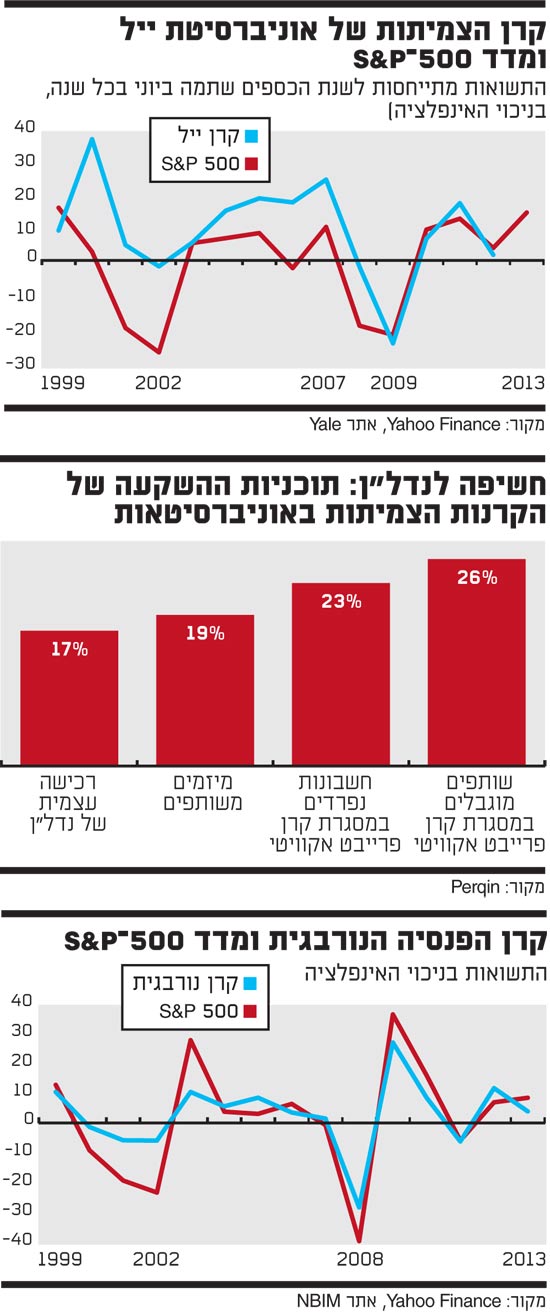

ובחזרה לחו"ל, למעשה כבר זמן רב קודם לצמצום החשיפה לחוב שמנפיק הדוד סם, האוניברסיטאות לא האמינו בתיק "הגנתי" קלאסי, כמו חשיפה למדד S&P500 (שיעור של 60% מהתיק) ואג"ח ממשלתיות ל-10 שנים (40%). ההיפך הוא הנכון: בכל אחת משלוש השנים האחרונות הופנה יותר מחצי מתיק אוניברסיטאי ממוצע ל"השקעות חליפיות". בשנת הכספים 2012 עמדה ההקצאה על 54%, ב-2011 על 53% וב-2010 על 52%.

עולם ההשקעות החליפיות כולל רכישות ממונפות, העמדת חוב מזנין (הלוואות חוץ בנקאיות משלימות לעסקים), השקעה בחוזים עתידיים על סחורות כמו נפט וגז, שותפויות בפרייבט אקוויטי, הזרמת הון סיכון וכמובן רכישת נדל"ן, נוסף להשקעה בניירות ערך של חברות הענף, ככלי גידור נגד התפרצות אינפלציונית.

לפי חברת המחקר Preqin, הקרנות האקדמיות מקצות עתה 7.7% מהתיק המנוהל לנדל"ן, והיעד הוא להגיע ל-9.6%. החשיפה לנדל"ן מתבצעת באמצעות מגוון ערוצים ובראשם כניסה כשותפים מוגבלים בקרנות פרייבט אקוויטי - 26% מהכסף באפיק, וכן פעולה דרך "חשבונות נפרדים" שהם בעצם תיק מנוהל שתפור על פי מידות הקרן שרשאית גם לפסול עסקאות מסוימות - עם עוד 23% מהכסף.

בייל חושבים אחרת

אבל יש קרן של אוניברסיטה יוקרתית מאוד אחרת - ייל - שלא הוזכרה בפרסום, מסיבה פשוטה; כבר שנים ארוכות מאוד שחשיפתה לאג"ח בפרט ולניירות ערך בכלל נמוכה למדי. לסיבה קוראים דיוויד סוונסן, המנהל את הקרן ביד רמה מאז 1985. בתקופתו הציגה הקרן תשואה פנומנלית ונכסי הקרן זינקו ל-19.3 מיליארד דולר, ובכך הפכה ייל לשנייה רק להרווארד.

ההחזקות של ייל אינן מקובלות לא בעולם המוסדי ואפילו לא בעולם הקרנות הצמיתות - נכון ליוני 2012 החזיקה האוניברסיטה 21.7% מנכסיה בנדל"ן, לעומת 4.3% בממוצע בעולם הקרנות. יתר על כן, 80% מהכסף המנוהל בידי המוסד הופנה להשקעות חליפיות, ובאוניברסיטה מתגאים כי מאז הושק התיק ב-1978, לפני כ-34 שנים, הוא הניב תשואה שנתית ממוצעת של 11.6%.

סוונסן, שקודם להגעתו לאוניברסיטה עבד בליהמן ברדרס, נחשב לחלוץ שלפני המחנה בכל הקשור להסטת התיק ממניות ומאג"ח אל עבר עולם ההשקעות החלופיות. השפעתו של סוונסן חרגה מעבר לגבולות הקמפוס בניו הייבן משום שמוסדות רבים ביקשו לחקות את המודל שפיתח, ולא פחות חשוב - גם משקיעים פרטיים חשבו שיוכלו לעשות זאת דרך קרנות נאמנות ותעודות סל.

הקרן של ייל, בראשות סוונסן, הפסידה ב-2009 כ-25% משוויה. זו הייתה התשואה השלילית הראשונה שרשמה ייל מאז 1988. הוא עצמו ממש לא התרגש מההפסד בגלל אופק ההשקעה "האינסופי". כשנשאל סוונסן על ידי "וול סטריט ג'ורנל" מה באשר לכל אותן קרנות שביקשו לחקות את ייל והפסידו, השיב שאין לו שום סימפטיה כלפי מי שמנסים לחקות בצורה שטחית את המודל, ושלח אותם לקרוא את ספרו "Pioneering portfolio management".

הכסף הגדול

כדי למצוא את הניגוד המושלם לאסטרטגיית ההשקעות של הכסף "החכם" של מומחי ליגת הקיסוס, יש להרחיק עד נורבגיה, שקרן הפנסיה הממשלתית שלה נחשבת לקרן ההון הריבונית הגדולה בעולם עם תיק בשווי 728 מיליארד דולר.

הקרן, שהכנסותיה נובעות מתקבולי מיסוי מגזר הנפט והגז, מבעלות על שדות נפט ומדיבידנדים מענקית האנרגיה Statoil, הודיעה לאחרונה שסיימה את הרבעון הראשון של השנה עם רווח צנוע של 37 מיליארד דולר, כלומר תשואה של 5.4%.

כמה כסף משקיעה הקרן בקרנות גידור, פרייבט אקוויטי וסחורות? בכל המקרים התשובה היא אפס.

62% מסך הכסף מושקע במניות, ומשמעות הדבר שהתיק כה גדול עד שהנורבגים מחזיקים למעשה באחוז אחד לפחות מכל חברה ציבורית משמעותית שפועלת בעולם, ובסך הכול ב-9,000 חברות בקירוב. על רקע התייבשות הבורסה התל אביבית מעניין לציין כי 60 מניות ישראליות בשווי מצרפי של 2.3 מיליארד שקל, חלקן רשומות גם בחו"ל, מוחזקות בידיים נורבגיות, יותר מאשר כל מדינה אחרת במזרח התיכון.

עוד 37% מהתיק, או כ-270 מיליארד דולר, מושקעים באג"ח. בדיוק האפיק שממנו נמלטו לאחרונה קרנות האקדמיה.

רק פחות מאחוז אחד מהתיק מושקע בנדל"ן, אפיק שבו החלו הנורבגים להשקיע רק לפני שנים ספורות, וכל כולו מבוצע ברכישות ישירות לבד או במסגרת מיזמים משותפים. בשנים הקרובות צפויה הקרן להגדיל את ההקצאה לנדל"ן עד ל-5% מהתיק, על חשבון נתח אגרות החוב, מה שגוזר סכום פנוי להשקעה של לא פחות מ-36 מיליארד דולר.

סכומים אלו הופכים את הקרן הנורבגית לאחת משחקניות הנדל"ן המשמעותיות במערב אירופה לאחר שרכשה בשנים האחרונות נכסים במקומות היוקרתיים ביותר בלונדון ובפריז.

השנה לראשונה בתולדותיה השקיעה הקרן בנדל"ן מחוץ לאירופה, ורכשה נתח של 49% מהשליטה בכמה מבני משרדים בניו יורק, בוושינגטון הבירה ובבוסטון בתמורה ל-600 מיליון דולר.

מה מתאים לישראל?

אז מצד אחד הדמיון בין נורבגיה לייל רב - אופק ההשקעה של שתיהן ארוך מאוד, אולי נצחי, ללא משקיעים שדורשים לפתע את הכסף, ומצד שני השוני בחשיפה להשקעות חליפיות בכלל ובנדל"ן בפרט תהומי. מדוע יש סתירה כזו?

"אני מסתכל על הקרן הנורבגית כאל גוף שנמצא בעיצומו של תהליך", מסביר גרגורי קרטיס, יו"ר חברה לניהול עושר מפיטסבורג (פנסילבניה). "הם מתחילים, בצדק, מהאפיקים הפשוטים ביותר ונעים, בהדרגה ולאחר מחשבה עמוקה, לאפיקים מורכבים יותר. מאחר שנדל"ן הוא אפיק ההשקעה הגדול בעולם, אני די בטוח שהנורבגים יגיעו אליו בסופו של דבר. אבל יש הרבה דרכים להיחשף לענף הזה והרבה דברים יכולים להשתבש, במיוחד כאשר העולם נשלט בידי בנקים מרכזיים עם מדיניות מוזרה".

נוסיף כי בחודש שעבר אישרה הממשלה בישראל את הקמתה של קרן עושר לניהול רווחי הגז הטבעי, והמודל הנורבגי נתפס בארץ כראוי לחיקוי. כמובן שיהיה מעניין לראות האם גם בכל הקשור לחשיפה להחזקת נדל"ן תעדיף הקרן הישראלית את המודל הנורדי השמרני, או אולי דווקא את האסטרטגיה המוצלחת של אוניברסיטאות ליגת הקיסוס. כך או כך, כאשר תבשיל קרן הגז - גם הקצאה של אחוזים בודדים לנדל"ן אמורה להפוך את אזרחי ישראל לבעלי נכסי דלא ניידי בחו"ל.

כסף חכם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.