האג"ח המיועדות - אותן איגרות חוב ממשלתיות לא סחירות, שמבטיחות ריבית ריאלית קבועה ללא קשר למתרחש בשוק ההון ובמשק הריאלי - מונפקות כיום רק לקרנות הפנסיה, הוותיקות והחדשות. באחרונה נבחנת אפשרות לשינוי באופן החלוקה, כך שהאג"ח המיועדות לא יינתנו רק לחלק מהחוסכים (רק למי שבקרן פנסיה), אלא לכלל החוסכים בחיסכון לטווח ארוך, באופן שווה, ותוך הפחתת הריבית המובטחת.

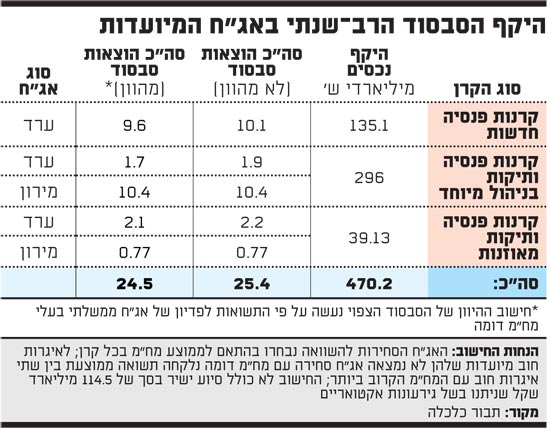

על רקע הבחינה הזו, המתבצעת בימים אלה, בחברת הייעוץ תבור כלכלה קוראים לשינוי המצב הקיים בכל הקשור להתייחסות לאג"ח המיועדות. לטענת מיכאל תבור, מדובר ב"תשלום עודף בהשוואה לתמורה שהייתה מתקבלת על חיסכון פנסיוני לו היה נעשה במסגרת שוק ההון, על בסיס תשואות המושגות על נכסים בסיכון דומה ובמח"מ דומה". תשלום זה מהווה לדבריו סבסוד שממומן מתקציב המדינה, בסך של כ-25 מיליארד שקל, בחישוב על פני אורך חיי האג"ח על-פי נתוני התשואות נכון לסוף הרבעון הראשון השנה (הנמוכים מאוד ביחס לנורמה). מסבסוד זה נהנים רק החוסכים בקרנות הפנסיה - הוותיקות והחדשות.

לדברי תבור, "ניתוח של עלות התשואה המובטחת לחלק מהחוסכים לפנסיה, על חשבון הכלל, עשויה לגלות כי העברת הנטל אל שוק ההון בכללותו, והורדת הנטל מהמדינה, עשויות לחסוך עשרות מיליארדי שקלים". תבור מסביר, כי "הבטחת תשואה זו נעה בין 4.8% ל-5.7% צמוד למדד. המשמעות היא כי הממשלה הבטיחה לאורך שנים תשואה העולה על צמיחת המשק הריאלית בסדרי גודל של 2% עד 4%, ותשואה העולה על התשואה הניתנת להשגה בשוק בחלק מהתקופות, עבור מח"מים דומים, בשיעור העולה בין 1% ל-5%".

פעם תורמות לתשואה ופעם משקולת

במחקרו מציין תבור, כי בסוף רבעון הראשון של 2013 היו כ-226 מיליארד שקל שהוגדרו כאג"ח מיועדות, שנהנו מריבית מועדפת "ללא שום סיכון".

כך, תבור קובע במחקרו, כי "התשואה ארוכת-הטווח המושגת בשוק המניות, העומדת על כ-9% ריאלי, אינה בת-השוואה רלבנטית, ואולי האג"ח הקונצרניות, המשיגות לאורך שנים כ-3%-4%, אמורות להיות בסיס השוואה רלבנטי יותר.

"אולם כשאנו בוחנים את סיכוני ההפסד הנקודתיים בתיק מניות ספציפי, ואת התנודתיות הכוללת של שוק המניות, המעמיד במבחן קשה את עצביהם של החוסכים לפנסיה, הרי ברור שתיק מניות אינו בהכרח הפתרון הטוב ביותר עבור חוסך לפנסיה, ותמהיל של מניות אג"ח קונצרניות ואג"ח ממשלתיות עשוי להיות פתרון טוב יותר.

"אולם פתרון כזה יושג במחיר של תנודתיות המשקללת את שלושת הגורמים. כלומר, ככל שאדם רוצה להיחשף לפחות סיכון, יהיה עליו לוותר על תשואה. קבלת 5.7% צמוד למדד, ללא שום סיכון, שקולה לקבלת הטבה של קרוב ל-4% ריאלי שנתי", לדבריו.

לאור נימוקיו, כאמור, מוצא תבור כי הסבסוד שעליו הוא מדבר מהווה העברת כספים "גורפת לקבוצה גדולה, על חשבון שאר הקבוצות שלמעשה משלמות את ההפרש", ומהווה "אפליה לא מוצדקת".

נציין כי בשנים קשות בשוקי ההון, ובסביבת ריביות נמוכה, האג"ח המיועדות מהוות כרית ביטחון שתורמת לתשואה לעמיתים, בעוד שהיו שנים טובות בשוקי ההון שבהן האג"ח המיועדות היוו משקולת על התשואה.

אינפו ביטוח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.