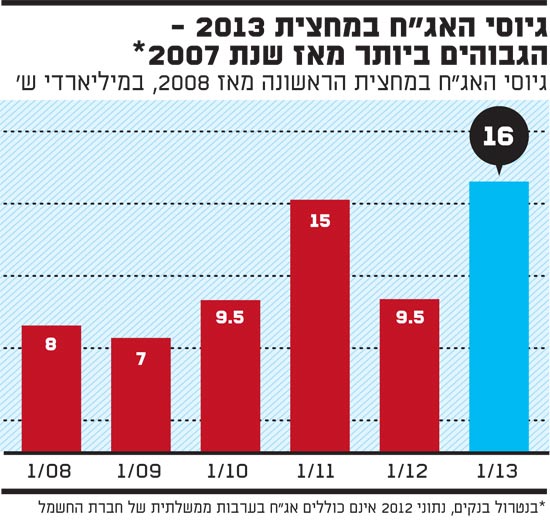

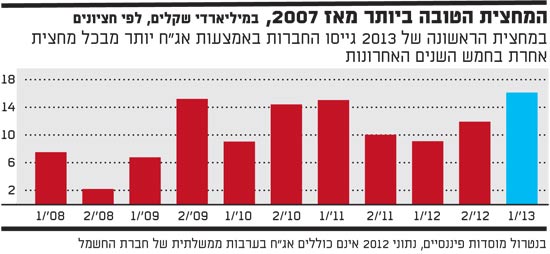

שוק האג"ח המקומי פורח בחודשים האחרונים. מנתוני S&P מעלות עולה, כי בסיכום המחצית הראשונה של 2013 גדל היקף הפעילות בשוק זה ב-24% ביחס למחצית השנייה של 2012, לסכום של 19 מיליארד שקל. וכשמבודדים את גיוסי החברות (Corporate בלבד - כלומר ללא הסקטור הפיננסי והחברות הממשלתיות - שהסתכמו במחצית בכ-16 מיליארד שקל), מגלים שזוהי המחצית הטובה ביותר של גיוסי האג"ח מאז שנת 2007.

ולמרות זאת, מנכ"לית S&P מעלות, רונית הראל בן זאב, לא מפגינה אופטימיות רבה. "אנחנו רואים בהיקפי הפעילות הקיימים ביטוי נוסף לנתוני המאקרו, המצביעים על האטה בפעילות הריאלית ועל כך שחברות רבות נמצאות בעמדת המתנה. זאת, אם לוקחים בחשבון את שיעורי הריבית במשק ואת מרווחי הסיכון הנמוכים היסטורית, יחד עם העובדה שייעוד תמורת הגיוס הוא בדרך כלל מיחזור חוב ולא פעילות חדשה".

את הדברים הללו אמרה בן זאב בפאנל שערך "גלובס" לסיכום המחצית הראשונה של 2013 בשוק האג"ח הקונצרניות. לדבריה, "על רקע תנאי השוק היה אפשר לצפות שחברות יגייסו סכומים משמעותיים יותר, ויפנו לפיתוח השקעות חדשות, אבל בגלל ההאטה הכלכלית והאי-ודאות זה לא קורה, והחברות נמצאות בעמדת המתנה. נתוני המחצית לא רחוקים מהמחצית של 2011 (אז גויסו כ-15 מיליארד שקל, א' ל'), אבל שיעור הריבית שונה מאוד ממה שהיה אז".

עופר גרינבאום, מנכ"ל לאומי פרטנרס חתמים, אמר בהתייחס לנושא: "צריך לזכור שיש ענפים מרכזיים שהמצב בהם השתנה - חברות התקשורת לא גייסו הרבה זמן, כי הן בתהליך של התאמה והורדת מינוף; הבנקים בוחנים את השפעות הרגולציה, וגם הם לא פעילים בשוק; וחברות ההחזקה הן סקטור שלישי שנכנס למגמה ארוכת-טווח של הורדת מינוף. אלה הן תופעות גדולות, שיש להן לא פחות משקל משיש לתנאי השוק".

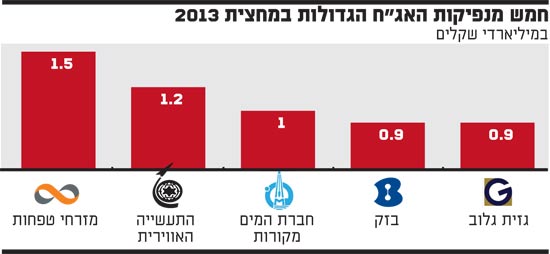

גרינבאום הדגיש עוד, כי "השוק חזר לתפקד בחודשים האחרונים, אבל רק כביכול, משום שלגייס לחברות כמו גזית גלוב, שטראוס, מליסרון או הראל, אפשר כמעט בכל מצב. שוק גיוסי חוב הופך לבריא ואמיתי כשהוא מספק אפשרות לחברות בדירוגים נמוכים יותר וללא מדורגות גם לגייס, ואת הדברים האלה רואים בחודשים האחרונים".

"אבל", הוא הוסיף, "אם בוחנים את רשימת ההנפקות, אפשר לראות שיש פעילות מצומצמת מאוד בשוק האג"ח של חברות חדשות. הדבר הכי בסיסי לבורסה טובה זה התחדשות. אנחנו אמנם נמצאים בקצב מיחזורים טוב, והדבר יוצר פעילות סבירה בשוק החוב, אבל חסרות חברות חדשות".

"המגייסים הגדולים של פעם נעלמו"

אבי לוי, מנכ"ל חברת הנדל"ן המניב מליסרון, אחת מהמגייסות הבולטות בשוק, ציין כי "צריך לזכור גם שחלק מהמגייסים הגדולים של טרום המשבר לא קיימים היום - אי.די.בי, דלק נדל"ן, אפריקה ישראל ועוד. השוק היום יותר בררן והחברות הטובות נהנות מזה, משום שכל דבר נבחן מול האלטרנטיבות. לטווח ארוך, גם למנפיקים וגם למשקיעים עדיף שיהיו פחות גיוסים, אבל שיהיו יותר איכותיים".

יעקב אקילוב, מנהל פעילות שוק ההון במליסרון, ציין כי "לחברות המדורגות גבוה יש פריבילגיה לגייס כשהן צריכות, גם בשוק קשה. היום רואים את השוק נותן אשראי גם לחברות לא מדורגות, ורואים עלייה בתיאבון לסיכון ובנכונות לקחת סיכונים".

איך משפיעות ההלוואות הפרטיות?

- במקביל לפעילות בשוק הקונצרני, בשנים האחרונות מתפתח גם שוק ההלוואות הפרטיות, ומגיע לעשרות מיליארדי שקלים בשנה. האם הצמיחה בשוק זה פוגעת בהתפתחות השוק הקונצרני?

עופר נרגסי, סגן מנהל חטיבת ההשקעות בקבוצת הראל ביטוח ופיננסים: "אין חולשה בשוק הקונצרני. השוק הוא גן עדן לחברות המגייסות, משום שמה שמעניין את החברות זה הריביות שהן משלמות, וכרגע הן נמוכות מאוד.

"אבל חלק מהחברות אכן מעדיפות לגייס חוב מגופים מוסדיים ישירות. יותר נוח להן לנהל מו"מ עם גוף או שניים, ולא עם כל השוק, מה שמאפשר יותר גמישות, גם כשהחוב מגיע לפדיון.

"זה גם מספק לחברות גיוון מקורות מימון, והן מוכנות לשלם על כך פרמיה מסוימת בתשואה. בזכות האלטרנטיבה של אשראי לא סחיר, חלק מהפוקוס של הגופים המוסדיים נמצא שם".

עוד ציין נרגסי, כי "שוק האשראי הפרטי חשוב מאוד, בוודאי למוסדיים, שמסתכלים לטווח ארוך. ברמת המאקרו, הוא מייצר תחרות גם לבנקים. לכן יש מקום לשניהם, לצד השוק הקונצרני הסחיר, שגם לו יש יתרונות.

"לגופים המוסדיים, המנהלים כסף ארוך-טווח כמו קופות גמל ופנסיה לטובת העמיתים, יש אלטרנטיבות בדמות אשראי חוץ-בנקאי והשקעות בנדל"ן ובתשתיות. לכן, אם המרווחים בשוק הקונצרני הסחיר לא נראים לנו הגיוניים, לא נשים את הכסף שם. אנחנו כן בוחנים את רוב ההנפקות, אך משתתפים רק בחלקן".

גרינבאום אמר בעניין זה, כי "שוק ההלוואות הפרטיות נוגס משוק ההנפקות, והחברות יודעות שהן יכולות לקחת הלוואות פרטיות. מי שלוקח הלוואה פרטית אולי משלם יותר, אבל זה יותר נוח לו ביחס לחלופה הציבורית; זה הכול עניין של התאמה".

בן זאב ציינה, כי "השוק השתכלל ויש שיפור בתרבות האשראי. בשנים האחרונות, היקף ההלוואות הפרטיות גדל בכ-15%-20% בכל שנה, והן מהוות תחליף לחוב בנקאי ולאג"ח סחיר.

"אבל צריך לזכור שכלכלה צומחת מחייבת קיום של שוק הון פעיל ובורסה חיה ונושמת. אנחנו מדרגים חלק מההלוואות הפרטיות. להלוואה פרטית לא סחירה אין בנצ'מרק, לכן יש חשיבות של דירוג חיצוני".

אקילוב ציין, כי "גם ברמת החברה יש יתרונות וחסרונות לכל אחד מהאפיקים. בשוק הסחיר אפשר לגייס בריביות יותר אטרקטיביות, אבל זו עבודה מול גופים שלא תמיד מכירים אותך, ובשוק הפרטי הדיאלוג מול המלווה הוא אחר.

"למוסדיים יש אינטרס לחבק את החברות, כי ההלוואות הפרטיות מאפשרות להם להשיג תשואה עודפת, ולקבל התניות פיננסיות שאין בשוק הסחיר".

יותר ביטחונות והתניית דירוג

מגמה נוספת העולה מנתוני מעלות למחצית הראשונה בשוק החוב הקונצרני היא עלייה בשיעור ההנפקות המגובות בביטחונות והנפקות מותנות דירוג.

לפי הנתונים, 90% מהסדרות החדשות שהונפקו ב-2013 מגובות בביטחונות, או כוללות שיעבוד שלילי, לעומת פחות מ-30% ב-2009, לפני כניסת כללי חודק לתוקף.

עוד עולה מנתוני מעלות, כי השימוש בשיעבוד שלילי, שאינו נתפס בעיניה כבטוחה, ירד במחצית השנה ל-33%, לעומת כ-50% ב-2012.

"לפי ההבנה שלנו", אומרת בן זאב, "המוסדיים רואים בתמהיל איכותי של קובננטים נקודת חוזקה בהנפקה, המאפשרת לזהות תהליך הידרדרות בחברה ולהעמיד את האג"ח לפירעון מיידי. לכן, לפעמים מסתפקים בקובננטים ולא בביטחונות. גם כשמעניקים ביטחונות, הם לא בהכרח חזקים, אבל אפשר לראות שיפור בנושא, בעקבות ועדת חודק והשתכללות השוק. בסך הכול אפשר לזהות שיפור בתרבות האשראי".

עוד ציינה בן זאב כי "בשנה האחרונה יש עלייה בהנפקת סדרות עם התניה דירוגית, וכ-50% מהסדרות שהונפקו מבטיחות פיצוי בריבית בעקבות הורדת דירוג". בן זאב מעריכה, כי "שוק החוב המובטח ימשיך לצמוח ולהתרחב בחודשים הקרובים, בכל רמות הדירוג".

נרגסי ציין, כי "מאז ועדת חודק השוק עבר שינוי חיובי, והחברות למדו שהן צריכות לספק קובננטים או ביטחונות. הגישה של המוסדיים היום היא לאפשר יותר גמישות מול חברות חזקות, ולהציב דרישות מחמירות יותר מול חברות חלשות.

"אפשר לראות שסדרות עם שיעבוד ראשון על נכסים חזקים, כמו נדל"ן מניב, נסחרות במרווחים נמוכים מאוד, כמעט כמו פיקדונות בנקאיים".

גרינבאום אמר, כי "לפני 2008 ותקנות חודק, גיוס היה נמדד הרבה פעמים לפי הדירוג, הריבית והמח"מ. היום לא פחות חשוב מאלה הם התנאים המשפטיים הצמודים לסדרה, הקובעים עילות לפירעון, התחייבויות להון מינימלי, הגבלות על דיבידנדים ועוד.

"יש שינוי גם ביחסי הגומלין בין בעלי האג"ח להלוואות הבנקאיות, וגם פה לפעמים נוצר שוויון. הנפקות בלי ביטחונות ובריבית גבוהה יותר הן מסוג הדברים שבסדר שהם קיימים בשוק".

אבי לוי, מנכ"ל מליסרון: "אנחנו באים לשוק בגישה של פתיחות ומוכנים לתת ביטחונות מהותיים וכבדים. נתנו כביטחונות את הנכסים הכי טובים שלנו, וביניהם הקריון, קניון פתח תקווה וקניון חיפה, ושוק ההון מפרגן לנו על הגישה הזו, ומסייע לנו להצליח עם ההנפקות.

"השיעבודים מסייעים לנו להשיג הוזלה של קרוב ל-1% בשיעורי הריבית שאנו מגייסים, וזה דרמטי ומסייע לנו לחסוך".

לדבריו, "בזכות השיעבודים, מיחזור חוב של יותר מ-3 מיליארד שקל שביצענו חוסך לנו 50-60 מיליון שקל בשנה".

יעקב אקילוב, מנהל פעילות שוק ההון במליסרון, הוסיף בנושא כי "אנחנו מאוד קשובים לשוק, והדבר בא לידי ביטוי גם בביטחונות שאנחנו מספקים בהנפקות. אג"ח ו' של מליסרון היא הסדרה הראשונה בשוק שסיפקה מענה מלא לדרישות ועדת חודק".

עלייה במספר הדירוגים הנמוכים

עוד מגמה הניכרת מהסיכום החצי-שנתי היא ירידה במשקל החברות בדירוג AA, הן מבחינת הסכום שגייסו והן מבחינת מספר המנפיקות. זאת לטובת עלייה במשקל המנפיקות בדירוגים נמוכים יותר, והמנפיקות שאינן מדורגות.

בן זאב מציינת בעניין, כי "למרות שיעורי הריבית הנמוכים, השוק עדיין סלקטיבי. אבל מצד שני, רמת הריביות ומרווחי הסיכון ממשיכים לשמור על כך שתהיה פעילות ערה בשוק".

לדבריה, "יש שיפור בתרבות האשראי, והחברות נמצאות בכיוון חיובי. אם מסתכלים על הסדרי חוב של כ-140 חברות שהגיעו למצב זה מתחילת המשבר ב-2008, יותר מ-110 מהן היו לא מדורגות. למרות שיעורי הריבית, מבחינת התייחסות המשקיעים יש היום סלקטיביות".

בן זאב סבורה, כי "לאור העובדה שרוב החברות הגדולות כבר גייסו, נראה התמתנות בהיקפי הגיוסים בהמשך. זאת, אם לוקחים בחשבון המשך האטה בפעילות הכלכלית, כפי שמצביעים נתוני המאקרו".

אבי לוי, מנכ"ל מליסרון, אומר כי "כשיש ריבית אפסית, התיאבון לסיכון גדל, אז אפשר לראות חברות ללא דירוג שמצליחות לגייס. עדיין, אני חושב שהשוק הרבה יותר בררן מפעם, ורמת החברות המגייסות היום טובה יותר משמעותית מאלה שגייסו לפני 2008".

גרינבאום סבור, כי "גם החברות הקטנות מגיעות היום לגיוסים בצורה אחראית יותר, עם אמות מידה ושטרי נאמנות שנבדקים. יש פה לעיתים הסתכלות מוטעית. אני לא הייתי רוצה שמנהל ההשקעות שלי ישקיע רק באג"ח AA במרווח נמוך. זה לגיטימי לחלוטין להשקיע גם בסדרות בתשואות גבוהות יחסית, המעידות על כך שאלה סדרות יותר מסוכנות.

"אם משקיעים בחברה קטנה שמספקת שטר נאמנות עם אמות מידה הגיוניות, ועל הדירוג הנמוך נותנת פיצוי בריבית, זה בריא ונכון, כי תיק השקעות חייב להיות מגוון".

גיוסי האגח

המחצית הטובה ביותר מאז 2007

חמש מנפיקות האגח הגדולות במחצית 2013