במהלך נובמבר הקרוב שוב יגדשו מאות נבחנים את רחבת הכניסה של הגימנסיה העברית בת"א, בתקווה להשיג את התואר הנכסף של יועץ או מנהל תיקי השקעות מטעם רשות ניירות ערך. במעין אווירה חגיגית של קרנבל יוצבו שוב במקום דוכני המכירות של המכללות המציעות שלל קורסי הכנה לבחינות, בעלות של אלפי שקלים לקורס.

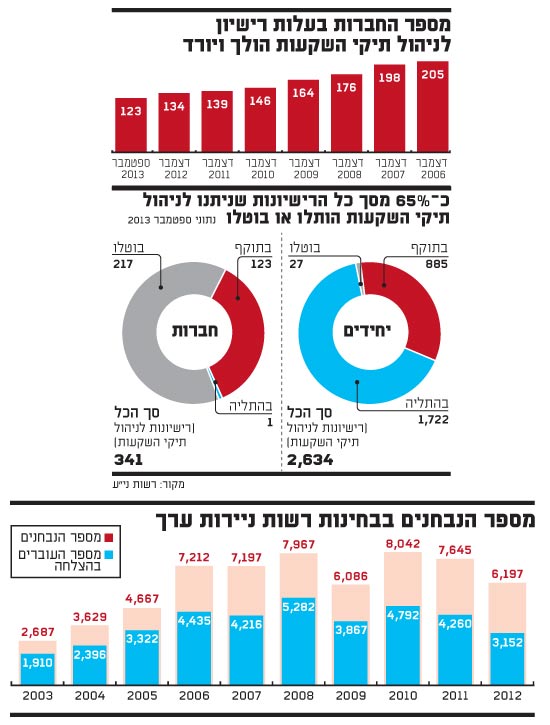

הקרנבל הזה עומד בניגוד גמור לעגמומיות השורה על שוק ההון המקומי בשנים האחרונות, עקב ירידת מחזורי המסחר, מחיקה סיטונאית של חברות ציבוריות והיעדר הנפקות אקוויטי. אבל כל אלה לא משפיעים, כך נראה, על תעשיית ההכנה לבחינות של רשות ני"ע שמשגשגת ופורחת כמעין בועה כבר כמה שנים, עם בין 6,000 ל-8,000 נבחנים מדי שנה.

מעניין היה לדעת מהי רמת הציפיות של אותם אלפי נבחנים מהקריירה הצפויה להם לאחר שיצליחו לעבור את הבחינות בהצלחה, ובעיקר מעניין היה לדעת מה איחלו לעצמם אלה המתעתדים לעסוק בניהול תיקי השקעות. לנהל מיליארדי שקלים של הציבור? לנהל מיליוני שקלים עבור המשפחה? או אולי "לעשות את המכה"?

לאלפי הנבחנים יש ודאי חלומות ההתעשרות, אולם המציאות הקיימת בשנים האחרונות בשוק ההון המקומי מצביעה על כך כי ברוב המקרים אלו יתבררו להם כלא יותר מחלומות באספמיה. למעשה, מעטים הם המקצועות בהם קיים פער כה גדול בין הציפיות - כפי שהן משתקפות ממספר הניגשים לבחינות - לבין המציאות בשטח.

בעוד ששוק ההכנה לבחינות רשות ני"ע משגשג כאמור מזה מספר שנים, העתיד המקצועי הצפוי למי שהצליח לעבור את הבחינות ואחר כך את תקופת ההתמחות בניהול תיקי השקעות - בעייתי ולוט בערפל. מספר התפתחויות בשוק הזה בשנים האחרונות גרמו לפגיעה משמעותית בסטטוס המקצועי של מנהלי תיקי השקעות, פרטיים ומוסדיים, וביכולת ההשתכרות שלהם. למה ואיך זה קרה? הפרטים לפניכם

מנהלי התיקים הפרטיים הולכים ופוחתים

ההתפתחות המדאיגה ביותר מבחינת אלה המעוניינים במשרה של מנהל תיקי השקעות היא התמעטות מקומות העבודה הפוטנציאליים. לאחר מספר רב של מיזוגים ורכישות בקרב בתי ההשקעות המקומיים בשנים האחרונות, נותרו פחות מעסיקים פוטנציאליים בענף ומכאן פחות אלטרנטיבות תעסוקה למי שמעוניין לעבוד כמנהל השקעות שכיר.

בתי השקעות שנרכשו או מוזגו בשנים האחרונות - כגון כלל פיננסים, מילניום, ישיר, גאון, פרפקט, פריזמה ואחרים - הם זכר לתקופת הפריחה התעסוקתית שקדמה למשבר הפיננסי של 2008, שכבר אינה קיימת. הביקוש למנהלי תיקי השקעות שכירים נמצא כבר מספר שנים בירידה והמשכורות בענף נשחקות בהתאם.

כך, אם בתקופה של טרום המשבר היה מנהל תיקים מהשורה זוכה למשכורת חודשית של 20 אלף שקל בחודש פלוס רכב ובונוסים, הרי שמאז הצטמק השכר לכ-15 אלף שקל בחודש, ללא רכב, וגם הבונוסים קטנו בהתאם.

אולם גם מי ששאיפותיו המקצועיות נמצאות גבוה יותר מאשר להיות שכיר בבית השקעות, יגלה לאכזבתו כי האפשרות של הקמת חברה קטנה לניהול תיקי השקעות אינה אטרקטיבית במיוחד. זאת, בעיקר בשל התהדקות דרישות הרגולציה בשנים האחרונות.

לרשות ני"ע אמנם אין מטרה מוצהרת לפגוע בחברות הקטנות לניהול תיקי השקעות - כאלו המנהלות כמה עשרות מיליוני שקלים - אבל אם לשפוט על פי המהלכים אותם נקטה בשנים האחרונות, הרי שהיא עשתה כמעט הכל כדי להרחיק אותן מהשוק. לרשות בראשות היו"ר הנוכחי, פרופ' שמואל האוזר - ועוד יותר בראשות קודמו בתפקיד, זהר גושן - יש אג'נדה ברורה של הידוק האכיפה והפיקוח, אותה היא מצליחה להשיג טוב יותר כאשר היא מתנהלת מול מספר מצומצם של מנהלי תיקים גדולים.

לאור המדיניות הזאת, יצאה הרשות בשנים האחרונות בסדרה של הנחיות מנהלתיות המעמיסות עלויות ותקורות חדשות המביאות את החברות הקטנות והבינוניות בענף ניהול התיקים אל סף הכדאיות הכלכלית, ומרחיקות מנהלי תיקים חדשים מלהיכנס אל השוק. במילים אחרות: אכיפה ופיקוח - אין, תחרות וריבוי מתחרים - אאוט.

ירידה של 40% בשבע שנים

אחת הדרישות שעוררו התנגדות גורפת בקרב מנהלי התיקים, היא זו שנוגעת לביטוח אחריות מקצועית, היכולה להעמיס עלויות בסדר גודל של 2.5% עד 5% מסך ההכנסות של מנהלי התיקים הקטנים והבינוניים. בניגוד לעורכי דין או רופאים, שאצלם לא קיימת על פי חוק דרישה מחייבת לרכוש ביטוח, הרי שמנהלי תיקי ההשקעות חייבים ברכישת ביטוח שכזה. לכן הם הפכו ל"לקוחות שבויים" של חברות הביטוח המתמחות בביטוחים שכאלה, כמו הפניקס ו-AIG, מה שמשתקף בגובה הפרמיה שהם משלמים.

דרישות המעמיסות עלויות נוספות הן הפקדת סכום ההשתתפות העצמית של הביטוח אצל נאמן, כתיבה מפורטת של נהלי עבודה פנימיים, שליחת דיווח רבעוני ושנתי ללקוחות ולרשות ני"ע, יישום של תוכנית אכיפה מנהלתית, ביצוע ביקורת כנגד הלבנת הון של הלקוחות ודרישה של הון עצמי מינימאלי. המכנה המשותף לכל ההוראות הרגולטוריות הללו הוא תשלום נוסף שהחברות חייבות בו ליועצים, רואי חשבון ועורכי דין.

על פי רונן סולומון, מנהל תחום שוק ההון באיגוד לשכות המסחר, כל תוספת העלויות הזו מביאה לכך שהסכום המינימלי המנוהל הנדרש לחברת ניהול תיקים כדי שתישאר מאוזנת עומד כיום על 150 מיליון שקל, לעומת פחות מ-100 מיליון שקל עד לפני מספר שנים.

הגעה להיקף כספי שכזה כרוכה בפעילות שיווקית מאומצת היוצרת תזרים מזומנים שלילי לאורך חודשים רבים. אפשרות אחרת העומדת בפני מי שמעוניין להקים פעילות של ניהול תיקי השקעות היא "להתארח" אצל חברת ניהול תיקים גדולה אחרת, הנושאת בחלק מהעלויות. אולם אפשרות זו נתפסת אצל רבים כלא אטרקטיבית לנוכח דרישת החברה המארחת לקבל נתח של כמחצית מסך דמי הניהול הנגבים על ידה.

בסופו של דבר ההכבדה הרגולטורית הפחיתה באופן משמעותי את מספר הפעילים בענף ניהול התיקים. על פי נתוני הרשות, בסוף שנת 2006 פעלו בשוק ההון 205 חברות לניהול תיקים, בעוד שנכון לספטמבר 2013 קיימות בו 123 חברות פעילות בלבד. במילים אחרות, תוך שבע שנים קטן מספר החברות בענף ניהול תיקי ההשקעות ב 40%(!), והיד עוד נטויה.

ייתכן שהנתון המעיד יותר מכל על מצבו העגום של ענף ניהול התיקים הוא זה שלפיו כ-65% מסך החברות והיחידים שהם בעלי רישיונות לניהול תיקי השקעות התלו (כלומר, הקפיאו) או ביטלו את הרישיון שהיה בידיהם.

ייתכן אמנם שחלקם עשו זאת מטעמים של יציאה לגמלאות, ועדיין נראה כי אצל חלק לא מבוטל מהם המניע להתליית הרישיון הוא רצון להימנע מתשלום האגרה השנתית, לנוכח ההבנה כי ענף ניהול תיקי ההשקעות שינה את פניו עד כדי כך שהעיסוק בו כבר אינו כדאי להם מבחינה כלכלית.

צריך להדגיש כי לא רק תקנות רשות ני"ע פגעו במעמד מנהלי תיקי ההשקעות הקטנים. חלק מהאשמה רובצת על מנהלי תיקים שהסתבכו בתביעות משפטיות של לקוחותיהם אשר טענו להפסד כספי כתוצאה מניהול כושל או חריגה מהנחיות ההשקעה. הציבור, כך נראה, הפנים את המסר, נמנע בדרך כלל מהליכה למנהלי תיקים הקטנים, והוא מעדיף להפקיד את כספו אצל הברוקרים הגדולים.

מנהלי ההשקעות המוסדיים הפכו לסוג של פקידים

עד פרוץ המשבר הפיננסי של 2008 נהנו מנהלי ההשקעות בבתי ההשקעות הגדולים וחברות הביטוח מתנאי שכר מעולים ומסטטוס מקצועי גבוה. בתי ההשקעות שקמו בעקבות יישום המלצות ועדת בכר נדרשו למנהלי השקעות נוספים, ואלה נהנו לא רק מתנאי שכר משופרים אלא גם מחופש פעולה מקצועי רב.

הדינמיקה התחרותית שהתפתחה בעקבות מכירת קופות הגמל וקרנות הנאמנות של הבנקים, הביאה את בתי ההשקעות לחפש "סטארים" - אותם מנהלי ההשקעות היודעים לייצר תשואות גבוהות למשקיעים. התפיסה הרווחת באותם ימים הייתה שכוכבים שכאלה נדרשים ליד חופשית, כדי שיכולו לייצר את אותה תשואה עודפת. גישה זו נועדה לשרת את המטרה העסקית הראשית של בית ההשקעות או חברת הביטוח באותו זמן - גיוס לקוחות חדשים.

מדובר היה בתקופה של שגשוג מקצועי וכלכלי לדרג הניהולי בבתי ההשקעות - שהוציא מתוכו שורה ארוכה של מיליונרים כבדים - וגם לדרג המקצועי של מנהלי ההשקעות, במיוחד עבור אותם כוכבים שתוגמלו ביד נדיבה. משבר 2008 גרם לפניית פרסה, ובדיעבד הוא זה שמסמן את קו פרשת המים במעמדם המקצועי של מנהלי ההשקעות המוסדיים.

בעקבותיו המשבר הבינו בבתי ההשקעות שני דברים עיקריים: א. דרוש פיקוח הדוק יותר על פעילותם של מנהלי ההשקעות, וזאת על חשבון חופש הפעולה שניתן להם קודם לכן. ב. חופש פעולה שכזה במילא אינו נחוץ מאחר שמנהלי ההשקעות אינם מצליחים להכות את המדדים המובילים.

בהמשך הגיעה הרגולציה הגוברת, עם העלויות הנוספות שהיא העמיסה על בתי ההשקעות, והללו החלו להתמזג זה עם זה ומספרם פחת בהדרגה. כל מיזוג הביא עמו מטבע הדברים את פיטוריהם של עוד ועוד מנהלי השקעות.

מי שהצליח לשרוד ולהישאר במקצוע, גילה כללי משחק חדשים. לא רק ששכרו נפגע בדרך כלל, גם דרגות החופש שהכיר בעבר הלכו ונעלמו. הלך הרוח המקובל כיום אצל המוסדיים הוא: בקרה ושליטה מרכזית - אין, גמישות ויצירתיות בניהול השקעות - אאוט.

על פי נהלי העבודה של הגופים המוסדיים כיום, עיקר עבודתו של מנהל ההשקעות היא בהתאמת פרופורציית ההחזקה בניירות הערך השונים, כדי שתתאים להמלצות פורמליות של אנליסטים לגבי ניירות ערך ולהחלטות של ועדת ההשקעות לגבי אפיקי ההשקעה.

תחת מבול הנהלים שמשרד האוצר ורשות ני"ע הנחיתו עליהם, מתנהלים כיום בתי ההשקעות הגדולים לפי מבנה שליטה ובקרה אנכי. בשיטה הזו מנהל ההשקעות הפך להיות סוג של פקיד עם מעט שיקול דעת והוא מתרכז בפעילות מסחר טכנית שמטרתה המרכזית היא ליישם החלטות השקעה של אחרים. זאת, תוך כדי שמירה שלא לחרוג מגבולות הגזרה שנהלי העבודה, האנליסטים ו-ועדות ההשקעה מציבים בפניו.

לצדו או מעליו יימצא מנהל ההשקעות של היום את מנהל הסיכונים, מנהל מערך האשראי ומנהל בקרת ההשקעות. אלו הם תפקידים חדשים יחסית שנוגסים בסמכויותיו ובהתנהלותו הרוחבית של מנהל ההשקעות המוסדי של פעם, זה שהיה כאן לפני 2008. או, במילים אחרות, מנהלי בקרה סיכונים ואשראי - אין, מנהלי השקעות - אאוט.

ניהול תיקי השקעות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.