ענף ליסינג הרכב בישראל, אשר היה על סף קריסה פיננסית במהלך המשבר של 2008 ונשלט בידי רגולציה קשוחה, אינו חף מסיכונים. למרות זאת, ועל רקע סביבת הריבית הנמוכה, נסחרות כיום האג"ח שהנפיקו חברות הליסינג כמו אג"ח רבות ואחרות, בתשואות שפל חסרות תקדים.

כך, למשל, נסחרת שלמה החזקות י"ד במח"מ של כ-3 שנים ובתשואה לפדיון צמודת-מדד של כ-1.3% בלבד. לשם השוואה, תשואה דומה לפדיון ניתן לקבל כיום על השקעה חסרת סיכון באג"ח מדינה במח"מ של כ-7.5 שנים. רק ביוני האחרון ניתן היה לרכוש את שלמה החזקות י"ד בתשואה לפדיון של כ-3.5%.

על פניו נראה, אם כך, כי מי שרוכש כיום אג"ח של חברות ליסינג מקבל פירורי תשואה מחד ומלוא החופן סיכונים מאידך. מהם אותם הסיכונים העומדים ותלויים כנגד אותה תשואה חד-ספרתית?

חברות הליסינג הנסחרות בבורסה (שלמה החזקות, אלבר וקרדן רכב) נוהגות לשעבד לטובת מחזיקי האג"ח חלק מצי הרכב שבבעלותן. אלא שמדובר בבטוחה חלקית בלבד, היות ששווי כלי הרכב המשועבד אינו מכסה על הריבית שנצברה על החוב, ואף לא על ההצמדה למדד המחירים לצרכן. בנוסף, ידוע כי מחירון יצחק לוי, המשמש לקביעת שווי כלי הרכב ששועבדו, הוא לרוב גבוה ממחיר השוק, והפער גדול במיוחד כשכלי הרכב נמכרים לאחר כינוס נכסים.

חברות הליסינג עושות שימוש אינטנסיבי במינוף פיננסי. האג"ח שהן הנפיקו, בסך של כ-3.9 מיליארד שקל ערך נקוב, הנסחרות כיום בבורסה, הן רק חלק מאשראי כולל בהיקף של 80%-90% מסך המאזנים שלהן.

מקור החלק "האחר" של האשראי, הוא לרוב במערכת הבנקאית, המעמידה אשראי בהיקף של עד 70% משווי כלי הרכב ששועבד לטובתה. אלא שעבור כל שקל של הלוואה מקבלים הבנקים כבטוחה מספר גדול יחסית של כלי רכב, ולכן מצבם עדיף על זה של מחזיקי האג"ח. אצל הבנקים ישרור תמיד מצב של עודף ביטחונות ביחס ליתרת החוב לסילוק, בעוד אצל מחזיקי האג"ח המצב הוא הפוך - הביטחונות יכסו רק על חלק משווי ההתחייבות של האג"ח.

חשש מהחלטה שרירותית

בסקירה טרייה של חברת דירוג האשראי מידרוג על ענף הליסינג בישראל, אשר הגיעה לידי "גלובס", מתואר הענף "כבעל סיכון ענפי גבוה מהממוצע". בסקירה מתארים האנליסט רן טוטנאור וראש צוות החברות, אבי בן נון, את הענף ככזה הנשלט על ידי רגולציה קשוחה.

כך, למשל, יכולה המדינה להחליט שרירותית על העלאת שווי השימוש ברכבי הליסינג (העומד כיום על כ-2.5% משווי הרכב) - מה שיגדיל את חבות המס של ציבור השכירים בישראל ויקטין את הביקוש לרכב צמוד מהעבודה.

בנוסף, במידרוג מציינים את רפורמת המיסוי הירוק, המעניקה יתרון מס לכלי רכב קטנים חדשים ולא מזהמים, כמי שהחלישה את הביקוש לחלק מרכבי הליסינג הנמכרים בשוק המשומשות.

למעשה, במידרוג טוענים, כי כל רפורמה ממשלתית המשפיעה על מחירו של רכב חדש, משפיעה במישרין על ענף הליסינג כולו ולא רק דרך מחירו של רכב חדש. חלק גדול מרווחי החברות בענף נקבע ביום שבו נמכר רכב הליסינג בשוק המשומשות, וזאת בתום שלוש שנים מתחילתו של הסכם החכירה. מכירת הרכב במחיר נמוך מדי, פועל יוצא של שינוי לרעה בתנאי שוק המשומשות, עלולה ליצור הפסד הון ולהחליש את יכולת ההחזר.

זאת ועוד, באוגוסט 2013 נכנס לתוקף שינוי חקיקה, אשר הפחית את שיעור הפחת לצורכי מס מ-20% ל-16%. עד לשינוי זה יכלו חברות הליסינג להציג הפסד לצורכי מס וחבות המס שלהן עמדה על אפס. בנוסף, בוטלה (במסגרת סעיף 96 לפקודת המס) האפשרות "לשחלף" את רווח ההון הנוצר במועד מכירת הרכב כדי לדחות את תשלום המס. במידרוג אומרים, כי בעקבות השינויים צפויות חברות הליסינג לשלם מס רק בעוד כמספר שנים, וזאת לאחר שהן תכלנה את ההפסדים שצברו עד כה, ומעריכים כי "תמורות אלו לא צפויות להיות השלכות מהותיות על כריות הרווחיות וההון של החברות".

המפתח: סחירות גבוהה של צי הרכב

במידרוג מציינים, כי "נגישות למקורות מימון חיצוניים" מהווה גורם קריטי ביכולת התמרון וההישרדות של החברות בענף, ומזכירים את אשר אירע בשנת 2009, שבה נפגעו חברות הליסינג כתוצאה מסגירת שוק האשראי בעוד הן מחזיקות במלאי רכב אשר נותר ללא דורש.

אלא שדווקא אז, בשיאו של המשבר הפיננסי, ניתן היה להתרשם מעוצמתן של חברות הליסינג. למעט דורנט, שנקלעה לכינוס נכסים, כל יתר חברות הליסינג הגדולות צלחו את המשבר של 2009, ואף פרעו את האג"ח במועדן. הן המשיכו למכור כהרגלן מדי שנה כשליש מצי הרכב שלהן, אך נמנעו מלרכוש כלי רכב חדשים, הקטינו את היקפי פעילותן וכאמור הצליחו לבסוף לפרוע את החוב.

טוטנאור ובן נון טוענים, כי הסחירות הגבוהה של רכבי הליסינג, המשמשים כבטוחה עבור מחזיקי האג"ח, היא זו שאפשרה לחברות הליסינג לפרוע את החובות בזמן ולצלוח את משבר 2009. במילים אחרות, למזדה 3 ולטויוטה קורולה תמיד יהיו קונים. בנוסף, הם מבקשים להזכיר כי על אף שינויי הרגולציה האחרונים, אין למדינה כל אינטרס למוטט את חברות הליסינג, ויש לזכור כי חלק ניכר מתקבולי המס של המדינה מגיע מרכישת כלי רכב חדשים על ידי חברות הליסינג.

על כך אפשר להוסיף, כי בסופו של דבר אפילו האג"ח הפרטית שהנפיקה דורנט לגופים מוסדיים במסגרת חברות SPC ייעודיות, נפרעה כמעט במלואה הודות לשעבוד שהיה למוסדיים על צי הרכב.

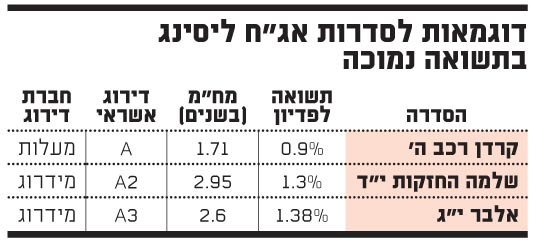

סדרות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.