על רקע הימשכותו של המבצע הצבאי "צוק איתן", בבית ההשקעות כוון סבורים כי "כל עוד הירי יימשך, המסחר במניות בבורסה יתאפיין בדשדוש, ואולי אפילו במגמה שלילית. כשיש סכנה, היגיון השוק מבריח את המשקיעים לאפיק האג"ח".

למרות זאת, במבט קדימה מחזיקים בבית השקעות בגישה חיובית כלפי השוק, ובני מוזס, מנכ"ל כוון, סבור כי "ברגע שהמלחמה תסתיים, ואני מעריך שזה יקרה תוך זמן קצר יחסית, נוכל לראות את שוק המניות המקומי עולה בכ-5%-10% עד סוף השנה".

מוזס מזכיר את המצב הגיאופוליטי הרגיש בזירות אחרות ברחבי העולם, ואומר כי "מה שמשפיע על המסחר בעולם מהזווית הזו הוא בעיקר המתיחות בין אוקראינה לרוסיה. נשיא רוסיה ולדימיר פוטין הוא עקשן מאוד ורוצה להראות לעולם שהוא מאוד חזק. כל פעם שהוא 'עושה שריר' השווקים יורדים באותו יום, אבל בסך הכול אפשר לראות שכמגמה הוא לא מצליח להשפיע על השווקים".

מוזס מוסיף כי "בבחינה היסטורית ניתן לראות כי מלחמות ומאבקים בין מדינות שהתרחשו בעולם השפיעו על השוק למספר ימים בלבד. המקרה הבולט ביותר בשנים האחרונות היה אירוע הטרור של ה-11.9 בארה"ב, שלאחריו השוק ירד במשך שבעה ימים. אולם, כעבור 30 יום מהאירוע השוק כבר חצה את הרמה בה שהה לפני כן".

"תוספת התשואה תגיע מהמניות"

לנוכח רמת הריבית הנמוכה בשוק, העומדת על 0.25%, אחרי שבנק ישראל החליט אתמול להורידה לשפל היסטורי, מוזס מקצה 30% מתיק ההשקעות שלו לרכיב המנייתי - 20% לשווקים בעולם והיתרה לישראל. "כיוון שאנו נמצאים עדיין ברמות ריבית נמוכות בעולם", הוא אומר, "תוספת התשואה לתיק ההשקעות צפויה להגיע מהחלק המנייתי, ולכן אנו ממליצים על חשיפה זו".

עוד הוא מוסיף כי "אם סוקרים את שוקי המניות בעולם, אפשר לומר שבמזרח הרחוק עדיין יש יותר מדי סימני שאלה, ואירופה לא מצליחה בשלב זה לעבור לצמיחה. ארה"ב צפויה לצמוח בכ-3%-3.5% במחצית השנייה של 2014 וגם ב-2015, לכן זהו המקום להיות בו יחד עם בחירת מניות סלקטיבית בשוק המניות המקומי".

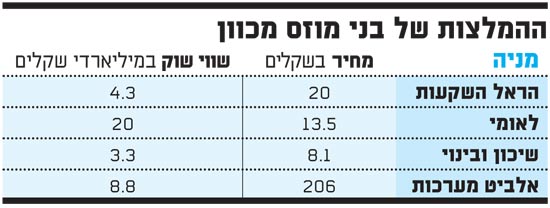

אצלנו, מוזס מתרכז בעיקר במניות של חברות גדולות ומובילות בשוק מענפים שונים, ובין אלה מזכיר את מניות קבוצת הביטוח הראל, בנק לאומי, חברת הנדל"ן והתשתיות שיכון ובינוי וחברת התעשיות הצבאיות אלביט מערכות.

את יתרת תיק ההשקעות מקצה מוזס לרכיב האג"ח - בעיקר לסדרות קונצרניות לטווח בינוני (מח"מ 4) בדירוג השקעה, המהוות 55% מהתיק, ואילו לרכיב האג"ח הממשלתיות הוא מקצה 15% - גם פה לסדרות בטווח בינוני, במח"מ של עד ארבע שנים.

האג"ח שלא יאכזבו אתכם

מוזס סבור כי "עדיין כדאי להשקיע באג"ח קונצרניות של חברות יציבות לטווח בינוני, המדורגות בדירוג השקעה עם מח"מ של כ-4 שנים, אשר מעולם לא אכזבו את המשקיעים ושצפויות גם לא לאכזב בעתיד בתשלומי האג"ח".

עוד הוא מוסיף כי "במקרים רבים, האג"ח של חברות אלה מספקות תוספת תשואה נאותה של 1%-2% על פני אג"ח ממשלתיות. עודף התשואה צפוי לפצות את המשקיעים גם במקרים של הפסדי הון מעליית ריבית, כך שבסיכום התשואה המחושבת למשקיע מהשקעה באג"ח קונצרניות צפויה להיות גבוהה וכדאית יותר מהשקעה באג"ח ממשלתיות".

בעניין הרכיב הממשלתי, מוזס מחלק את השוק לשניים - אג"ח לתקופה בינונית עם מח"מ של עד 4 שנים, וממוצע של 2.5-3 שנים, וסדרות לתקופה ארוכה עם מח"מ מעל 5 שנים, וממוצע מח"מ של 7-8 שנים.

הוא מסביר כי "אג"ח מדינה שקלית עם מח"מ ממוצע של 2.5 שנים נסחרת בתשואה לפדיון של 0.85% ברוטו לשנה, בעוד אג"ח מדינה צמודת מדד לאותה תקופה נסחרת בתשואה שלילית של 0.5%, והמשקיע אמור להיות מפוצה על ידי האינפלציה בניכוי חצי אחוז. כלומר, אם האינפלציה תסתכם בשנה הקרובה ב-1%-1.2% בלבד, המשקיע צפוי לקבל תשואה נומינלית של 0.5%-1% ברוטו לשנה.

"בעוד התשואות הללו הן תשואות ברוטו לגופים מוסדיים, המשקיעים הפרטיים נדרשים לשלם מס על קופוני האג"ח", מזכיר מוזס, "ועלולים להיוותר עם תשואה אפסית עד שלילית בכל מקרה".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההמלצות של בני מוזס מכוון

עושה שוק בני מוזס מכוון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.