התמונה הכללית שעולה מהדוחות השנתיים של החברות הציבוריות בענף הליסינג וההשכרה לשנת 2014 היא של "עסקים כרגיל". הענף כמעט לא מפגין צמיחה משמעותית בשנים האחרונות, וגם לא ב-2014; חברות הליסינג ממשיכות "להדק" את פיזור הלקוחות שלהן עם נטייה כללית לצמצום היקף הציים; הרווח הנקי נע בין אחוזים בודדים מהמחזור לבין הפסד במקרים מסוימים, כאשר הרווח מפעילות מכירת הרכב תורם לעתים לשורה התחתונה יותר מהליסינג עצמו; וכולם ממשיכים להתחרות על אותם לקוחות באמצעות אותם כלים, כלומר באמצעות תחרות מחירים עזה, שבבסיסה לחץ להשגת הנחות גדולות יותר ממחירי המחירון של קומץ יבואני רכב ובראשם כלמוביל, דלק רכב, טלקאר ויוניון מוטורס (טויוטה).

יתרונות המטבע נעלמים

אבל מאחורי התמונה הכללית, התמונה האמיתית מורכבת הרבה יותר. חברות הליסינג נהפכו בשנים האחרונות לחוט השדרה של מכירות הרכב בישראל, ומקטבות את הגישות של היבואנים. יש כאלה שטוענים כי מדובר בגורם שמכניס יציבות רבה למכירות הרכב החדש והמשומש ולפעילות יבוא הרכב בישראל, מקטין את עלויות השיווק ותורם לקידום מותגים חלשים ולהגברת התחרותיות. לפיכך, רוב היבואנים למדו זה מכבר להשלים עם המצב וחלקם הגדול אף מפעיל אופרציות ליסינג עצמאיות בבעלותם המלאה.

לעומת זאת, אחרים משלימים פחות עם המצב הקיים, לפחות באופן לא רשמי, כפי שמתאר זאת במונחים צבעוניים במיוחד יבואן בכיר, שבחר להישאר בעילום שם: "מדובר בישות עסקית-טפילית, שצמחה ב-15 השנים האחרונות לממדי ענק ורוכבת על שוק ייבוא הרכב, תוך שהיא מעוותת את התחרות. הבעיה היא שבמצב הקיים כיום אתה כבר לא יכול להרוג את הטפיל מבלי להרוג גם את המארח".

כאשר משווים את המצב בשוק הישראלי לשווקים "פתוחים" בעולם, שבהם לציי הרכב אין משקל כה גדול, קל להבחין בעיוותים, שחלקם הוזכרו לא אחת בעבודות מחקר ממשלתיות דוגמת "דוח שלדור" ובדוחות של רשות המסים. העיוות המרכזי הוא ניפוח מחירים. בתחום הרכב החדש קיימים למעשה בשוק הרכב שני מחירונים נפרדים: מחירון רשמי וגבוה ללקוחות פרטיים ומחירון "אמיתי" ללקוחות המוסדיים, שמשקף את מלוא היכולת של היבואן להעניק הנחה.

הפערים בין שני המחירונים הללו מתרחבים במיוחד בשנים "קיצוניות", שבהן השקל מתחזק משמעותית ביחס למטבעות הייבוא של מותגי הרכב הדומיננטיים. כך, למשל, ב-2014 נשמרו מחירי המחירון הרשמיים של רוב דגמי הרכב המבוקשים שנרכשים בין ובדולר למרות ששני המטבעות הללו המשיכו להפגין חולשה ביחס לשקל, לפחות במשך רוב השנה.

גם הצניחה הדרמטית במחירי האירו מתחילת 2015 עדיין לא מצאה כמעט ביטוי במחירונים הרשמיים של רכב חדש ללקוחות הפרטיים, אלא רק ב"מבצעי הנחות" נקודתיים ומתונים יחסית. לעומת זאת, ההנחות ללקוחות מוסדיים של כלי הרכב הצמודים לאירו הגיעו לשיא בחודשים האחרונים.

העיוות של המשומשות

עיוות בולט לעין פחות, אך בעל משמעות רבה, הוא ההשפעה "המייצבת" שיש ללקוחות המוסדיים בארץ על מחירי המשומשות. לכאורה, האינדיקציות בשוק המשומשות הישראלי מעידות על צורך ב"תיקון" חד ומיידי כלפי מטה במחירוני המשומשות של הדגמים הפופולריים. הזינוק במכירת כלי רכב חדשים שנרשם ב-2014 ובתחילת 2015 נבע במידה רבה מהזמינות של אשראי בריבית אפסית, שהגדיל את היכולת של רוכשים רבים לקנות רכב חדש לפני שמכרו את רכבם המשומש וכתוצאה האט את קצב מכירת המשומשות. בד בבד מתרחב כיום "שוק אלטרנטיבי" הולך וגדל של רכב חדש זול, שמושך אליו "לקוחות חדשים", שבעבר היו לקוחות שבויים של שוק המשומשות.

שתי המגמות הללו יוצרות כיום עודף היצע משמעותי בשוק המשומשות - פקק בצנרת - וחברות הליסינג מכירות את הבעיה יותר מכל. אלא שהפלא ופלא: קצב "ירידת הערך" במחירוני המשומשות אינו חורג מהרגיל וכתוצאה מכך גם לא מתבטא משמעותית בסעיפי הפחת ושווי הציים בדוחות הכספיים של חברות הליסינג. נזכיר שהשווי של צי הרכב במאזנים, שנגזר מהמחירונים, הוא הנכס העיקרי של חברות הליסינג ובחלק מהמקרים גם בטוחה מרכזית להר של חובות.

אז איך זה קורה? במשפט אחד: "אוליגופול של לקוחות גדולים בשוק הרכב החדש שהופכים להיות מונופול בשוק הרכב המשומש". במונחים מעשיים: הואיל וחברות הליסינג וההשכרה מזרימות כיום יותר מ-80% מההיצע של מכוניות "מבוקשות" בנות שלוש שנים ומטה בשוק המשומשות הישראלי, הן יכולות לשלוט גם במחירי המחירון הרשמיים של כלי הרכב הללו, שמהם נגזר השווי הכלכלי והמאזני של צי הרכב שברשותן.

כל הדוחות השנתיים של חברות הליסינג טוענים כי בעקבות בדיקות שוטפות שנערכות כל העת אין צורך בהפחתה חריגה של השווי המאזני מעבר לשיעורי הפחת המקובלים.

ואולם מהשטח עולה שגם כאן פועלים חוקי הביקוש וההיצע. חברת ליסינג שרוצה לגלגל מלאים צריכה להתקרב למחירי השוק - ולראיה שלל מבצעי "40% פחות מהמחירון", שרווחים כיום בענף. אז מה היה לנו שם? מחירוני חדשות מנופחים שנהפכים למחירוני משומשות מנופחים ובדרך מנפחים גם את המאזנים של חברות ציבוריות או כאלה שמנפיקות אג"ח. מצד שני, אם זה לא אכפת למשקיעים המוסדיים, לקרנות הפנסיה, לבנקים ולשאר המשקיעים - שעטים כיום על כל הנפקה בענף - וגם לא לבנק ישראל, אז למה להפוך אבנים?

סינרגיה מורכבת עם היבואנים

עוד נקודה מעניינת שעולה מהדוחות הכספיים היא שבירת האקסיומה העסקית רבת-השנים, שקובעת כי "חברת ליסינג בבעלות יבואן (או חברת ליסינג שגם מייבאת כלי רכב) היא בהכרח מנוע מכירות של אותו יבואן". בפועל המצב משתנה ממקרה למקרה בצורה משמעותית מאוד.

קבוצת שלמה, למשל, היא הקבוצה הגדולה ביותר בענף עם צי של יותר מ-75 אלף רכבי ליסינג והשכרה ב-2014 ורכישות שנתיות של רכב חדש ב-2 מיליארד שקל בקירוב. קבוצת שלמה היא גם היבואנית הרשמית של רכבי אופל, באמצעות חברה פרטית לא מדווחת. לאופל יש לא מעט דגמים, שמתאימים מאוד לציים, ונתח השוק שלה בשנה שעברה הסתכם ב-1.8% בלבד.

ואולם נראה כי מעמדה של שלמה סיקסט בתור "חברת הליסינג של העם" מגביל את יכולתה לנצל את היתרונות המובנים של קשרי בעלות יבואן-חברת ליסינג. על פי הדוחות רכשה שלמה סיקסט בשנה שעברה רק 13% מהצי שברשותה מהמותג אופל, בסך כ-251 מיליון שקל.

זה אמנם נתח גדול יותר מהנתח של אופל בכלל השוק - אבל עדיין ירידה מהשנה שעברה וחלק קטן מאוד מהרכישות של החברה אצל יבואנים מתחרים דוגמת כלמוביל (31% מהרכישות) ודלק מוטורס (19% מהרכישות). אם שלמה הייתה רוכשת מאופל כלי רכב בהיקף דומה לזה של המתחרות, אופל הייתה יכולה להפוך בקלות לאחת מחמש החברות המובילות במכירות.

העובדה שזה לא קורה נובעת, ככל הנראה, מהחלטה אסטרטגית שלא להגביל את התחרותיות של אופל בקרב חברות הליסינג המתחרות ובעיקר מהצורך לספק ללקוחות את הדרישות הספציפיות שלהם. במידה מסוימת אשר לראות בכך נשק הרתעה.

שיקולים דומים של סחירות ותחרותיות מגבילים גם את פוטנציאל הרכישות-העצמיות של חברת "אוויס" מהחברה-האם שלה UMI, שכיום שולטת בה באופן מלא. למרות שאוויס היא בפועל "חברה של יבואן", תמהיל המכירות שלה כמעט לא השתנה בעקבות כך.

עיקר רכישותיה בשנה שעברה היו מהיבואנים הממוסדים - ובראשם כלמוביל ודלק רכב - ועל פי הערכות רק 10% מרכישותיה היו מדגמי שברולט.

זאת, למרות שחלק גדול מחברות הליסינג העצמאיות רוכש באופן יחסי מעט כלי רכב של שברולט. גם כאן הדבר נובע, ככל הנראה, מהחלטה אסטרטגית למצב את אוויס בתור "חברה לא מזוהה", מה שיאפשר לה לרכוש מהיבואנים הממוסדים כלי רכב בהנחות תחרותיות ששקולות לפחות לאלה של המתחרים.

לאופרציית הליסינג של קבוצת קרסו, למשל, "פסיפיק מוטורס", אין עכבות דומות. קרסו, בדומה ליבואנים אחרים שרואים עצמם "מקופחים" על ידי חברות הליסינג העצמאיות, הקימה את חטיבת הליסינג כמקדמת מכירות של המותג והיא עושה זאת במרץ: על פי הדוח השנתי של החברה, מתוך כ-6,400 כלי רכב חדשים שרכשה פסיפיק ב-2014, כ-37% - בשווי של כ-590 מיליון שקל - היו של המותגים שאותם מייבאת קרסו עצמה.

בשורה התחתונה, היקף הרכישות של חברות הליסינג מהיבואנים שבבעלותם הוא סוג של "מאזן אימה" מול חברות הליסינג העצמאיות, שאמורות לרכוש כלי רכב של אותו מותג, ומול היבואנים המתחרים, שאמורים להמשיך להעניק הנחות תחרותיות גם לחברת ליסינג בבעלות יבואן מתחרה. אם תרצו, גם זה סוג של איזון בשוק הרכב הסהרורי שלנו.

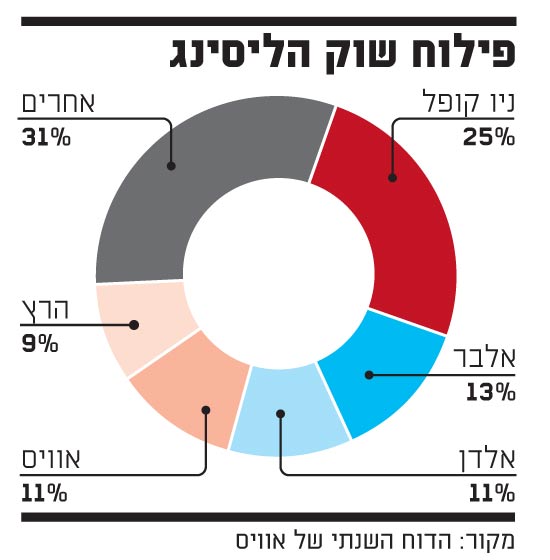

פילוח שוק הליסינג

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.