שוק המניות בארה"ב תקוע. מאז הגיע מדד S&P 500 לרמה של 2,073 נקודות, בסוף נובמבר האחרון, השיא המדד תשואה נמוכה מאוד, בעיקר אם משווים אותו למדדי מניות אחרים באירופה, בסין ואף בישראל.

ה-Catch-Up Rally, המונע בעיקר על ידי תוכניות הרחבה מוניטרית ורכישות נכסים של הבנקים המרכזיים, גורר תהיות רבות בקרב משקיעים - האם תור הזהב של המניות בארה"ב, שנמשך כבר שש שנים, הגיע לסיומו.

מה השתנה בארה"ב, שגרר בלימה כה חדה בביצועי המניות? ראשית, הצמיחה הכלכלית - המנוע של כל שוק מניות, מגזר וחברה - הואטה משמעותית ברבעון הראשון השנה. לאחר שהצמיחה הגיעה לשיא ברבעון השלישי אשתקד, 5%, ברבעון הרביעי היא הסתכמה ב-2.2%, וצפויה להערכתנו לעמוד על כ-1% בלבד ברבעון הראשון.

צמיחה שלילית חדה של 2.1% ברבעון הראשון אשתקד גררה מימושים ב-S&P 500 בתחילת 2014. המשקיעים, שלמדו את הלקח, לא ממהרים לממש החזקות בארה"ב ומסיטים בהדרגה השקעות לאירופה.

המכפיל מוטה מעלה

השאלה המרכזית היא, האם הצמיחה המהירה תחזור לכלכלת ארה"ב ברבעון השני, כפי שמעריכים מרבית המשקיעים. בדומה ל-2014, הערכתנו לכך היא חיובית. אנו מעריכים, כי ברבעון השני תירשם צמיחה של כ-3%, ובכל 2015 תירשם צמיחה של 2.8%.

הערכה זו מתבססת על ההשפעה השלילית של החורף, שפגעה בצמיחת הרבעון הראשון בכ-1%; וכן על העלייה בחיסכון הפרטי לרמה של 5.8%, שהביאה לצריכה פרטית נמוכה מהערכות הכלכלנים טרם הרבעון. ירידה מהירה במחירי האנרגיה לא היתרגמה במלואה לגידול בצריכה, אולם מגמה זו צפויה להשתפר, להערכתנו, ברבעונים הקרובים. הירידה בהשקעות - בעיקר בתחום הפרויקטים באנרגיה, לאור הירידה במחיר המכירה וכדאיות השימוש באנרגיה אלטרנטיבית - פגעה בצמיחה בכ-0.5%; מומלץ להמשיך לעקוב אחרי מגמה זו.

"מיתון ברווחי החברות" - כך מתרצים רבים את ביצוע החסר של המניות בארה"ב. במבט כולל, האמירה אמנם נכונה. ירידת מחירי האנרגיה צפויה לגרוע כ-5% מרווחי החברות, והדולר החזק - כ-3% נוספים. אולם אם מנכים את השפעת מגזר האנרגיה התנודתי, שצפוי להאיץ מחדש את רווחיו כשיתאושש מחיר הנפט, נמצא גידול בריא, ואף מפתיע, ברווחי החברות.

צמיחת הרווח הצפויה לרבעון הראשון הונמכה מספר פעמים, ועומדת למעשה על צמיחה שלילית של 2%-3%; אך בניכוי רווחי חברות האנרגיה, שצפויים לצלול בכ-60%, עומדת צמיחת הרווח הצפויה על 4%-5%. לכל שנת 2015 אנו צופים צמיחת רווח מנוטרלת אנרגיה של 8%-10%. צמיחה זו נמוכה מההערכה בתחילת שנה (11.5%), אך דומה לצמיחת הרווח ב-2014 (8%).

נושא נוסף, שממנו לא ניתן להתעלם, הוא מכפיל הרווח שבו נסחרות חברות המדד, העומד על 17.3 לשנה זו. המכפיל מוטה מעלה, על ידי מכפיל של 26 שבו נסחרות מניות האנרגיה, המהוות 8% מהמדד. העלייה המהירה ברווחי אלה בשנה הבאה, מסבירה חלק גדול מהערכתנו - לצמיחת רווח של 12.5% בשנת 2016.

אנו נותרים בהמלצתנו למשקל יתר למניות בארה"ב, אם כי נמוך ממשקל היתר לאירופה. מבין המגזרים אנו ממליצים משקל יתר לטכנולוגיה והצריכה המחזורית. חברות הטכנולוגיה צפויות להגדיל את רווחיהן ברבעון ובכל השנה בכ-10%, על אף חוזקת הדולר. רווחי מגזר הצריכה המחזורית לא צפויים לצמוח הרבעון, אולם בכל השנה הם צפויים לצמוח בכ-11%.

סגירת פערי ביצוע

נציין, כי אחרי שש שנים של עליות, קשה למצוא מניות הנסחרות במכפיל חד-ספרתי נמוך; אולם אין משמעות הדבר, כי המניות צפויות לרדת בקרוב, שכן בעבר הן נסחרו שנים ארוכות במכפילים ממוצעים גבוהים מהנוכחי.

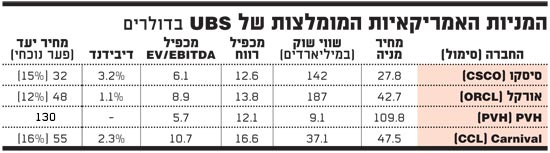

בין המניות המומלצות במגזרים האמורים, נציין את סיסקו , המספקת ציוד תקשורת במגוון רחב של תחומים. סיסקו צפויה ליהנות מכוונת החברות להגדיל בשנים הבאות את השקעותיהן בטכנולוגיה. היא עברה רה-ארגון שנמשך שנתיים, ופועלת היום במרבית תחומי הטכנולוגיה הצומחים. החברה צפויה להגדיל את הכנסותיה ורווחיה בכ-4.5%.

בדומה לסיסקו, גם אורקל אמורה ליהנות מהגידול הצפוי בהוצאות החברות על מחשוב, בדגש על תחום הענן הצומח, אך גם מצמיחה נאה בתחום החומרה והתשתיות. החברה נחשבת לדפנסיבית בענף הטכנולוגיה. המלצה זו מתאימה לתקופה הנוכחית, שעה שהחברה צופה צמיחה בפעילותה, כמו גם גידול בהכנסות החוזרות מלקוחות. אורקל צפויה להגדיל את הכנסותיה השנה בכ-3.2%, ואת רווחיה בכ-8.5%.

עם חברות הטכנולוגיה המומלצות נמנות גם אפל, גוגל, אינטל, ג'וניפר, ארובה, HP, מיקרון, סיינה, צ'ק פוינט ואחרות; מבין התנודתיות נציין את פייסבוק, לינקדאין, עליבאבא ו-Workday.

חברת PVH , המשווקת את מותגי קלווין קליין וטומי הילפיגר, ערכה כנס משקיעים בסוף מארס, שבמהלכו הניחה את דעתנו, כי לא תצטרך להוריד תחזיות צמיחה השנה לאור חוזקת הדולר. החברה חשופה לחולשת האירו, אולם צמיחה באסיה עשויה לכפר על חלק מחולשת המטבע. מכירות מותג הילפיגר מהוות כ-55% מהמכירות, כ-45% מכך מאירופה. מניות החברה רשמו ביצועי חסר בעקבות החשיפה לאירו, והדבר מהווה הזדמנות, לאור הערכתנו לשינויי המטבע העתידיים.

חברת Carnival מפעילה מעל 100 ספינות נופש ברחבי העולם, כמו גם 12 בתי מלון ומעל 300 כלי שיט אחרים. היא נהנית מהשיפור במצב הצרכן בעולם, בדגש על ארה"ב. החברה מתכננת הגברת הפעילות באסיה, וכן צפויה ליהנות מהרחבת קווי השיט לקובה, אם וכאשר הדבר יתאפשר. החברה, בדומה למתחרתה Royal Caribbean, נהנית מעלויות אנרגיה נמוכות, אך נפגעת מהדולר החזק. אחרי שנה פחות מוצלחת ב-2014, נראה, כי השנה נפתחה בכמות הזמנות גבוהה לרבעון הראשון החזק, ובמחירים גבוהים מהשנים האחרונות. רווחי החברה צפויים לצמוח השנה בכ-40%.

לסיכום, ביצוע החסר המשמעותי של שוק המניות בארה"ב נובע בעיקר מסגירת פערי ביצוע של השנים האחרונות, על ידי בורסות רבות, כולל המקומית - תהליך הנתמך במדיניות מוניטרית מרחיבה ובהרחבות כמותיות של הבנקים המרכזיים, וכן על ידי שיפור במומנטום הכלכלי באירופה. מחיר המניות הממוצע, שאינו נמוך, ותחזית צמיחת הרווח המושפעת באופן חריג ממגזר האנרגיה, שולחים אותנו לחפש מגזרים וחברות שייהנו מצמיחת רווח; זאת מתוך הבנה, כי ניסיון לתזמן את חשיפת שוק המניות לאורך השנים פוגע בתשואת האפיק ותיק ההשקעות.

* הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המניות האמריקאיות המומלצות 1

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.