משהו רע עובר על טורקיה בשנים האחרונות, ולא, איננו מתכוונים במובן הפוליטי (למרות שיש קייס חזק גם כאן), אלא הכלכלי. מבנה הצמיחה הכלכלית של טורקיה עובר שינוי מהותי, ולא לטובה. זאת ועוד, נשיא המדינה ארדואן ניצל בשנים האחרונות את האשראי שניתן לו מהציבור, על רקע הצלחתו בעשור הקודם, והחל לרכז אצלו יותר ויותר כוח, שכלל השפעה על מדיניות הבנק המרכזי בטורקיה - אשר פעל בשנה האחרונה בניגוד להגיון הכלכלי.

במהלך העשור הקודם, טורקיה הצליחה לשגשג למרות מחירי הנפט הגבוהים, הגירעון בחשבון השוטף והתלות הגבוהה שלה בגיוס חוב זר. אך בשנים האחרונות טורקיה האטה בחדות, כאשר בשנה האחרונה היא רשמה צמיחה של 2.4% בלבד, לעומת קצב צמיחה ממוצע של 4.5% ב-10 השנים האחרונות ושל יותר מ-9.0% בשנים 2010-2011. מעבר להאטה עצמה, מה שמטריד בכלכלה הטורקית נמצא בפרטים הקטנים: ההשקעה והצריכה במשק עברה להיות מונעת הרבה יותר על ידי הממשלה ופחות על ידי המגזר העסקי ומשקי הבית. לראיה, בשלוש השנים האחרונות ההוצאה הממשלתית עלתה בקצב ממוצע של 5.4% והצריכה הפרטית ב-2.5%, לעומת 3.9% ו-4.3% בהתאמה בין השנים 2001-2011.

לחצי שכר ומטבע חלש

זאת ועוד, בעוד שההשקעה של המגזר העסקי מתכווצת, ההשקעה בבנייה ציבורית עולה בחדות, מגמה שצפויה להכביד רבות על פריון המשק הטורקי, שכן מבנה השקעה זה אינו תומך באימוץ טכנולוגיות חדשות. מטרידה עוד יותר היא העובדה שההשקעה של המגזר העסקי כה נמוכה, בתקופה שבה האשראי לעסקים גדל בקצב של יותר מ-25% בשנה. וכאן חייבת לעלות השאלה - לאן הלך הכסף? ואם הוא לא הלך להשקעות שיניבו תשואה עתידית, האם החברות יוכלו לעמוד בהחזרי האשראי?

פרט לכך, רמת המינוף של המגזר הפרטי (עסקי ומשקי בית) עלתה בחדות במהלך העשור האחרון, כשחלק גדל והולך מהחוב שנלקח הוא לטווח קצר מגופים זרים. לראיה, שיעור החוב לטווח קצר כאחוז מהחוב החיצוני של טורקיה הכפיל את עצמו בחמש השנים האחרונות. מצב זה בעייתי במיוחד עבור היציבות הפיננסית בטורקיה, שכן שילוב של צמיחה איטית ופיחות חד בערך הלירה המקומית פוגע ביכולת המשק לשרת את החוב.

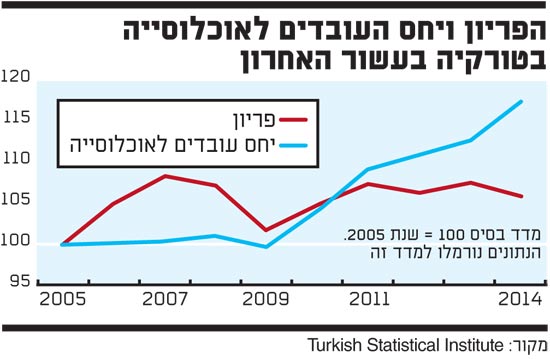

נקודה נוספת וחשובה לא פחות היא הצמיחה לנפש בטורקיה. במהלך העשור הקודם, העלייה בתוצר לנפש נבעה מגידול משמעותי בפריון העבודה במשק, אך מ-2011 הפריון נמצא בירידה והתרומה העיקרית לתוצר לנפש הגיעה מכיוון הגידול בהיקף העובדים במדינה. כשלעצמו, גידול בשיעור ההשתתפות הוא אירוע חיובי לכלכלה, אך הסטגנציה בפריון העבודה אינה מבשרת טובות לכלכלה הטורקית.

תיתכן התחלה של העלאות ריבית

ומה לגבי האינפלציה? בעשור הקודם האינפלציה הייתה תלויה מאוד בכיוון הלירה הטורקית, ולכן הייתה מונעת הרבה יותר על ידי גורמים אקסוגניים, אך כיום המצב שונה בתכלית, שכן העלייה החדה בעלות העבודה מפעילה לחץ נרחב על רמת המחירים במשק. בסביבה של אינפלציה גואה, לחצי שכר מתגברים, מטבע חלש וגירעון בחשבון השוטף, מתבקש שהבנק המרכזי יעלה את הריבית וינקוט במדיניות מוניטארית מצמצמת ו/או שהממשלה תנקוט במדיניות פיסקאלית מצמצמת.

כאן נכנסת הפוליטיקה למשחק, כאשר הנשיא ארדואן לוחץ זה זמן רב על הבנק המרכזי דווקא להוריד ריבית (מה שאכן קרה פעמיים מתחילת השנה). והתוצאה? הלירה הטורקית נחלשה מתחילת השנה ביותר מ-17%, והיא 'מתהדרת' בתואר המטבע הגרוע ביותר ב-2015, בתחרות צמודה עם הריאל הברזילאי.

כעת, לאחר הכישלון המהדהד של ארדואן ומפלגתו בבחירות לפרלמנט, אולי הבנק המרכזי ירגיש חופשי יותר לנהל את המדיניות המוניטארית בהתבסס על הנתונים המאקרו-כלכליים ויהיה נתון לפחות לחצים מכיוון ארדואן. על כן, אנו מעריכים כי לאחר שתוקם הממשלה החדשה, יתאפשר לבנק המרכזי להתחיל במהלך של העלאות ריבית על מנת לייצב את המטבע ולהוריד את האינפלציה. זה יכאב בהתחלה, וסביר אף שטורקיה תיכנס למיתון, אך המהלך יאפשר למשק הטורקי להתייצב ולחזור לצמיחה בטווח הבינוני.

המניה המומלצת: Migros - רשת דיסקאונט צומחת ומתרחבת

רשת הסופרמרקטים Migros, מבין הגדולות בטורקיה, נוסדה בשנת 1954 ומרכזה באיסטנבול. מדובר ברשת דיסקאונט שהצלחתה נובעת בין היתר מהירידה בצריכה בטורקיה על רקע החולשה בכלכלה. הרשת מוכרת מלבד מוצרי מזון גם מוצרים בני קיימא כגון: כלי מטבח, מכשירי חשמל, בגדים, ספרים ועוד, תחת מותגים שונים. נכון לסוף 2014 הרשת מפעילה 1,190 סניפים בשטח מסחר נטו של 953 אלף מ"ר. בנוסף, הרשת פועלת כסיטונאית ומפעילה קניונים ומרכזי קניות בטורקיה ובאזורים אחרים מחוץ לה, כדוגמת קזחסטן ומקדוניה.

הרשת מציגה צמיחה דו ספרתית בשנים האחרונות, בין היתר לנוכח התרחבותה. המכירות ב-2014 הסתכמו ב-3.1 מיליארד דולר (כ-8.1 מיליארד לירות טורקיות), הרווחיות הגולמית הייתה מעל 26%, הרווחיות התפעולית סביב 4% ושיעור ה-EBITDA עמד על כ-6%. שיעורי רווחיות אלו גבוהים בהשוואה לרשתות בישראל וגם באירופה, בפרט כשמדובר ברשת מאוד גדולה וענפה.

גם בשנת 2015 הרשת צפויה להציג צמיחה דו ספרתית ושיעור EBITDA בטווח של 6%-6.5%. מחירים נוחים, לצד החדרת מותג פרטי, צפויים להגדיל את נתח השוק של מיגרוס, בפרט בתקופה הנוכחית בה הכלכלה הטורקית נמצאת בהאטה, וכך גם הצריכה הפרטית, והנטייה הטבעית של הצרכן היא לרכוש ברשתות דיסקאונט מוצרים זולים, לא ממותגים.

המניה נסחרת לפי שווי חברה של 1.423 מיליארד דולר, הגוזר לחברה מכפיל 10.6 על התזרים הפנוי ומכפיל EV/EBITDA של כ-11 ל שנת 2015. ב-12 החודשים האחרונים רשמה המניה עלייה של 5.5% בלבד, בדומה למגמה בשוק המניות הטורקי (כ-6.5%). על אף הפוטנציאל לרווחי הון כתוצאה מחשיפה למניה בעלת פוטנציאל לשיעורי צמיחה דו ספרתיים בתקופה של התמתנות כלכלית, ושולי רווחיות נאים ביחס לענף, קיים סיכון הנובע מחשיפה מטבעית. בנוסף, חשוב לציין כי החברה לא חילקה דיבידנדים בשנים האחרונות.

הכותבים הם כלכלן שווקים גלובליים במחלקת המאקרו של פסגות ומנהלת מחלקת מחקר Sell Side בפסגות ברוקראז'. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

פריון בטורקיה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.