רשות ההגבלים רוצה לטפל בתחרות בתחום עמלות ני"ע, ומזה למעלה מחצי שנה עובדים ברשות על מציאת פתרונות להגברת התחרות והפחתת המחירים בתחום הנשלט כיום ע"י הבנקים. ל"גלובס" נודע כי הרשות, שבראשה עומדת מיכל הלפרין, צפויה לפרסם לקראת סוף השנה את מסקנותיה בדוח מיוחד בעבודה משותפת שנעשתה עם רשות ני"ע. בבנק ישראל מכירים את המהלך, אך ככל הידוע הם אינם שותפים מרכזיים לגיבושו.

הצעד המרכזי שהלפרין מתכוונת להוביל הוא שהמעבר של החשבונות של לקוחות הבנקים לברוקרים ינוהל ע"י הברוקרים עצמם, בתקווה שהדבר יגדיל את היקפי המעבר. אתמול (ב'), התייחסה הלפרין לנושא במסגרת כנס של העיתון "כלכליסט", ואמרה כי "הבנקים גובים עמלות פי 3 ממה שגובים בתי ההשקעות בתחום זה, ועדיין 97% מהלקוחות נשארים בבנקים ולא עוברים אליהם".

בשוק ההון בירכו היום על המהלך. "הברוקרים שאינם בנקים מהווים תחרות ישירה למערכת הבנקאית זה זמן רב", אומר אלעד בנבג'י, מנכ"ל אקסלנס ברוקראז'. "לא פעם לקוחות נתונים בפני חסמים בירוקרטיים אשר מקשים עליהם לממש את רצונם לעבור לעבוד עם בית השקעות. המהלך של הממונה על ההגבלים נועד לטפל בבעיה הזו בדיוק, ואני מעריך שהוא עשוי לתרום תרומה משמעותית להגדלת התחרות בפעילות זו", הוסיף.

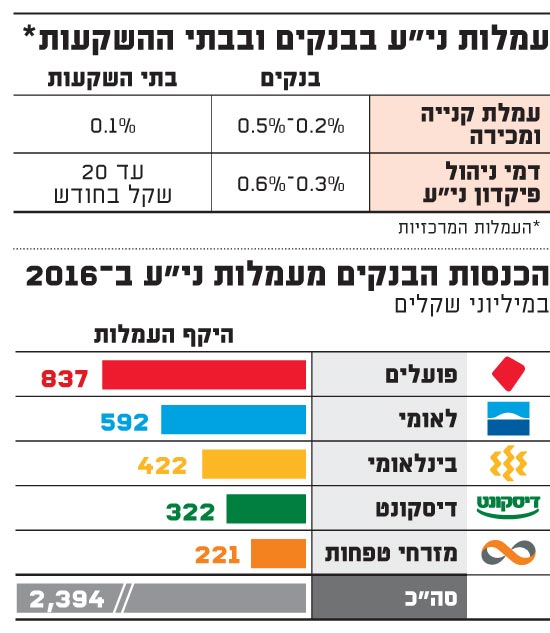

עמלות ני"ע הן מבורות השומן האחרונים שנותרו לבנקים. היקף הכנסות הבנקים מעמלות אלה עמד אשתקד על כ-2.4 מיליארד שקל. שוק זה מתחלק לשני סוגי לקוחות עיקריים. הסוג הראשון הוא הלקוחות המוסדיים (חברות ביטוח, קרנות פנסיה וכדומה), שם ישנה תחרות בין הבנקים לבתי ההשקעות, מכיוון שלגופים הללו יש מודעות לגובה העמלות שנדרשות מהם, ולברוקרים נתח פעילות לא מבוטל. לעומת זאת, כפי שציינה הלפרין, במגזר הקמעונאי שליטת הבנקים בתחום היא מוחלטת. הבנקים שולטים במגזר זה, וזאת על אף שהעמלות שהם גובים מהלקוחות גבוהות משמעותית מאלו שגובים הבנקים.

כך, למשל, בתי ההשקעות גובים עמלה של עד 0.1% בעבור קנייה ומכירה של ני"ע ישראליים, לעומת עמלה של 0.2%-0.5% בבנקים. הבנקים גם גובים דמי ניהול (מה שנקרא בעבר דמי משמרת) שעומדים בממוצע על 0.3%-0.6%. נציין, כי לא כל בתי ההשקעות גובים עמלה כזו. גם גופים שגובים עמלה כזו גובים לרוב עמלה חודשית של עד 20 שקל, כאשר בחלק לא מבוטל מהמקרים תשלום זה מקוזז במקרים של ריבוי פעולות בחשבון.

ראוי לציין כי ההשוואה בין הבנק לבית ההשקעות מורכבת יותר מהשוואת העמלות. הבנק גם מעניק ללקוחותיו שירות של ייעוץ השקעות שמגולם במחיר העמלות, וכן נותן פריסה סניפית - שירותים שבית ההשקעות מעניק באופן חלקי אם בכלל. נציין, כי מרבית הבנקים מעניקים שירותי ייעוץ ללקוחות מעל רף מסוים של נכסים (100-200 אלף שקל), אך גובים את אותן עמלות גם מלקוחות שלא מקבלים שירותי ייעוץ. כך שבמקרים אלה לא ברור מדוע מוצדקת גובה העמלה הזו.

לאורך השנים נעשו ניסיונות של הרגולטורים לשפר את התחרות ולהביא לירידה בעמלות. כך, למשל, בנק ישראל ניסה לשפר את השקיפות בתחום. התברר כי עמלות ני"ע שפורסמו בתעריפון היו שונות משמעותית מהעמלות שנגבו בפועל, וכי הבנקים העניקו הנחות משמעותיות של עשרות אחוזים ללקוחות רבים. התוצאה הייתה שנוצרו פערים גדולים בין העמלות שמשלמים הלקוחות הקטנים לגדולים.

כתוצאה מכך חויבו הבנקים לפרסם גם את נתוני העמלות הממוצעות שמשלמים הלקוחות לפי היקף תיק ני"ע, ואף לשלוח את הנתונים ללקוחות. אלא, שבבנקים מציינים כי למרות הגברת השקיפות בתחום לא נרשמה עלייה משמעותית בדרישה של לקוחות לקבל הנחות. במקביל, בנק ישראל קבע לפני כ-3 שנים כי הבנקים מחויבים להעביר תיקי ני"ע ישראליים לבית השקעות תוך 5 ימי עסקים (ועד 14 יום בני"ע זרים) מהרגע שהלקוח דורש זאת.

צעד נוסף שנעשה היה הכנסת מערכת סגורה בין הבנקים לבתי ההשקעות, שהקלה על תהליך העברת חשבונות בין הבנקים לבתי ההשקעות, באמצעות שימוש במערכת שביקשה למנוע אפשרות להלבנת הון ולחסוך ביורוקרטיה במעבר לבית ההשקעות. אמנם בקרב הברוקרים מציינים כי מאז שנכנסה המערכת לשימוש לפני שנה וחצי חלה עלייה בכמות הלקוחות הפרטיים הפועלים באמצעותם, אולם מדובר בעיקר בלקוחות מתוחכמים יותר (סוחרים), ולא בהיקפים שזעזעו את מפת נתחי השוק בין הבנקים לברוקרים.

על פניו אין כיום חסמי מעבר בין הבנקים לבתי ההשקעות, וגם רמת השקיפות בתחום העמלות השתפרה. למרות זאת ולמרות הפער במחירים בין השחקנים, הלקוחות עדיין מעדיפים להישאר בבנקים. גם הלפרין הודתה אתמול שמדובר בנושא מורכב: "הנושא מורכב כי הלקוחות שמרנים. אנחנו חושבים שהציבור צריך להיות מודע לפערים, וצריך להקל על מעבר מבנק לבית ההשקעות".

כעת כאמור, מנסה הרשות לבנות מודל במסגרתו בית ההשקעות יקבל ייפוי כוח מהלקוח ויבצע עבורו את הליך המעבר. השאלה היא האם ביצוע הליך שכזה יהיה גיים צ'יינג'ר שישנה את המפה. בשוק ההון לא בטוחים בכך. ראשית עולה השאלה האם הברוקרים מעוניינים בלקוחות הקטנים של הבנקים - האם ברמת העמלות הנמוכה שהם גובים לקוחות אלה יהיו רווחיים. חלק מהברוקרים טוענים שגם הלקוחות הקטנים מעניינים אותם כי הם מתכוונים להציע להם מוצרים נלווים כמו אשראי.

סוגיה נוספת היא הקשר בין הלקוח לבנק. הלפרין השוותה אתמול בדבריה את המעבר בין קרנות פנסיה שהלך וגדל בשנים האחרונות בעקבות הקלות בהליך המעבר, וכיוונה למודל דומה גם בתחום תיקי ני"ע. אלא שלא בטוח שההשוואה נכונה במקרה הזה, שכן בניגוד לקרן פנסיה בה הלקוח מנתק קשר עם קרן הפנסיה שהוא עוזב, במקרה הזה הלקוח נשאר עדיין לקוח של הבנק בתחומים אחרים, כך שהבנק עשוי להפעיל עליו לחצים ולמנוע את המעבר.

עמלות ני"ע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.