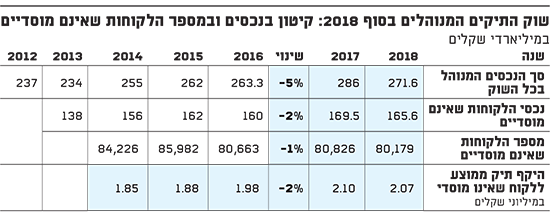

היקף הנכסים המנוהלים בתיקי ההשקעות קטן ב-2018 בכ-5%, לסך מצרפי של 271.6 מיליארד שקל, כך עולה מניתוח הדוח השנתי על ענף ניהול תיקי השקעות בישראל שפרסמה היום רשות ני"ע. עם זאת, מדובר בהיקף גבוה במידה ניכרת מההיקפים הכספיים שאפיינו את שוק ניהול התיקים בכל אחת מהשנים 2012 עד 2016, כשמספר הלקוחות שאינם מוסדיים קטן בשנה החולפת בכ-1.5% לסך של 80,179 תיקי לקוחות. מספר התיקים האמור מהווה ירידה של כמעט 7% ביחס למספר תיקי הלקוחות שאינם מוסדיים שהיה בשוק בסוף 2015.

בשקלול הירידה בסך הנכסים בתיקי הלקוחות שאינם מוסדיים והירידה במספר תיקי הלקוחות שאינם מוסדיים, עולה כי ב-2018 עמד היקף התיק הלא מוסדי על כ-2.07 מיליון שקל בממוצע, וזאת לעומת 2.1 מיליון שקל בממוצע ב-2017, וסך ממוצע של 1.98 מיליון שקל ללקוח ב-2016 וקצת פחות מ-1.9 מיליון שקל לתיק ממוצע בכל אחת מהשנים 2014 ו-2015.

על פי הדוח של רשות ני"ע, במהלך שנת 2018 קטן מספר חברות ניהול התיקים ב-2 ל-124 חברות, בדומה למספר שהיה גם בשנתיים שקדמו ל-2017. עם זאת, מדובר בירידה של 10 חברות ביחס ל-134 חברות שהיו פעילות בתחום בסוף 2012.

שוק התיקים המנוהלים בסוף 2018 קיטון בנכסים ובמספר הלקוחות שאינם מוסדיים (במיליארדי שקלים)

שוק התיקים המנוהלים נחלק לשתי קבוצות לקוחות מרכזיות: הלקוחות המוסדיים (קרנות פנסיה, קרנות נאמנות וקופות גמל) והלקוחות שאינם מוסדיים, ובהם הציבור הרחב. בסוף 2018 עמד הנכסים של הלקוחות המוסדיים על כ-106 מיליארד שקל, שהיוו ירידה של כ-9% ביחס להיקפם בסוף 2017. בסוף 2018 היוו נכסי הלקוחות המוסדיים בשוק התיקים המנוהלים כ-39% מסך השוק, בדומה לסדר הגודל שלהם בכל אחת מהשנים שקדמו, וזאת על אף שהיקף נכסי הלקוחות שאינם מוסדיים הצטמק ב-2018 ב"רק" 2%, לסך של כ-165.6 מיליארד שקל.

נתון מעניין שמפרסמת הרשות מגלה כי ב-2018 היו יותר לקוחות שאינם מוסדיים שעזבו את 19 חברות ניהול התיקים הגדולות בשוק ביחס לאלה שהצטרפו אליהן. כלומר, חברות אלה הציגו בממוצע עזיבות נטו של כ-1% מסך הלקוחות שלהן, בעוד שבחברות הקטנות יותר היו הצטרפויות נטו (כלומר, יותר מצטרפים חדשים מאשר עוזבים).

גידול בתיקים שמנהלות קרנות נאמנות

כמו כן, מורגשת מגמה ברורה של גידול בהיקפי ובמספרי תיקי ההשקעות שמנוהלים באמצעות קרנות נאמנות ולא דרך החזקה ישירה בניירות ערך. מציאות זו מאפיינת הרבה יותר את התיקים הקטנים יחסית, והיא מהווה פיתרון לקהל לקוחות שלא מחזיק בתיק גדול מספיק על מנת להצדיק ניהול תיקים מסורתי, כשהניהול דרך קרנות נאמנות מספק הוזלה בניהול התיק - עבור החברה המנהלת ועבור החוסך עצמו. בהקשר זה מציינים ברשות כי בכל הנוגע ל-2018, "הסיבה לשינוי המשמעותי היא הרפורמה בתעודות הסל (תיקון 28), אשר בעקבותיה הומרו תעודות הסל לקרנות נאמנות".

כך, ב-2018 היוו תיקי הקרנות כ-50% מסך תיקי ההשקעות של הלקוחות שאינם מוסדיים, כשבמונחי נכסים מנוהלים מדובר על שיעור של 25%, וזאת בהשוואה לשיעורים של 40% ו-21%, בהתאמה, ב-2017. הגידול האמור הוא ארוך שנים, והוא ניבט מכל אחד מהפרסומים של הרשות ביחס לשוק התיקים המנוהלים מאז שהוחל הדבר (לגבי 2012 ואילך).

ולסיום, הרשות מגלה עוד כי "מניתוח מבנה ההכנסות של החברה, נמצא כי לכ-75% מחברות ניהול התיקים אין הכנסות מהחזרי עמלות, וזאת לעומת כ-66% מהחברות להן לא היו הכנסות מהחזרי עמלות נכון לשנת 2017", כשהם טוענים כי "נתון זה משקף את המשך המגמה בשנים האחרונות של צמצום הכנסות חברות ניהול התיקים מהחזר עמלות ביחס לדמי ניהול הנגבים מלקוחות ענף ניהול התיקים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.