יועץ ההשקעות המפורסם בעולם, דונלד טראמפ, פנה אל משקיעי שוק המניות מיד עם תחילת הירידות בשווקים במסר: "buy the dip" - כלומר לנצל את הירידות ולקנות מניות. בשבוע שעבר המשקיעים בארה"ב השוו את המצב הנוכחי למשבר שיצרה מגפת הסארס בסוף שנת 2002-תחילת 2003, והעריכו כי זו הזדמנות קנייה. שיחות עם מנהלי השקעות בארץ העלו עמדה דומה. האם השאננות מהווה פספוס גדול של מנהלי ההשקעות והשווקים? אם כן, מהו התרחיש אותו הם מפספסים?

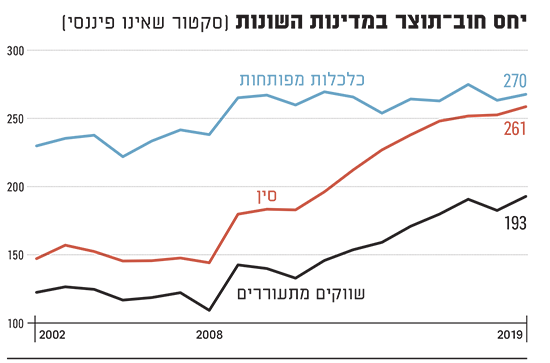

וירוס הקורונה פגש את הכלכלה העולמית ואת השווקים במצב טוב, מהטובים אי פעם. הפירמות ברחבי העולם פועלות בתנאים נוחים של צמיחה, מיסוי נמוך, ריבית נמוכה ושפע חומרי גלם; משקי הבית נהנים גם הם משפע מוצרים ושירותים זולים, תחושת עושר ותיאבון צרכני מוגבר. אולם, כל אלו מומנו על ידי בועת חוב. לאחר עשור של ריבית נמוכה ואף שלילית, רמת החוב הן של משקי הבית והן של הפירמות עלתה מאוד ברחבי העולם. הצמיחה הגבוהה מלווה בחובות ענק, לא רק בעולם המערבי אלא גם בסין, שעלתה אל רמת החוב של הכלכלות המפותחות, כפי שניתן לראות בגרף המצורף.

כעת, התגובה לקורונה מאיימת לשבש את המצב החיובי על ידי תנועת מספריים שתיצור משבר ריאלי: מצד הביקוש - הצרכנים נכנסים להלם ולמגננה; מצד ההיצע - נוצרה הפרה משמעותית של שרשרת האספקה העולמית. גם אם סין תפתור בקרוב את בעיית הקורונה, כלכלתה עשויה להתכווץ השנה. גם בכלכלות מערביות, הנהנות מתנועת תיירות חסרת תקדים, חומרי גלם ומוצרים זולים מסין, עשויה להיות צמיחה נמוכה השנה, וככל שהמצב ימשיך ויחמיר - נראה כי שנת 2020 היא שנה אבודה בכלכלה העולמית. המילה "מיתון" יצאה בשנים האחרונות מהלקסיקון הכלכלי, אולם די בכל אחד מהגורמים הנ"ל כדי ליצור מיתון עולמי.

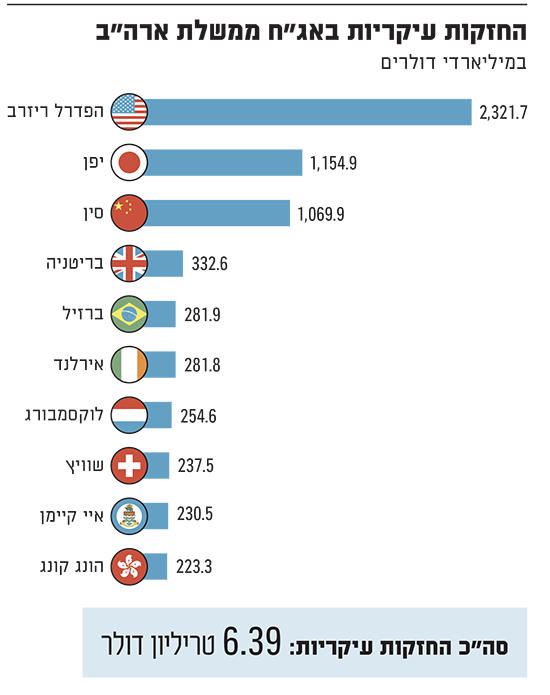

החזקות עיקריות באג"ח ממשלת ארה"ב

משבר ריאלי שפוגש בועה פיננסית

וכך המרכיבים עלולים להתנגש: מחסור חריף במוצרים ובחומרי גלם מסין, ירידה כלל עולמית בביקוש הצרכני מפחד הקורונה, ובמילים אחרות - מיתון עולמי שמוקדו בסין. בתנאים של מינוף גבוה, היווצרות של מיתון וירידה ברווחיות ובצמיחה הם איום גדול על כושר ההחזר. כמו שהוא מפיל פירמה ממונפת אשר חווה ירידה בפעילות הכלכלית וביכולת החזר החוב, כך מנוף האשראי עלול להפיל את הכלכלה והשווקים, מדינות, פירמות ומשקי בית.

בדוח מיוחד מאוקטובר 2019 הזהירה קרן המטבע העולמית מפני בועה בשוק האג"ח העולמי, אשר היקפו הגיע ל-15 טריליון דולרים, וחלק לא מבוטל ממנו נמצא בתשואות שליליות. כמו כן, סין נמצאת בבועת אשראי שהגיעה לכמעט 250% מהתוצר שלה. חוב זה מקיף גם את משקי הבית, משכנתאות וגם בפירמות. ובסין, הכuל מתנקז אל השלטון המרכזי, שיצטרך לסייע לכלכלה להמשיך ולהתקיים.

במצב של קושי בפעילות הכלכלית, מדינות, כמו גם פירמות, פונות אל הרזרבות הכספיות הנזילות שלהן כדי לממן פעילות בזמן מ שבר, ולא פחות חשוב כדי לשלם חובות ולשמור על מעמדן כלווה אמין וסולבנטי. לחלק מהמדינות יש רזרבות אולם חלקן עלולות להתקשות לפרוע חובות. כך עלול להתחיל גל הניפוץ של הבועה הפיננסית.

יחס חוב תוצר

עלייה בתשואות - קטלנית יותר מקורונה

הנזק הכלכלי של סין כתוצאה מהשבתת "המכונה הסינית" במשך חדשים ארוכים עלול להגיע לטריליוני דולרים, מאחר שהתוצר החודשי של סין הוא כ-1.25 טריליון דולר. לסין יש יתרות רזרבה במט"ח בהיקף של 3.1 טריליוני דולרים. יש להניח כי יהיה עליה לפצות על אובדן הפעילות הכלכלית ולעשות שימוש ביתרות. למעשה, היא החלה לעשות זאת, ובשבועות האחרונים הממשלה כבר מזרימה מאות מיליארדי דולרים להנעת הכלכלה.

וכאן מגיעה הנקודה המרכזית: כ-1.1 טריליון דולר מתוך הרזרבות הסיניות מושקעים באג"ח של ממשלת ארה"ב, מה שעשוי להביא את המשבר הכלכלי של סין אל שוקי ההון הגלובליים: היה וסין, כמו אולי יפן, תצטרך לממן את נזקי המשבר מתוך הרזרבות שלה, היא תגיע גם אל אלו המוחזקות באג"ח אמריקאיות ותממש חלק מהן.

די אם הרעיון יתחיל לרחף בחלל האוויר, והקטלניות שלו תהיה הרבה יותר גבוהה משל הקורונה. אפשר להניח כי הוא יזניק את התשואות, ובכך יטלטל גם את שוק המניות, שעלה בשנים האחרונות על בסיס אותן התשואות הנמוכות.

גם כיום, למרות שהתחילו הירידות, המשקיעים אופטימיים מדי, מתוך ההערכה הסבירה כי ב-18 במרץ הפדרל ריזרב האמריקאי אכן יוריד ריבית, אם לא על דעתו אזי בלחץ הנשיא טראמפ, כדי לסייע לשווקים להתמודד. בפועל, בשנה הקרובה עשויה להיות דווקא קפיצה בתשואות, ונראה כי השוק מפספס תרחיש זה. התפכחות בתשואות עשויה לטלטל את השווקים, והפעם באמת.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.