לא פעם, בהקשר של בחירת השקעה, אנחנו מבלבלים בין "חברה טובה" ל"מניה טובה". זווית נוספת של אותה תופעה באה לידי ביטוי בימים אלו, כאשר המשקיעים מנסים לחלק את מרחב אפשרויות ההשקעה לשניים: מניות דפנסיביות - שאמורות להניב תשואה עודפת בשוק יורד; ומניות מסוכנות - שיניבו תשואה עודפת כשהמגמה תתהפך.

אז זהו, שהחלוקה הזו, הבעייתית בעיתות שגרה, בעייתית שבעתיים כיום. מדוע? משום שלפי ההגדרה המסורתית מניות דפנסיביות מתאפיינות בתזרים מזומנים איתן, סביבה עסקית יציבה, דיבידנד גבוה ומינוף נמוך. העניין הוא שכשחושבים על כל אותם מאפיינים, מגלים שהם מיוחסים לחברה ולא למניה. לא אחת, חברה מסוימת עונה על כל התנאים הנדרשים לדפנסיביות, אבל מנייתה דווקא מאוד מסוכנת. מה שכמובן עושה את ההבדל הוא מחיר המניה.

אם תוסיפו לממד התמחור גם את השינויים והתמורות שעוברים כיום על המשק המקומי, בפרט בסקטורים המוגדרים לכאורה דפנסיביים, תגלו שהמונח "דפנסיביות" התרוקן מתוכן. להלן מספר דוגמאות:

1. מזון

לכאורה, כל התנאים כדי להיכלל תחת ההגדרה של "דפנסיבי" מתקיימים - סביבה עסקית שאמורה להיות יציבה (מוצרי בסיס עם ביקוש יחסית קשיח), תזרים מזומנים איתן, מינוף נמוך ומחירי המניות נוחים.

אלא, שבמציאות הנוכחית אי-הוודאות סביב ענף המזון המקומי עלתה משמעותית: מה יקרה לדוגמה לרווחיות אם הרגולטור יחליט להתערב, או אם מחירי סחורות המזון יזנקו בעוד 20%?

2. תקשורת

כאן הרגולטור כבר התערב. העובדה שהתהליך בשוק הסלולר נמצא בשלב כל כך מתקדם, מכניסה בחזרה את המניות תחת המטרייה של דפנסיביות, דרך התמחור. נכון, אי הוודאות של הסביבה העסקית עצומה - איננו יודעים מה נתח השוק שיאבד, היכן בדיוק תיעצר ירידת המחירים, מה תהיה הרווחיות החדשה וכדומה, אבל בכל מה שקשור להיבט ההשקעה, הסיכון הגלום במניות הסלולר הרבה יותר נמוך כיום.

החברות הללו השילו מעצמן עשרות רבות של אחוזים, הרבה מעבר למה שלדעתנו היה נדרש. אז עד לאן עוד אפשר לרדת?

3. ביטחון

הסקטור שנחשב דפנסיבי בהגדרה, תרתי משמע, עובר טלטלה שלא ידע כמותה. הסביבה העסקית שאמורה להיות בימים כתיקונם יציבה וקשיחה, סופגת בשנתיים האחרונות, וכנראה גם בעתיד, מהלומות כבדות. כשהעולם המערבי הופך לפחות עשיר, הוא נדרש לבחירה בין ביטחון למזון, מה שכבר הביא ויביא לקיצוצים חסרי תקדים בתקציבי הביטחון.

בנוסף, מאחר שבמשבר הנוכחי ההוצאה הביטחונית נמצאת במוקד הקיצוצים, הרי שהדבר שומט את הקרקע מתחת להגדרת הדפנסיביות של הסקטור. ככל שהמשבר הכלכלי ילך ויעמיק, הדרישה להידוק תקציבי רק תלך ותתעצם, מה שבהגדרה יחמיר עוד יותר את מצבן של החברות.

הנקודה היחידה שעומדת לזכות ההשקעה בסקטור הביטחון היא רמת המחירים הנוחה של המניות. בנוסף, בניגוד למניות הסלולר, כאן הפערים הכלכליים - בין מחירי היעד לשוויי השוק - אינם מפצים על הסיכון העסקי.

4. פארמה

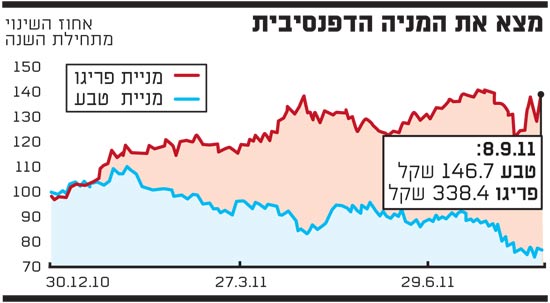

מבט על הגרף מלמד כי בעוד שמדד המעו"ף ירד מתחילת השנה בכ-20%, באותו הזמן רשמה מניית פריגו ה"דפנסיבית" תשואה "סולידית" של 49%. טבע , חברתה לסקטור, זו שהדפנסיביות שלה הייתה אמורה למתן את הפגיעה במקרה של ירידות שערים, איבדה 20% מערכה.

מצא את המניה הדפנסיבית

5. כימיה/דשנים

המניה הרלוונטית לדיון בסקטור היא כיל . בנוגע למכתשים אגן , עסקת מכירתה לכמצ'יינה מייתרת את הדיון בה. פעם, זה באמת היה סקטור דפנסיבי, כזה שמושפע ישירות מהביקוש הריאלי למזון. כיום זו השקעה ספקולטיבית, כשהבמה בה נקבעים מחירי המזון היא המקום בו נפגשים הספקולנטים. כך הפכה ההשקעה בחברות הדשנים להשקעה מסוכנת ותנודתית למדי.

התמחור הנוכחי של המניות בסקטור לא בועתי כמו בתחילת 2008, אך עדיין, גם אם נניח שמניות הדשנים נסחרות סביב שוויין הכלכלי, הרי שמההיבט היחסי - להיסחר כיום בשווי זה להיות יקר.

בשורה התחתונה, לא נותר דבר מההגדרה של "סקטורים דפנסיביים". מה שלא עשה המשבר בעולם, עשו האירועים, התמורות והרפורמות המקומיות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.