הדיון הציבורי במחיר המופרז שגובים הבנקים ממשקי הבית עוסק רובו ככולו בעמלות. הציבור מבין היטב מה זה עמלות ואפילו למד להתמקח. אך אף שהעמלות הפכו לחזות הכול במאבק הצרכני נגד הבנקים, הכסף הגדול מגיע דווקא מהרווח המימוני, וליתר דיוק - מהמרווח הפיננסי. בדיקת "גלובס" מעלה נתון מבהיל: כמעט 4 מיליארד שקל, 18% מהכנסות הבנקים מהמגזר הקמעונאי, מקורם במגביית יתר במרווח הפיננסי.

מהו בעצם מרווח פיננסי? הפעילות הבנקאית הקלאסית היא תיווך פיננסי: הבנק לווה כסף מצד א' - בדרך כלל ממשקי הבית - ומלווה אותו לצד ב' - בדרך כלל המגזר העסקי. 70% מהאשראי ניתן למגזר העסקי והיתרה למשקי הבית. על האשראי, הבנק גובה ריבית - ריבית על הלוואות, ריבית בגין משיכת יתר, ריבית בגין חריגה ממסגרת האשראי. למעשה, הבנק לוקח את הפיקדון מגברת כהן ומלווה אותו לגברת לוי. איך הבנק מרוויח? מההפרש בין הריבית שהוא משלם למפקידים לבין הריבית שהוא גובה מהלווים. הפרש זה הוא המרווח הפיננסי.

למשל, אם לקוח יפקיד כספו בפק"מ, הוא צפוי לקבל ריבית של, נאמר, 2% (כיום פריים פחות 2.5%), אך אם אותו לקוח יבקש לקחת הלוואה, הוא צפוי לשלם ריבית של 5.5% לפחות (כיום פריים פלוס 1%). ההפרש, 3.5%, הוא המרווח הפיננסי של הבנק, הקופון שהוא גוזר בתמורה לשירותיו המצוינים.

המשמעות המצטברת של הריבית הנמוכה שמשלם הבנק על פק"מ והריבית הגבוהה שהוא גובה מהלקוחות על משיכת יתר הרבה יותר כואבת לחשבון הבנק של האזרח ופוגעת קשה יותר בטווח הארוך בכיסו, מאשר עמלה זו או אחרת. ולא, לא מדובר בכסף קטן. ברמה המשקית מדובר במיליארדי שקלים. 3.9 מיליארד שקל, אם נדייק.

העיוות ריבית גבוהה על סיכון נמוך

מניתוח הדוחות הכספיים של חמשת הבנקים הגדולים עולה תמונה ברורה ועקבית. המרווח אמנם משתנה מבנק לבנק, אך אלה תמיד משקי הבית חסרי יכולת המיקוח שמקבלים את הריביות הנמוכות ביותר בפיקדונות ומשלמים את הריביות הגבוהות ביותר על אשראי. זאת לעומת החברות במגזר העסקי, שמקבלות את הריבית המרבית על פיקדונות ומשלמות על האשראי ריבית נמוכה הרבה יותר.

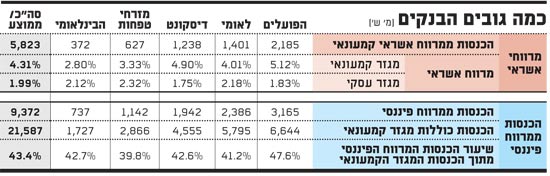

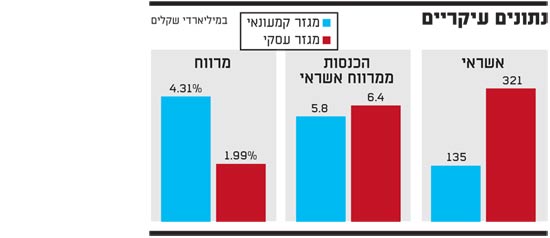

לא מדובר בתחושות. הנה המספרים: הכנסות הבנקים מהמגזר הקמעונאי (משקי הבית, בנקאות פרטית ועסקים קטנים) עמדו בשנת 2010 על 21.6 מיליארד שקל. 43% מההכנסות היו מהמרווח הפיננסי - 9.37 מיליארד שקל, סכום הגבוה מהכנסות הבנקים מעמלות, שעמדו על 8.5 מיליארד שקל. רוב ההכנסות מהמרווח הפיננסי, 5.8 מיליארד שקל, הן הכנסות מהמרווח בפעילות מתן אשראי. היתרה - 3.6 מיליארד שקל - הייתה הכנסות הבנקים מפעילות של קבלת פיקדונות.

המרווח הממוצע במתן אשראי שגבו הבנקים היה 4.31%, ואל תטעו - לכל שבריר אחוז יש חשיבות. האשראי הממוצע למגזר הקמעונאי עמד בשנת 2010 על 135 מיליארד שקל, כך שכל עשירית אחוז במרווח הפיננסי פירושה הכנסה של עוד 135 מיליון שקל לבנקים.

המרווח הגבוה ביותר היה בבנק הפועלים (5.12%) ואחריו דיסקונט (4.90%), לאומי (4.01%), מזרחי טפחות (3.3%) והבינלאומי (2.8%). בשני האחרונים, בנק האם גובה מרווח גבוה, אך הבנקים בחברות הבנות (יהב במזרחי טפחות ואוצר החייל בבינלאומי), הפונים לאוכלוסיות ספציפיות המקבלות הטבות, גובים מרווחים נמוכים יחסית ומורידים את הממוצע. זו תמונת המצב במגזר הקמעונאי.

מה קורה במגזר העסקי (בנקאות עסקית ומסחרית)? כצפוי, שם מרווח האשראי נמוך בהרבה. הוא עמד על 1.99%, פחות ממחצית המרווח במשקי הבית.

זה בדיוק העיוות הגדול. במשקי הבית, המאופיינים באשראי המפוזר על פני מיליוני לווים, באשראי המגובה בבטוחות קלות לעיקול, בלקוחות שהבנקים מכירים זה שנים, ובקיצור - מאופיינים באשראי בסיכון נמוך, עומד המרווח הממוצע על 4.31%.

במגזר העסקי, המאופיין באשראי מסוכן, ריכוזי, עם בטוחות תנודתיות וקשות למימוש, המרווח נמוך במחצית ועומד על 1.99%. במילים אחרות, כאשר לקוח עסקי מבקש הלוואה של מיליוני שקלים, הוא יקבל אותה מהבנק בריבית נמוכה מהריבית שידרוש הבנק מלקוח פרטי עבור משיכת יתר של 20,000 שקל.

טוענים הבנקאים: לתת אשראי של 10 מיליון שקל לעסק אחד זול יותר מבחינת העלויות התפעוליות מאשר לתת אשראי של 10,000 שקל לאלף אנשים, כי מערך הסינוף עולה כסף ועלויותיו מגולגלות על מרווח האשראי. ובכל זאת, ההפרש פשוט גבוה מדי ומגלם את התחרות, או יותר נכון, את העדרה.

וזו אינה התמונה כולה. כאשר לקוח עסקי מפקיד בבנק פיקדון, הריבית שהוא יקבל תהיה גבוהה בסדרי גודל מהריבית שיקבל לקוח משק הבית. יש בכך היגיון מסוים - פיקדונות של לקוחות עסקיים (הקרויים גם פיקדונות ג'מבו) גדולים מאוד וככל שהפיקדון גדול יותר כן הריבית שישלם הבנק תהיה גבוהה יותר. עם זאת, מדובר בהפרש לא סביר.

מדיווחי הבנקים עולה כי פיקדונות המגזר העסקי הסתכמו ב-193 מיליארד שקל והכנסותיהם בגינו (לאחר תשלום הריבית למפקידים) עמדו על 512 מיליון שקל. כלומר, המרווח שהבנקים לקחו מעל מחיר הכסף הפנימי שלהם היה 0.26%. הכנסות הבנקים מפיקדונות המגזר הקמעונאי היו באותה תקופה 3.5 מיליארד שקל מול פיקדונות בסך 493 מיליארד שקל, כלומר מרווח של 0.73%. מהנתונים עולה כי שקל שמפקיד המגזר הקמעונאי מקבל ריבית נמוכה בחצי אחוז בממוצע משקל שמפקיד בבנק המגזר העסקי.

הגבייה העודפת כמעט 4 מיליארד שקל בשנה

כמה זה עולה לנו? אם הבנקים היו משלמים למשקי הבית את שיעורי הריביות שמשולמים בפיקדונות המגזר העסקי, הכנסותיהם היו קטנות ב-2.3 מיליארד שקל, כסף שהיה נכנס היישר לכיס הלקוחות. מדובר בהנחה תיאורטית, כי הפיקדון של פירמה גדול פי כמה מפיקדון של לקוח פרטי, אבל האם הפער הענק בריביות אכן מוצדק? בואו נניח שהפער יצטמצם בשליש בלבד. במקרה זה היו הכנסות הריבית של משקי הבית גדלות ב-780 מיליון שקל.

הכסף הגדול נמצא במרווחי האשראי. כפי שראינו, המרווח הממוצע לאשראי במגזר הקמעונאי הוא 4.31%, בעוד שבמגזר העסקי הוא 1.99%. אם הבנקים היו גובים ממשקי הבית, הפחות מסוכנים, את שיעורי הריבית שהם גובים מלקוחות העסקיים, היו תשלומי הריבית של משקי הבית קטנים ב-3.13 מיליארד שקל. כלומר, הסכום העודף שהבנקים גובים ממשקי הבית עומד על 3.9 מיליארד שקל בשנה - סכום שהוא כחמישית מהתשלומים השנתיים שגובים הבנקים ממשקי הבית. "מחיר הגבוה מהמחיר התחרותי", כפי שהגדיר זאת טרכטנברג. והנה תג המחיר - כמעט 4 מיליארד שקל בשנה.

התחרות מחזרים רק אחרי המגזר העסקי

איך זה קרה? מדוע הבנקים יכולים לגבות ללא קושי 4 מיליארד שקל נוספים בשנה ממשקי הבית ומהמגזר הקמעונאי? במילה אחת - תחרות. לראיה, במגזר המשכנתאות, שבו התחרות קשה מאוד, המרווח הממוצע הוא 0.7%. במשקי הבית, ללקוח הפרטי אין יכולת מיקוח, לעתים הוא אינו מודע בכלל לכך שיש לו אפשרות להתמקח על הריביות. דה פאקטו, הוא שבוי של הבנק ונאלץ לשלם כל מחיר שידרוש. התחרות בין הבנקים על הלקוח הפרטי מסתכמת בהטבות מוגבלות בזמן בעמלות ובמענקי הצטרפות. אף אחד לא מדבר על המרווח הפיננסי.

ללקוח עסקי, לעומת זאת, יש חלופות ולכן הבנקים מחזרים אחריו. במגזר העסקי, הבנקים, כפי שהגדיר זאת בנקאי בכיר, "חותכים זה לזה את הגרון בעליצות".

כדי לקבל את הזכות להעניק ללקוח עסקי אשראי במאות מיליוני שקלים, הבנקים מוכנים להוריד את המרווח ככל שיידרש, ולעתים לרמה שאינה משקפת כלל את הסיכון של הלקוח. כך קורה שאילן בן-דב מקבל אשראי של מיליארדים לרכישה ממונפת ומסוכנת של חברת פרטנר בריבית הנמוכה מהריבית שגובה הבנק מגברת כהן על משיכת יתר של עשרות אלפי שקלים.

הפתרון: איך מצמצמים את המרווח

מה אפשר או צריך לעשות? לפניכם כמה צעדים שניתן לנקוט כדי לצמצם את המרווח הפיננסי, הן ברמת משק הבית והן ברמה הרגולטורית.

ראשית, אלה הפעולות שיכולים לעשות הלקוחות:

קודם כול, להבין כמה משלמים - לבדוק מה גובה הריבית שמקבלים על חסכונות ופק"מ ומה הריבית שמשלמים על הלוואות ומסגרות אשראי.

להתמקח על הריביות - לא קל, אבל כדאי לנסות.

לשנות את סיווג החשבון - הבנקים מעניקים לאוכלוסיות ספציפיות כמו בעלי מקצועות או חברי מועדונים הטבות משמעותיות בריביות.

לפעול דרך האינטרנט - בכל הבנקים, הריביות בביצוע פעולות דרך אתר הבנק טובות יותר מהריבית התעריפית.

עם זאת, רק התערבות רגולטורית יכולה לצמצם את הגבייה העודפת של הבנקים ממשקי הבית. מי שצריך להיכנס לפעולה הוא המפקח על הבנקים, שבכמה פעולות פשוטות יכול להגדיל את השקיפות ובעקיפין את יכולת המיקוח של משקי הבית:

על בנק ישראל לדרוש מהבנקים לציין בדוחות הכספיים שלהם את הריבית הממוצעת שהם גובים ממשקי הבית על כל סוגי האשראי.

על בנק ישראל להקים אתר השוואת מרווחים פיננסיים, בדיוק כפי שהקים בעבר אתר השוואת עמלות, ולעודד את הלקוחות להשוות בין הבנקים.

על בנק ישראל לדרוש מהבנקים לדווח אחת לשנה ללקוחות מהם תשלומי הריבית שנגבו מהם, מה היה גובה הריבית שנגבתה מהלקוח הספציפי ומה הריבית הממוצעת שגובה הבנק מלקוחותיו. כך יוכל הלקוח לראות היכן הוא ממוקם מול שאר הלקוחות.

תעלומה ושמה המרווח מריבית הפריים

הריבית במשק היא ריבית בנק ישראל, אבל אזרח רגיל אינו יכול ללוות בריבית זו; מבחינתו היא מספר וירטואלי בלבד. הריבית שבאמת חשובה ללקוחות ועל בסיסה נגזרות ריביות ההלוואות והפיקדונות היא ריבית הפריים. ומה המרווח בין ריבית בנק ישראל לריבית הפריים? 1.5%.

הנה עניין לממונה על הגבלים העסקיים להגות בו - המרווח הוא 1.5% בכל הבנקים, וכך היה תמיד לאורך שנים. למה? ככה. כנראה יש חוק טבע שמחייב את הבנקים שריבית הפריים תהיה 1.5% יותר מריבית בנק ישראל. כך היה כשריבית בנק ישראל הייתה 10%, בתחילת העשור הקודם, וכך היום. אבל אז המרווח בין הריבית לפריים היווה 15% משיעור הריבית. היום המרווח נשאר 1.5% אבל ריבית בנק ישראל היא 3%, כך שהמרווח הוא 50% משיעור ריבית בנק ישראל.

מה מייצג השיעור הזה, 1.5%? רווח מינימלי? עלויות? סיכונים? ואולי זה פשוט היה ככה תמיד ואף אחד לא טרח לשנות את זה? לא ברור. ובכל זאת, הנה כמה שאלות שאולי כדאי שהממונה על ההגבלים העסקיים ידון בהן:

מדוע המרווח בין ריבית בנק ישראל לריבית הפריים עומד על 1.5%, תמיד, גם בעשור שבו כלכלת ישראל עברה שינויים דרמטיים? איך קורה, מבלי לתאם ביניהם כמובן, שבכל הבנקים נגבה תמיד אותו מרווח? הנה שיעורי בית לפרופ' דיוויד גילה.

כמה גובים הבנקים

נתונים עיקריים