בשבוע שעבר נרשמה הופעה נוספת של שלוש צלעות המשבר הכלכלי הנוכחי: החוב המכרסם במערכת הפיננסית, ההאטה בצמיחת הכלכלה הגלובלית, והמחאה החברתית והמהומות המתלוות לאותו המשבר.

אירופה מייצגת את הצלע הראשונה והיא: החוב. כאשר יוון הייתה ה"בעיה", כל קובעי המדיניות הבטיחו לנו שהמשבר לא יגיע למדינות שיסכנו את המערכת הבנקאית העולמית: ספרד, ובמיוחד איטליה. והנה, לא רק שאיטליה וספרד בתמונה, אלא שצרפת, ושומו שמיים, גם גרמניה כבר נבלעות במערבולת.

העובדה ש-35% מגיוס ההון הגרמני האחרון לא בוצע במחיר ההנפקה, מהווה כבר צלצול אזעקה שהמצב די חמור. עד מתי אותה גרמניה תתמיד בסירובה לבצע את הצעד היחיד שנותר לביצוע, דהיינו לתת ל-ECB את האור הירוק לעשות מה שהפד עשה במשבר 2008?

הורדת הדירוג של בלגיה, מהווה גם היא נורה אדומה מסנוורת. זו הייתה, כזכור, תוצאה ישירה של השתתפות מדינה בהצלת בנק דקסיה, המשותף לה ולצרפת. סירובה של צרפת להגדיל את חלקה בחילוץ אותו בנק, היווה את הקש האחרון עבור חברות הדירוג, ובלגיה נכנסה כך לרשימה הארוכה של מדינות במצוקה.

כל זאת למרות שבלגיה אינה בשם אופן אומת עצלנים "המבלים מדי יום בשנת צהריים ארוכה, ונהנים מתנאי פנסיה מפליגים", כמו שהציבור הגרמני נוטה לתפוס את האיטלקים, היוונים והספרדים. בלגיה היא מדינה "גרעין" לכול דבר, ובהורדת דירוגה הוכנס עוד מסמר בארון הקבורה של העמידה האיתנה הגרמנית.

הגענו לנקודה של הכרעה. פרקי הזמן בין פגישה לכנס, ובין הצגה של תוכנית חילוץ זמנית זו או אחרת, התקצרו לעניין של ימים. אם גרמניה רוצה באמת לשמור על אירופה מאוחדת פוליטית וכלכלית, חלקו הגדול של החוב לטווח הקצר, ואולי הבינוני, חייב להיות מגובה על ידי ECB.

על זה אנגלה מרקל חייבת להחליט, ולהעביר בצינורות הפוליטיים של מדינתה הכועסת. אולי ה-IMF ישמש בסופו של דבר לכיסוי העברת הכספים? זה מתחיל להיראות כפתרון מעניין אם נזכור את העובדה שיש עדיין בעיה חוקית העומדת בדרכו של ECB לבצע פעולה ישירה.

השמועות על העזרה מצד הקרן לאיטליה, אשר הוכחשו בינתיים, מחזקים מאוד את ההנחה שאותה קרן תהווה את צינור העברת טריליוני היורו מן הבנק המרכזי לבנקאות הכואבת והדואבת.

ולחלק הטכני של השבוע

ראשית, כמה הערות לגבי אזכור תורת גלי אליוט בסקירותיי. ניסיתי, לאורך הזמן, להביא בפניכם את התורה הזו, בצורה המצומצמת ביותר, והמתאימה ביותר, לקוראים שאינן בקיאים בה. אחזור על העקרונות שמנחים אותי בשימוש בה:

-

עבורי, תורה זו אינה כלי מסחר, אלא רקע המאשר או מפריך, את ההשערה הסבירה ביותר לגבי העתיד. מבנה הגלים שכבר עברו, מהווים את הבסיס לאותה הנחה לגבי העתיד.

-

יכולים להיות בו זמנית כמה תסריטים שונים, הנובעים מן התורה, לגבי מה שקורה בהווה בנכס המנותח.

-

על מנת שלא לבלבל יותר מדי החלטתי להביא כל פעם רק את האפשרות שנראית לי כסבירה ביותר, ולא את כל האחרות. כאשר אותו תסריט אינו קורה, זו אינה "טעות", אלא מקרה שבו השוק פנה לאחת האופציות האחרות האפשריות.

-

כמו כן, הדגשתי שוב ושוב, שמי שרוצה לעסוק בהשקעות או במסחר, עדיף שיסתמך על מה שקורה במגמה הנוכחית, ולא על מה שהוא מנבא או סבור שיקרה בעתיד.

לדוגמא: אם כתוצאה מניתוח של גלי אליוט אני סבור שתהיה פריצה מעלה מדשדוש, אינני אמור לקחת פוזיציה אלא רק כאשר הנכס יבצע הלכה למעשה את המהלך. שיאים ושפלים, רמות תמיכה והתנגדות, חצייה של ממוצעים נעים, ואינדיקאטורים טכניים, כל אלו עוזרים בתזמון של אותה החלטה, וזאת, שוב, על פי מה שקורה בהווה בלבד.

אני מרגיש שלא הצלחתי להבהיר מספיק את הנקודות החשובות האלו, ולכן החלטתי לצמצמם כמה שאפשר את השימוש באותם הגלים, ולהתרכז במגמה עצמה ובמרכיביה.

אזכיר אותם, כמובן, בעדכוני מפת המשבר, עליהם היא מבוססת.

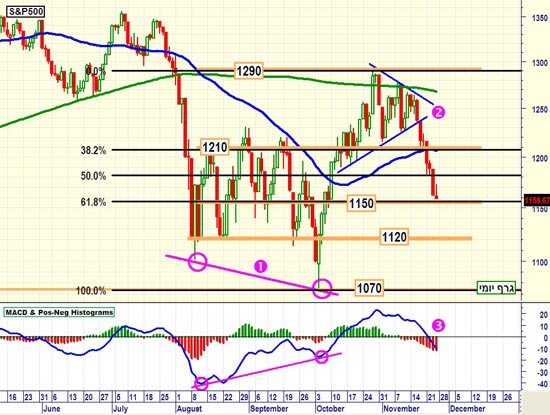

והנה עדכון למדד המניות S&P 500 על פי הגרף היומי שלו (נתונים מעודכנים לסוף השבוע):

משה שלום סנופי

-

לאחר השבירה מטה של המשולש המתכנס (2 סגול) המחיר ירד ללא הפסקה עד הגעתו לשני שליש תיקון של כל העלייה מהרביעי לאוקטובר. אזכיר כאן שתיקונים טכניים רגילים להיות בקנה מידה שבין שליש לשני שליש מן התנועה הקודמת, והנה המדד הגיע לקצה הזה.

-

ב-1210 וב-1150 (איפה שהמדד נמצא כרגע) ראינו גם שילוב בין אזורי תמיכה ורמות פיבונצ"י, דבר שהוא בדרך כלל מצביע על אזורי מחיר די חזקים לעצירה של תיקון טכני. זו הסיבה שצייני בזמנו את 1210 כרמה קריטית לתסריט חיובי אפשרי.

-

כרגע המדד הגיע כאמור קרוב מאוד ל-1150 שבו נמצא אזור משולב כזה. שבירה של רמה זו תצביע על כוונה של המדד ללכת עוד יותר נמוך (ב-1120 היא היעד הסביר הבא). תמיכה והתבססות כאן, תצבע על תחילת מהלך עולה, אשר בהחלט ייחשב לנקודת ההתחלה של ראלי סוף השנה המפורסם.

-

נדיר מאוד שירידה כה חדה, כמו זו שראינו מאז אמצע נובמבר, תגמר בעלייה חדה באופן מיידי. בדרך כלל, המדד צריך זמן התבססות, ואולי בדיקה חוזרת של התחתית, המלווה בשבירת שווא עם סטייה חיובית, כמו זו שראינו לקראת ה-4 לאוקטובר (1 סגול).

-

לכן, על המשקיע לשים לב לדשדוש סביב רמת העצירה. אם זו תהיה אכן סביב 1150 או נמוך מכך. יחד עם זאת, עליו לשים לב להתפתחות חיובית באינדיקאטור כמו ה-MACD, שעדיין איננו מראה סימנים לכך (3 סגול). יציבות במחיר, סטייה חיובית, ביחד עם חצייה של קו מגמה (שאיננו קיים עדיין, עקב הירידה חסרת שיאי ביניים), ייתנו את האות לשינוי בין שלילי (המצב הנוכחי) לחיובי.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.