נוחי דנקנר סיכם היום את השלב הציבורי בהנפקת המניות של אי.די.בי אחזקות שבשליטתו, שבמסגרתה היא תכננה גיוס של כ-250 מיליון שקל כדי לשפר את מצב הנזילות של הקבוצה. הערב התקיים כאמור השלב הציבורי של הגיוס, במסגרתו גייסה החברה עוד כ-35 מיליון שקל.

בסה"כ קיבלה אי.די.בי התחייבויות מוקדמות בהיקף של כ-286 מיליון שקל במכרז אתמול, לעומת כוונה מקורית לגייס כ-100 מיליון שקל בלבד, כשדבוקת בעלי השליטה בחברה אחראית לכ-21% מהביקושים. מדובר בהישג מרשים על רקע שוק הנפקות האקוויטי המיובש ומצב הנזילות של המנפיקה, אי.די.בי. ניכר כי קשריו הענפים של דנקנר בעולם העסקים המקומי, וגם בחו"ל, סייעו לו בהצלחת ההנפקה.

בעקבות הגיוס, החזקות הציבור באי.די.בי אחזקות יגדלו - מה שיסייע לה לחזור למדד ת"א 100.

הנפקת המניות נעשתה כאמור לצורך הגדלת קופת המזומנים של אי.די.בי, כך שתוכל לעמוד בהתחייבויותיה כלפי מחזיקי האג"ח. החברה זקוקה למקורות חיצוניים בהיקף של כ-250 מיליון שקל עד חודש יוני השנה.

החברה הבת, אי.די.בי פתוח, זקוקה ליותר ממיליארד שקל כדי לעמוד בהתחייבויותיה השנה.

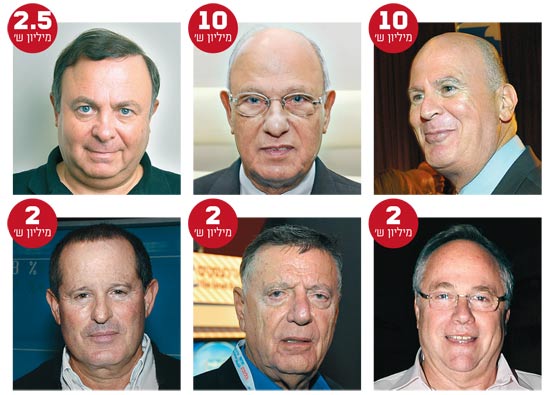

נוחי דנקנר עצמו ואחותו שלי ברגמן הזרימו ביקושים של כ-20 מיליון שקל בחלקים שווים. שותפיו לגרעין השליטה באי.די.בי - משפחת לבנת, יצחק מנור וג'קי שימל - הזרימו ביקושים של 20 מיליון שקל, 10 מיליון שקל ו-10 מיליון שקל בהתאמה.

עוד שותף של דנקנר, אבי פישר, המשמש כמשנה למנכ"ל אי.די.בי, ישקיע כ-2 מיליון שקל, וארי ראב"ד, סמנכ"ל באי.די.בי פתוח, ישקיע כ-1 מיליון שקל נוספים.

רנסנס השקיעה 38 מיליון שקל

בין הבנקים שלקחו חלק בהנפקה: גולדמן זאקס עם כ-20 מיליון שקל, סיטי בנק עם מחצית מהסכום ודויטשה בנק עם כ-9 מיליון שקל נוספים.

מורגן סטנלי הסתפק ב-5 מיליון שקל, והגוף שהשקיע את הסכום הגדול ביותר בהנפקה, כ-38 מיליון שקל, הוא קרן הפרייבט אקוויטי רנסנס.

עוד שמות בולטים שלקחו חלק במהלך: סוכנות הביטוח שלמה אליהו, שהשקיעה כ-10 מיליון שקל ברכישת מניות לחשבון הנוסטרו שלה, וסכום דומה שהוזרם על-ידי שאול שני, יו"ר ובעל השליטה בחברת ציוד התקשורת ECI.

סמל"ת, יבואנית פיאט לישראל שבשליטת מיכאל לוי, השקיעה 5 מיליון שקל, והכשרת הישוב של עופר נמרודי השקיעה 4 מיליון שקל. נוסף לכך, בין השמות מוזכרים יאיר המבורגר, יו"ר קבוצת הביטוח והפיננסים הראל ומבעלי השליטה בה, עם השקעה של 2 מיליון שקל, ויליפוד של האחים צבי ויוסי ויליגר עם השקעה של כ-2.5 מיליון שקל, יעל אונגר, אשתו של רמי אונגר, יבואן קיה ודייהטסו לישראל, עם 2 מיליון שקל, ומאיר שמיר עם סכום דומה. את ההנפקה ליוותה קבוצת חתמים נרחבת שכללה 13 חברות חיתום.

מניית אי.די.בי הגיבה היום בירידות חדות להנפקה ובסה"כ איבדה 70% משוויה בשנה האחרונה. כמו ביומיים הקודמים, המניה ריכזה היום מחזור מסחר גדול מהרגיל, והיא משקפת לאי.די.בי אחזקות שווי של כ-1.4 מיליארד שקל.

בד בבד עם השלמת ההנפקה, פועלת אי.די.בי בכמה ערוצים נוספים לצורך הצטיידות במזומנים: מכירת השליטה בחברת משאב לידי משפחת לבנת, מהלך הצפוי להניב לחברה הבת כלל תעשיות רווח הון של 750-850 מיליון שקל, וכן מיזוגן של דסק"ש והחברה הבת שלה כור.

שאול שני, שלמה אליהו, צבי ויליגר, יאיר המבורגר, מיכאל שטראוס, מאיר שמיר / צלם: איל יצהר, תמר מצפי, ב

השמות המוכרים שהשתתפו בהנפקת אידיבי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.