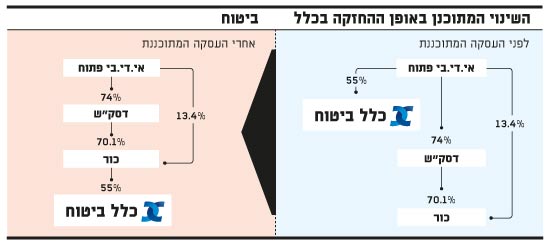

נוחי דנקנר, בעל השליטה בקבוצת אי.די.בי , ממשיך לחפש דרכים יצירתיות כדי להימנע מהסדר חוב בקונצרן. בימים האחרונים נבחנת עסקה שבה תמכור אי.די.בי פיתוח לכור , החברה הנכדה שלה, את מלוא החזקותיה (55%) בחברת כלל ביטוח. בתוספת פרמיית שליטה מוערך שווי ההחזקה בכלל ביטוח בכ-2 מיליארד שקל.

אי.די.בי פתוח מסרה היום לבורסה כי היא "בוחנת בחינה ראשונית של מהלך עסקי, במסגרתו יימכרו חלק או כל החזקותיה בכלל ביטוח לכור. פרטי המהלך האמור טרם גובשו וטרם נדונו באורגנים המוסמכים של החברה או של כור. ביצועו יהיה כפוף לאישורים שונים של גופים רגולטוריים, גורמים מממנים ואישורים לפי חוק החברות. בשלב זה אין כל ודאות בביצוע המהלך".

קופת המזומנים של כור - החברה הנזילה ביותר בקבוצה - עשויה לפתור את מצוקת המזומנים של אי.די.בי פתוח בשנים הקרובות ולהרחיק ממנה את איום הסדר החוב למשך 3 שנים לפחות. זאת, לאחר שהחברה האם, אי.די.בי אחזקות, כבר החלה למעשה במגעים לקראת הסדר שכזה.

החוב הפיננסי של אי.די.בי פתוח עומד על כ-5.4 מיליארד שקל, מתוכו כ-4 מיליארד שקל למחזיקי האג"ח (הנסחרות בתשואה של עד 54%). לאי.די.בי אחזקות חוב פיננסי של כ-2.1 מיליארד שקל, מתוכו כ-1.8 מיליארד שקל חוב למחזיקי האג"ח (הנסחרות בתשואה של מאות אחוזים).

"ברור מה המניע לעסקה"

אין זו הפעם הראשונה בה מנסה דנקנר לרתום את המזומנים של כור לטובת מצוקת החוב של אי.די.בי. בשנה האחרונה דובר על מיזוג בין כור לחברה האם דסק"ש, או מיזוגה לאי.די.בי, אך התוכניות הללו לא יצאו לפועל.

המהלך המתוכנן כעת דורש את אישורם של בעלי המניות ומחזיקי האג"ח של כור, אך כרגע קשה לראות כיצד הוא יאושר על ידם, ודאי לאחר הטעם המר שהותירה עסקת בעלי עניין קודמת שהוציא דנקנר לפועל ב-2009 - מכירת חברת התעופה הכושלת ישראייר לידי אי.די.בי פיתוח.

"העסקה היא בשורה טובה לאי.די.בי פתוח, אך בשורה רעה לכור", אמר היום ל"גלובס" מנהל בכיר באחד הגופים המוסדיים הגדולים. "אם זה היה מחיר מיטבי אז היה אפשר למכור בחוץ ולא היה צורך בעסקת בעלי עניין. לאי.די.בי יש כסף בחברות שבתחתית הפירמידה ונוחי מחפש דרכים להעלות את הכסף למעלה. ברור מה המניע לעסקה - מה, כור החליטה פתאום להיכנס לתחום הביטוח? עדיף להגיע עכשיו להסדר חוב ולהישאר עם יותר נכסים עם פוטנציאל לעלייה בשוויים".

לכור שתי החזקות עיקריות: 2.35% ממניות הבנק השוויצרי קרדיט סוויס ו-40% מחברת מכתשים אגן. למרות ההפסד החשבונאי הגדול מההשקעה בקרדיט סוויס, לכור קופת מזומנים דשנה של 2.6 מיליארד שקל, והאג"ח שלה זוכות לדירוג גבוה של A מינוס הודות לרמת מינוף נמוכה ונזילות מספקת.

בתגובה לידיעה זינקה היום מניית אי.די.בי אחזקות ב-7.2% ואילו האג"ח של אי.די.בי פתוח עלו בעד 5%. לעומתן, ירדו אג"ח כור בשיעור של עד 1%, ואילו מניותיה איבדו 3.2%. שלוש סדרות האג"ח של כור (חוב של 1.6 מיליארד שקל) נסחרות בתשואה סולידית של עד 5%.

הרגולציה עלולה להקשות

כלל ביטוח, הנסחרת בשווי שוק של 3 מיליארד שקל, היא ההחזקה הבולטת של קבוצת אי.די.בי העומדת כיום על המדף. מבחינת דנקנר, מכירתה לכור תפתור לכאורה את הבעיה של אישור הפיקוח על הביטוח - מכיוון שבעלי השליטה בכור הם אותם בעלי שליטה באי.די.בי פתוח - שמהווה מכשול משמעותי עבור רוכש חיצוני. ואולם, הצורך באישור העסקה בכל מקרה (כור היא בעלת שליטה חדשה) יציב את דנקנר במצב מאתגר למול רגולטור שכנראה ירצה ממנו עודפי הון שפשוט אין לו.

האישור הרגולטורי הוא שלב הכרחי במכירה, וצפוי לעכב כל עסקה עם רוכש חיצוני למשך חצי שנה לפחות, כשההכרח לקבלו יספק לרגולציה אפשרות לשפר עמדות מול אי.די.בי. כך שלפי הערכות ייתכן שהשלב הזה יהיה זה שימנע את העברת השליטה לכור.

בשנה וחצי האחרונות, כל אימת שהאוצר התבקש לתת אישור להחזקת אמצעי שליטה בחברת ביטוח, הפיקוח על הביטוח השתמש בכך כמנוף לשיפור והגברת דרישותיו מהמבקש. לכן, אם יתאפשר לאוצר לשפר את דרישותיו מבעלי כלל ביטוח הוא יעשה כן, במיוחד בנוגע לדרישות ההון שם הוא יוכל להסתמך רגולציה חדשה שהטיוטה לה כבר נוסחה, והיא הפכה למחייבת בעת רכישת השליטה במגדל על ידי שלמה אליהו.

זאת ועוד: החזקה של יותר מ-5% מאמצעי שליטה בחברת ביטוח מותנית בקבלת היתר מהממונה על הביטוח באוצר. החקיקה קובעת שבעת בחינת מתן אישור שליטה בחברת ביטוח, על הממונה לבחון את היושר והיושרה האישיים והעסקיים של המבקש; חוסנו הכלכלי; אסטרטגיית ההשקעה שלו; וניסיונו העסקי, עיסוקיו ועסקיו האחרים. האינטרס העיקרי של האוצר הוא שבעל השליטה בגוף מוסדי - בוודאי בחברת ביטוח - יהיה חזק ויציב ככל הניתן, בעוד שקבוצת אי.די.בי נמצאת כיום, כידוע, במצב מאתגר מבחינה פיננסית.

מכאן שייתכן כי אי.די.בי תיתקל בקשיים ממשיים שימנעו את המהלך המתוכנן. די אם נזכיר כי לפני מספר חודשים דווח כי משרד האוצר הבהיר לאי.די.בי פתוח כי אם במהלך הסדר חוב בקבוצה יאבד דנקנר את השליטה בחברת ההחזקות, מניות השליטה בקבוצת כלל ביטוח יועברו לנאמנות "שזהותה תאושר בידי הממונה".

כלל ביטוח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.