עכשיו זה רשמי: אי.די.בי אחזקות , שבשליטת נוחי דנקנר, הגישה אתמול הצעת הסדר חוב למחזיקי האג"ח, שלפחות בינתיים זכתה לקבלת פנים צוננת. מניית אי.די.בי אחזקות ירדה היום ב-2.7% בעוד שאג"ח החברה ירדו בשיעור של עד 2.9%, למחירים המשקפים להן תשואת זבל של מאות אחוזים.

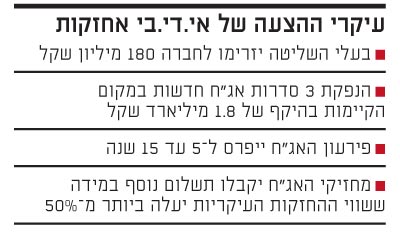

אי.די.בי מבקשת מנושיה פריסת חובות של 5-15 שנים בתמורה להזרמת 180 מיליון שקל מכספי איל ההון הארגנטינאי אדוארדו אלשטיין (בנוסף ל-40 מיליון שקל שכבר הוזרמו על ידו לחברה). החברה מציעה למחוק את האג"ח הקיימות (חוב של כ-1.8 מיליארד שקל) ולתת במקומן שלוש סדרות אג"ח חדשות באותו ערך נקוב, בהיקף של 650 מיליון שקל כל אחת, ובריביות בטווח של 2%-4%, לטווח שעומד כאמור על עד 15 שנה.

בנוסף, מציעה אי.די.בי לתת למחזיקים השתתפות באפסייד עתידי, במידה שתתרחש עלייה דרמטית של מעל 50% בשווי המצרפי של החזקותיה העיקריות - שופרסל, סלקום, מכתשים אגן, קרדיט סוויס, נכסים ובנין וכלל ביטוח (אופציית פאנטום).

ההצעה הוצגה אתמול לנציגי מחזיקי האג"ח בפגישה במשרדי החברה במגדלי עזריאלי בת"א. את אי.די.בי ייצגו בפגישה המנכ"ל, חיים גבריאלי, המשנה למנכ"ל, שוני אלבק, מנהל הכספים, אייל סולגניק, ויריב פילוסוף מגיזה-זינגר-אבן. כן השתתפו מטעמה עוה"ד אברמי וול ויאיר כספי.

"הצעה מאוד לא רצינית"

הצעת אי.די.בי התקבלה בכעס בקרב מחזיקי האג"ח המוסדיים. דובר נאמני ונציגות האג"ח מסר היום כי "הצעתה של אי.די.בי אחזקות להסדר החוב אינה מקובלת עלינו, ולצערנו רחוקה מאוד מהסדר הוגן שרואה לנגד עיניו את טובת בעלי החוב. אנו קוראים לחברה להגיע לשולחן המו"מ עם דפוס מחשבה שונה לחלוטין, על מנת שניתן יהיה להתקדם במסלול של הסדר ולא במסלולים אחרים".

יואב ערמוני, מנכ"ל קרן הפנסיה גילעד וחבר נציגות האג"ח, אמר כי לדעתו האישית "ההצעה היא אפילו לא בסיס למו"מ. אין בה שום דבר שאנו מכירים מהסדר חוב סביר, ראוי והגיוני, שנותן תמורה לבעלי החוב ומחזיר להם את החוב. מדובר בחוב לכספי הפנסיה של ציבור רחב. אין פה שאלה - החוב צריך להיות מוחזר".

לדברי ערמוני, "בכל הסדר חוב יש רכיב של תרומת בעלים שכולל גם רכיב של אקוויטי, כשחלקים מהחברה עוברים לבעלות הנושים, ויש בו רכיב מצומצם ככל הניתן של תספורת. בהצעה הזו אין שום דבר מזה. יש בהצעה הארכה מאוד גדולה במח"מ של סדרות האג"ח, כשהריביות המוצעות הן יחסית נמוכות, כאילו מדובר בחברה ללא סיכונים וכאילו מדובר בחברה ללא בעיות.

"זה מגוחך עד בלתי ראוי לדיון. בתמורה הם מציעים מנגנון פנטום שאיני חושב שהוא מתאים. זה פשוט לא לעניין. עם כל הצעה שכזו האמון שלי הולך ונמוג. זו לא הצעה שמציעים לבעלי חוב - ההצעה שלהם מאוד לא רצינית. נקיים את חובתנו כלפי העמיתים שלנו בגילעד הוותיקה".

גורם מוסדי בכיר אחר המעורה בהתנהלות קבוצת אי.די.בי מול בעלי החוב שלה התייחס לבעלים דנקנר ואמר ש"זה נראה, ואין הסבר אחר, כאילו גם הוא מסכים עם זה שאין לו דרך להמשיך ולשרת את החוב באי.די.בי אחזקות. לא רק שהוא לא מפצה את מחזיקי האג"ח על הארכת טווחי הזמן של ההחזרים אלא הוא ייתן פחות. הוא מציע למוסדיים גם דחיית תשלומים עם תקופת גרייס ניכרת וגם לקנוס אותם בריבית".

גורם אחר ציין כי "על פניו החבילה שהוצעה בלתי אפשרית ולא כוללת פיצוי או תשלום פיצוי מזומן מהקופה. גם הפיצוי לכאורה הוא עתידי ומותנה באפסייד ללא ביטחונות ממשיים שיקרה. החבילה המוצעת לא תתקבל כפי שהיא".

גם החברה הבת בקשיים

אי.די.בי אחזקות, בניהולו של חיים גבריאלי, נסחרת בשווי של 570 מיליון שקל בלבד (צניחה של כ-90% לעומת שווי של 5.7 מיליארד שקל בתחילת 2010). החברה נמצאת בשליטת גנדן הולדינגס של נוחי דנקנר וכן בשליטת משפחות לבנת ומנור.

בקופת אי.די.בי אחזקות יש כיום פחות מ-200 מיליון שקל והיא צריכה לפרוע בשנה הקרובה תשלומי קרן וריבית בהיקף של 437 מיליון שקל, כאשר המשקולת העיקרית נמצאת בחודש יוני, אז תצטרך החברה לפרוע למחזיקי אג"ח ג' ו-ה' תשלומי קרן וריבית בהיקף של כ-246 מיליון שקל. בדוחותיה לרבעון השלישי הבהירה החברה ש"נוכח תשואות האג"ח אין לחברה יכולת מעשית בשלב זה למחזר את חובותיה והיא השיגה רק חלק מהמקורות הדרושים לה לפירעון חובותיה מיוני 2013 ואילך".

דובר אי.די.בי התייחס היום למגעים ואמר: "אנו מנהלים דיאלוג רציף, הוגן ופתוח עם נציגות מחזיקי האג"ח מתוך מטרה לפעול ביחד לטובת האינטרס המשותף לבעלי החוב והחברה. החברה הציעה לבקשת נציגי מחזיקי האג"ח והנאמנים מתווה מפורט לחיזוק מבנה ההון שלה. המתווה מאפשר למצות את הערך הרב הגלום בנכסי הקבוצה לטובת כל הצדדים".

מחזיקי כור נגד רכישת כלל ביטוח

בתוך כך, יום לאחר שאי.די.בי פתוח הודיעה כי היא בוחנת את מכירת החזקותיה בכלל ביטוח לחברה הנכדה כור, החלו מחזיקי האג"ח של האחרונה לפעול כדי לסכל את המהלך. כך נודע ל"גלובס". המחזיקים טוענים שמכירת השליטה בכלל ביטוח נועדה להציל את אי.די.בי פתוח מהסדר חוב, אך היא אינה מיטיבה עם נושי כור. באספת האג"ח ידונו הנושים בדרכים להגן על זכויותיהם וינסו להבין מה ההיגיון בעסקה.

בכוונת אי.די.בי פתוח למכור לכור את מלוא החזקותיה (55%) בכלל ביטוח תמורת כ-2 מיליארד שקל. קופת המזומנים התפוחה של כור קורצת לאי.די.בי פתוח ויכולה לסייע לה להימנע מהסדר חוב בשנים הקרובות. זאת, לאחר שהחברה האם, אי.די.בי אחזקות, הגישה כאמור אתמול הצעה להסדר.

החוב של אי.די.בי פתוח למחזיקי האג"ח שלה עומד על 4 מיליארד שקל והן נסחרות בתשואה של עד 55%. לעומת זאת, החוב של כור למחזיקי האג"ח עומד על כ-1.6 מיליארד שקל והן נסחרות בתשואה של עד 5%. כור מחזיקה 2.35% ממניות הבנק השוויצרי קרדיט סוויס ו-40% ממניות מכתשים אגן. לחברה קופת מזומנים דשנה של 2.6 מיליארד שקל, והאג"ח שלה זוכות לדירוג גבוה של A מינוס, הודות לרמת מינוף נמוכה ונזילות מספקת.

עיקרי ההצעה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.