עקום התשואה לפדיון של שוק איגרות החוב, צורתו ומידת תלילותו, יש בהם כדי להעיד על ציפיות המשקיעים לגבי מתווה הריבית במשק. במרבית הזמן העקום המקובל, הנורמלי, הוא זה שעולה משמאל לימין, כלומר, ככל שטווח הפדיון ארוך יותר, כך התשואה לפדיון גבוהה יותר.

המשקיעים דורשים לקבל תוספת תשואה על נכונותם לקחת סיכון גדול יותר בהחזקה של אג"ח לטווח ארוך. הסיכון שעלול להתממש מבחינתם, הוא של העלאת ריבית (סיכון הריבית) שתפגע במחיר איגרת החוב, כמו גם הסיכון של אי-פירעון (סיכון המנפיק), שגדל ככל שטווח האיגרת, לפחות זו הקונצרנית, ארוך יותר.

השאלה היא, מהי תוספת התשואה שדורש השוק על נכונותו להחזיק באיגרות חוב ארוכות, והאם היא תתברר בעתיד ככזו שאכן הייתה מספקת. במונחים של עקום התשואה, אנחנו מדברים על תלילותו או שיפועו של העקום, שאותו מקובל בכל העולם למדוד כהפרש שבין התשואה השנתית לפדיון שמעניקה איגרת חוב עם תקופה לפדיון של 10 שנים לבין התשואה באג"ח לשנתיים.

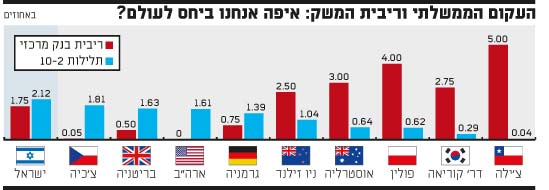

התשואה הנוכחית ברוטו באג"ח שקלית לא צמודה לשנתיים היא 1.84% ובאג"ח ל-10 שנים - 3.96%, כך שההפרש (התלילות) הוא 2.12%, לעומת 1.4% בתחילת 2012. תלילות כזו היא מהגבוהות בעולם כיום.

בהשוואה למדינות בעלות דירוג דומה לישראל, כמו צ'ילה, דרום קוריאה, פולין וצ'כיה, עקום התשואה הישראלי הוא התלול ביותר (ראו גרף). חלק מההסבר לכך נעוץ בזה שהריבית לטווח קצר באותם שווקים מתעוררים גבוהה מישראל, לכן השיפוע של עקום התשואה אצלן הוא פחות תלול. אבל יש מדינות כארה"ב וגרמניה, שבהן הריבית נמוכה מאשר בישראל, ובכל זאת עקום התשואה הישראלי תלול מהן.

לכאורה, אם כן, המשקיע הישראלי, מקבל פיצוי נאות מאוד, בהשוואה לעולם, על נכונותו להחזיק באג"ח ארוכות. האם הקביעה הזו אכן "מחזיקה מים"? את התשובה ניתן בהמשך.

ירידה לא שווה לאורך העקום

מהי אם כך הסיבה לתלילות הגבוהה של עקום התשואה הישראלי? תוואי הריבית בישראל מצוי במגמת ירידה בשל ההאטה בצמיחת המשק, התמתנות האינפלציה והחששות מהמשבר האירופי. בנק ישראל הפחית את הריבית מרמה של 3.25% בסוף 2011 לרמה של 1.75% כיום. מהלך זה השפיע על כל עקום התשואה, שירד כולו כלפי מטה (תשואות לפדיון נמוכות יותר), אבל לא ירד באופן שווה. התשואה לפדיון באג"ח הקצרות ירדה בעוצמה גדולה יותר מאשר הארוכות, וזה מה שהביא להגדלת השיפוע מרמה של כ-1.4% ל-2.12% כיום.

ואכן, הגורם העיקרי (גם אם לא היחיד) המשפיע על רמת התלילות, הוא רמת הריבית לטווח קצר של הבנק המרכזי, והציפיות של השוק לגבי כיוונה העתידי. שכן איגרות החוב לטווח קצר מגיבות במונחי תשואה לפדיון (לא במונחי מחיר) יותר חזק מאשר איגרות החוב לטווח ארוך.

הפחתת הריבית לטווח קצר על ידי בנק ישראל ב-0.25% תתבטא בדרך כלל בירידה בשיעור דומה בתשואה לפדיון של אג"ח קצרות לשנה-שנתיים, ורק ב-0.02% עד 0.06% באג"ח ארוכות לטווח של 10 שנים. מובן שעוצמת העלייה במחיר עשויה להיות ניכרת יותר בארוכות מאשר בקצרות, בשל מרכיב המנוף.

יתרה מכך, איגרות החוב הארוכות מושפעות אמנם משיעור הריבית לטווח קצר, שאותה קובע בנק ישראל מעת לעת, אך מושפעות לא פחות, ולעיתים הרבה יותר, מסוגיות אחרות.

אחת הסוגיות הללו היא גודל הגירעון התקציבי ומידת האמון של השוק ביכולת להקטין אותו. גידול בגירעון עלול להביא לגידול ניכר בהנפקות האג"ח על ידי הממשלה, ובתסריט קיצוני - גם להפחתת הדירוג של ישראל.

גורם לא פחות חשוב, המשפיע על התנהגות האג"ח הארוכות, הוא פרמיית הסיכון של ישראל, התנהגות שוק האג"ח הממשלתיות בארה"ב וההפרש שבין התשואה לפדיון על אג"ח ממשלת ישראל לבין האג"ח המקבילה של ממשלת ארה"ב.

אג"ח ממשלת ישראל לא צמודה ל-10 שנים נסחרות כיום בתשואה שנתית ברוטו לפדיון של 3.95% - כפול מזו של אג"ח דולריות מקבילות של ממשלת ארה"ב, העומדת על 1.85%. הפערים הללו משקפים את הערכות המשקיעים לגבי פרמיית הסיכון של אג"ח ממשלת ישראל בהשוואה לאג"ח ממשלת ארה"ב, ובמידה קטנה יותר - את הערכותיהם לגבי קצב הפיחות/תיסוף הצפוי.

פרמיית הסיכון משתנה לאורך זמן. היו תקופות שהיא עמדה על יותר מ-6%, אבל בשנים האחרונות היא נעה בין 0% (מאי 2007) לבין 3.4% (יוני 2008). כיום היא עומדת בערך באמצע הטווח הזה.

ישראל רגישה לסיכון מארה"ב

כפי שכתבנו כאן לא אחת, קיים מתאם חיובי בהתנהגות של שוקי האג"ח בישראל וארה"ב. גם במחקר שנערך לאחרונה על ידי בנק ההשקעות הבריטי ברקליס, נמצא מתאם חזק מאוד ביניהם. יתרה מכך, נמצא שמבין תריסר שווקים מתעוררים, ישראל (יחד עם מקסיקו) היא הפגיעה ביותר לסיכון של עליית תשואות (ירידות שערים) באיגרות החוב של ממשלת ארה"ב.

משקיעים רבים מרגיעים עצמם במחשבה, שסיכון כזה לא קיים בטווח של השנתיים הקרובות; זאת משום שנגיד הפד, בן ברננקי, הצהיר שהריבית לא תעלה עד 2015, ובאחרונה הוא קשר סוגיה זו לשיעור האבטלה.

מה שאותם משקיעים שוכחים הוא, שגם אם ברננקי יכהן בתפקידו ומתכוון לקיים את הבטחתו, השווקים עלולים לפעול הרבה קודם. במלים אחרות, היה אם הכלכלה האמריקנית תתאושש מוקדם מן הצפוי, ולהערכתנו זה בהחלט עשוי להתרחש בחצי השני של 2013, השווקים יצביעו ברגליים הרבה קודם; וגם אם הריבית לטווח קצר תישאר במקומה, הריבית לטווח ארוך תעלה ועקום התשואה האמריקני פשוט ייעשה תלול יותר.

מכיוון שאנו סבורים, שפרמיית הסיכון של ישראל לא תקטן בתקופה הקרובה, וסוגיית הגירעון התקציבי תמשיך ללוות אותנו בחודשים הקרובים, אנו בדעה, שלמרות תלילותו של העקום, לא נכון יהיה להימצא על הנקודות הקיצוניות העליונות של העקום (אג"ח ארוכות). הפיתוי אולי קיים, אך הסיכון אינו מצדיק אותו.

העקום הממשלתי וריבית המשק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.