שבע שנים חלפו מאז וועדת בכר, והברוקרים הפרטיים במשבר. הכניסה האגרסיבית של הבנקים לתחום הובילה לירידה חדה במחירים, וחברות הברוקראז' (מסחר בניירות ערך) החוץ בנקאיות סופגות ירידה בהכנסות ואף הפסדים. בלית ברירה, ולמרות שמדובר בתחום שנהנה מהכנסות של מיליארדי שקלים בשנה, נאלצים החש"בים - חברי בורסה שאינם בנקים - לבחון את המשך דרכם בתחום.

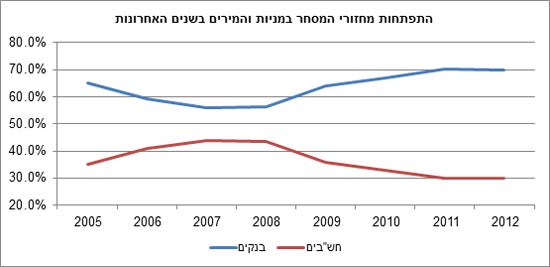

כיום פועלים בארץ כ-10 חש"בים (לא כולל את הבנקים הזרים - מריל לינץ', סיטיגרופ, דויטשה בנק ו-UBS). אלה גורסים במשך תקופה ארוכה כי השוק סובל מהיעדר תחרות, בטענה שהוא נשלט ללא עוררין על ידי הבנקים. כך למשל, בשנים 2005-2011 גדל חלקם של האחרונים בניהול עסקאות בבורסה מ-55% ליותר מ-80% מכלל העסקאות במניות. ב-2012 הפער המשיך וגדל, כאשר התפלגות מחזורי המסחר בין הבנקים לחש"בים עמדה על למעלה 80% בממוצע בבנקים לעומת 20% בלבד בקרב החש"בים. נתונים דומים ניתן לראות גם בבדיקת מחזורי המסחר לחודש ינואר 2013.

איך התחרות הזו משפיעה על הציבור? לקוח פרטי שייכנס לבנק ויבקש לפתוח תיק ניירות ערך יקבל הצעה ראשונית של עמלת ני"ע בשיעור של 0.5%-0.7% אצל הבנקים השונים, ואם הוא יודע להתמקח טוב - התעריף יכול לרדת עד ל-0.4%. לעומת זאת, בבתי ההשקעות יזכה אותו לקוח עם היקפי פעילות זהים לעמלת קנייה ומכירה של 0.1%-0.15% בלבד - הבדל של מאות אחוזים.

הפערים משמעותיים והשפעתם על התשואות בתיק ההשקעות מכרעת. אז מדוע הציבור לא עובר לבתי ההשקעות? הסיבה המרכזית לכך היא הכוח של הבנקים. הלקוחות רגילים לבצע את פעילות החיסכון וההשקעות שלהם במסגרת אותה הם מכירים הכי טוב: הבנק. למשוואה הזו יש להכניס גם את פרמטר הנוחות, שכן בשונה מהבנקים, בתי ההשקעות נדרשים לזיהוי פיזי של הלקוח. לכן, כדי לפתוח חשבון בבית השקעות, על הלקוח להגיע לאחד ממחלקות הברוקראז' של הברוקרים הפרטיים (שרובם מרוכזים בת"א) לזהות את עצמו, ורק אז יוכל לפתוח חשבון.

מאחורי הצורך בזיהוי פיזי עומדת סוגיית הלבנת הון, כלומר החשש מיצירת פתח להעברת הון דרך השקעות בני"ע ולחמוק מדיווח לרשויות. ואולם, רשות ני"ע מצאה לכך פתרון: בחודשים האחרונים היא מקדמת את "המערכת הסגורה", שתאפשר ללקוח לפתוח חשבון אצל אחד מהברוקרים הפרטיים באמצעות האינטרנט. הכסף יישאר בתוך ה"מערכת הסגורה" ויחזור בסופו של יום אל חשבון הבנק הפרטי של הלקוח - שם הוא מזוהה כבר, ולפיכך אין חשש מהלבנת הון.

אך מעבר לחוסר היכולת להתחרות בשוק הפרטי, הברוקרים הפרטיים סובלים גם מתחרות קשה מול הבנקים בתחום המוסדי. הבנקים, נזכיר, מפיצים את קרנות הנאמנות וקופות הגמל. לטענת החש"בים, הדבר גורם לבנקים לתת עדיפות לקרנות והקופות להם הבנק מעניק שירותי ברוקראז' בתחום המוסדי, ולדחוק את החש"בים החוצה.

השנייה, האיתנות הפיננסית של הבנקים. לצד פעילות הברוקראז', נהנים הבנקים מפעילויות מכניסות נוספות בתחום קרנות הנאמנות וקופות הגמל, לרבות מניהול, תפעול והפצה של המוצרים הפיננסיים האלה. כך למשל, 5 הבנקים הגדולים (הפועלים, לאומי, דיסקונט, מזרחי והבנק הבינלאומי) נהנו ב-2010 מהכנסות בהיקף של 900 מיליון שקל מפעילויות אלה - הכנסות שמאפשרות להם להוריד את עמלות הברוקראז' לגופים עסקיים למחירי הפסד.

אין ספק שמספר השחקנים בשוק הברוקראז' הולך וקטן. בשנים האחרונות ירד מספר החש"בים שעוסקים בפעילות ברוקראז' מ-16 ל-10, כאשר שניים מהם, הראל וכלל פיננסים, עשו זאת בשנה האחרונה. הדבר מוביל לצמצום התחרות ובסופו של יום מאפשר לבנקים להעלות את עריפי העמלות. הברוקרים הפרטיים מתריעים מפני התסריט לפיו הם ייצאו מהשוק והבנקים יחזרו להעלות את העמלות - רק שאז לא יהיה מי שיוכל להתחרות בהם.

מחזורי מסחר בבורסה / מקור: נתוני הבורסה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.