זה כבר כמה שבועות, שהתנודתיות בשוק האג"ח הממשלתי משפיעה על כל המערכת הפיננסית העולמית. למעשה, בדימוי מעולם החיות, ניתן לומר ששוק האג"ח הוא הפיל האמיתי בחדר, המלא בנכסים הפיננסיים.

בו, מושקעים הכספים הגדולים באמת. הן להשקעה ארוכת טווח (פנסיות וקרנות מקציבות שונות), והן לצורך בטחונות לפעילויות עסקיות ופיננסיות. בהרבה מקרים, גובה הריבית של חלק ממה שקורה בזירה זו קובע את יוקרו של הכסף, ואכן, ראינו בימים האחרונים, איך העלייה בתשואות גרמו לשינוי דומה בגובה המימון עבור מעשים כלכליים שונים, כמו לקיחת משכנתאות, מתן אשראי לסטודנטים, רכישת מכוניות, וכולי.

זירת האג"ח הממשלתי היא גם זירה לספקולציה כבדה ביותר. היא כבדה, לא רק בגלל גודל הסכומים, אלא גם בגלל אלמנט המינוף המופעל בהימורים אלה. היא כבדה גם מאספקט נוסף: כמות הנגזרים השונים (Derivatives) שהאג"ח הממשלתי מהווה להם נכס בסיס. עולם הנגזרים כולו נאמד במאות טריליוני דולרים (!!), וחלק נכבד ממנו "יושב" על הימורי ריביות, המושפעים ישירות ממה שקורה בשוק הסולידי הזה.

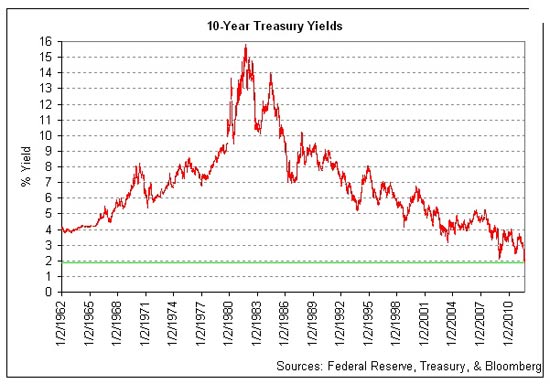

מכל הסיבות האלה, ומסקרנות לא קטנה לראות את התמונה הגדולה בזירה כה חשובה זו, החלטתי השבוע לנתח טכנית את תשואת האג"ח ל-10 שנים של ממשלת ארה"ב. למרות שהיום כל עיני העולם נשואות, באותה מידה של עניין, לעבר תשואת האג"ח היפני, אני חושב שהאמריקאית עדיין מהווה את הסמן ימני ליציבות של המערכת החשובה יותר.

לדעתי, "תשואת ה-10 שנים" מהווה עדיין את הפרמטר הטוב ביותר ליכולתו של הפד, להמשיך לקיים, ללא הפרעה, את ההרחבה הכמותית, ואת מדיניות ריבית ה-0 שהוא קובע (Fed Fund Rate). לפני שאתחיל את הניתוח הטכני של המצב הנוכחי, אני רוצה להציג את הרקע של הטווח הארוך מאוד, כאשר נעשה זאת בעזרת גרף המראה את התשואה מאז תחילת שנות ה-60:

משה שלום ארוך

מה שחשוב לקחת מן התמונה המעניינת הזו היא העובדה, שמאז תחילת שנות השמונים, קורה מהלך אדיר מימדים (כ-30 שנה) של ירידה בתשואה. כחלק ממדיניות ריסון האינפלציה באותה תקופה, הריבית במשק נסקה, והתשואה של האג"ח עלתה לסביבות ה-16%. מאז שתיהן בנסיגה מתמדת. זה מכניס את מה שקורה היום לפרופורציה הנכונה, ולשאלה הגדולה: האם אנו חוזים בסיום של מחזור היסטורי יורד, ובתחילתו של חדש עולה? לדעתי כן.

אבל, כאמור, הבה נסתכל על המצב הנוכחי, וננסה לקחת ממנו רמזים לבאות. לצורך הניתוח עצמו, הבאתי בפניכם גרף שבועי של התשואה, וזאת מאז תחילת 2010:

משה שלום תשואה

• לכאורה, הירידה מאזור ה-4% לתחתית של 1.39% הגיונית לגמרי לאור הפעילות הגלויה, והנסתרת, של הפד. למעשה, ועל פי הכרונולוגיה של הדברים, רוב הירידה לא בוצעה מ-QE, אלא בזמנים של משברים שונים. הקטליזאטורים היו "משברי אירופה 1-2", משבר תקרת האשראי, ומשבר הצוק הפיסקאלי. האג"ח פשוט נתפס במשברים אלה כמפלט האולטימטיבי, ועלה פלאים (תשואה יורדת).

• בתקופה האגרסיבית ביותר של QE, זו האחרונה, אנו עדים לירידה של האג"ח, ולעלייה בתשואות (!), כפי שהקווים האדומים (המציינים את QE3 ו-QE4) מראים. אני יודע ש-QE3 הוא בעיקר רכישת אג"ח מגובה משכנתאות, אבל הוא בהחלט היה צריך להשפיע השפעת משנה, דרך מימון סקטור הנדל"ן.

• באופן מפתיע, ניתן לראות סטייה חיובית בין אינדיקאטור המומנטום, והתשואה עצמה (1 ירוק - קווים ירוקים בהירים). זה מפתיע, כי בתקופה זו לא היה עדיין ידוע שיהיה QE4, ובוודאי שלא היה ידוע שלמרות אותה הרחבה (45 מיליארד דולר של רכישות לחודש) התשואה דווקא תעלה.

• ניתן גם לראות שינוי מהותי בתנועה של המחיר עצמו: פריצה מעל קו המגמה היורד (של שנתיים!), חזרה ובדיקה של הפריצה באזור ביצועה, סביב 1.59 (דבר המאשר את הפריצה עצמה).

• ולבסוף, עלייה מטאורית כלפי מעלה, כאשר עוברים, ללא בעיה, רמות התנגדות חשובות כמו זו של 2.06 ו-2.40.

• המומנטום, מאז הסטייה החיובית שציינתי לעיל, תומך בצורה ברורה, ומתמשכת, בעלייה המהירה, ולאחרונה גם תופס תאוצה לא קטנה (חלון תחתון).

לסיכום - שוק האג"ח מראה סימנים של שינוי משמעותי. לפחות טכנית.

ההגעה ל-1.39, עם סטייה חיובית אדירת מימדים, פריצת קו המגמה התוחם (כולל אשורה), ולבסוף אופי ההמשך המגמתי העולה, נותנים סיכוי טוב למחשבה שלפנינו אכן נקודת התחלה של מחזור חדש, עולה, אחרי 30 שנות ירידה.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות). ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.