בדצמבר האחרון, רגע לאחר שטבע הציגה את תוכנית ההתייעלות שאולי תחזיר עטרה ליושנה (ולא נקבה במילה "פיטורים"), טענו כאן - בעדינות הנדרשת - כי לטבע כנראה לא תהיה ברירה אלא להיפרד מחלק מעובדיה כחלק מניסיונה לקצץ בעלויות, ולקזז את הפגיעה ההולכת וקרבה בשורה התחתונה של החברה כתוצאה מפקיעת הפטנט על הקופקסון.

למחרת קיבלנו טלפון מדובר החברה, ונקראנו לפגישה אחד על אחד עם ג'רמי לוין, מנכ"ל טבע, במשרדי החברה בפתח תקוה. ישבנו עמו כשעה, שאלנו על האפשרות שטבע תפטר חלק משמעותי מעובדיה, ולוין שוב השיב בשלילה.

ייתכן מאוד שלוין האמין באותה עת בכל לבו כי יצליח להימנע מפיטורים, וכי הקיצוץ בעלויות יימצא בכל מקום אחר מלבד בכיס של חלק מעובדי ענקית התרופות הישראלית. ייתכן, אך האפשרות הסבירה יותר היא שלוין, ויתר הנהלת טבע - ואפילו הדירקטוריון המכובד שלה - פשוט חיו בהכחשה. טבע בחרה לעצום את עיניה ולא להסתכל למציאות השחורה בעיניים: מציאות שבה תרופת הדגל האתית שלה, הקופקסון, מאבדת נתחי שוק (לפני שבכלל החלה התחרות הגנרית); מציאות שבה מאזן החברה עשוי למנוע ממנה לשרת את חובות הענק שצברה, ומציאות שבה אין לטבע מנועי צמיחה משמעותיים (כמו תרופת בלוקבסטר אחרת), בעיקר כאלו שיחפו על אובדן הכנסות עתידי מאותה תרופת דגל.

בדצמבר האחרון החל האסימון ליפול, אך הוא לא נפל לגמרי. טבע, כך זה נראה, לא ממש קלטה כי השילוב בין שלושת גורמי הסיכון שתיארנו לעיל עשוי להתברר בטווח הקצר-בינוני כקטלני לעתידה. בסופ"ש האחרון נפל האסימון ועוצמת הרעש מנפילתו הדהדה למרחוק. טבע, ספינת הדגל של התעשייה הישראלית, תפטר 5,000 מעובדיה (10% מהסך). בארץ יהיה מדובר על 700-800 מפוטרים.

הודעה זו של טבע היא למעשה הוכחה ניצחת לצרות הצרורות של ענקית התרופות הישראלית, ולעובדה כי החברה כנראה הגיעה לנקודת הפיתול הכי משמעותית במחזור חייה הארוכים. ולא פחות חשוב: הודעה זו ממחישה כי התחרות הגנרית לקופקסון בוא תבוא, ולא משנה כמה טבע טוענת כי קשה לחקות את התרופה. במאי 2014 או במאי 2015 או אולי קצת יותר מאוחר - קופקסון גנרי כנראה יהיה, והדבר הכי נכון עבור טבע לעשות הוא להכיר בעובדה זו, ולהקדים תרופה למכה - וכמה שיותר מהר.

ועוד משהו שנוגע לקופקסון. טבע, נזכיר, אינה חושפת את תרומתה של התרופה לרווח הנקי שלה למרות שזו כנראה עומדת על שליש לפחות. הטיעון העיקרי שלה הוא שחשיפה כזו תפגע ביתרון התחרותי של החברה והתרופה. ובכן, ייתכן שזה נכון אך ייתכן שלמתחרות של טבע, בעיקר אלו המתמקדות בשוק הטרשת הנפוצה, יש כבר מושג כלשהו כיצד נראית השורה התחתונה של הקופקסון (זו הרי המומחיות שלהן), ולכן עבורן לא מדובר בסוד כזה גדול. עבור שוקי ההון, לעומת זאת, עדיין מדובר בתעלומה שמזיקה לתמחור של החברה. טוב תעשה טבע אם תלך לקראת שוקי ההון, ותגדיל את השקיפות בכל הקשור לרווחיות של הקופקסון.

לא על הקופקסון לבדו

טבע מצויה בנקודת פיתול לא רק בגלל התחרות הגנרית הקרבה לקופקסון אלא גם בגלל מצבת החובות שצברה על רקע רכישות הענק שביצעה בעשור האחרון. לוין, המנכ"ל הנוכחי, חוטף עכשיו על הראש מכל כיוון, אך האחריות לסדרת הרכישות המסיביות מוטלת על כתפיהם של קודמיו בתפקיד, שלמה ינאי וישראל מקוב.

רכישות הן חלק אינטגרלי בכל תהליך צמיחה של חברה. טבע רכשה בתקופה של תשע שנים (2003-2011) חמש חברות גדולות יחסית בתמורה כוללת של כ-30 מיליארד דולר (סיקור, אייוקס, ספלון, באר ורציופארם). רכישות אלו לא בהכרח הוכיחו את עצמן תרומת השורה התחתונה של החברה - וזה לגיטימי, לא כל מיזוג מצליח - אך "התרומה" שלהן למאזן של טבע מתבררת כעת כבעייתית. מאוד בעייתית.

טבע ביצעה את הרכישות במניות ובמזומן, ומכיוון שקופתה לא הכילה באותה עת מזומן חופשי בשווי של מיליארדי דולרים, היא פנתה לשוק החוב, וגייסה אשראי בנקאי ובמקביל הנפיקה לציבור המשקיעים עוד ועוד סדרות אג"ח (מהלך שהיה אהוב מאוד על דן זיסקינד, בעברו המנהל הפיננסי של החברה).

אשראי זה, כפי שהוסבר כאן בעבר, יצר מאזן שממש לא עושה טוב בעיניים. החוב הכולל של טבע, רובו באג"ח, עומד על 17.5 מיליארד דולר (נכון לסוף 2012). מתוכו, טבע צריכה להחזיר 8.9 מיליארד דולר בתוך חמש שנים, וזאת בעוד שבקופתה יש רק 1.2 מיליארד דולר (נכון לסוף הרבעון השני של 2013), ואילו תזרים המזומנים הכולל (דהיינו התזרים מפעילות שוטפת בשקלול תזרים מפעילות השקעה ומפעילות פיננסית) עמד במחצית הראשונה של השנה על מינוס 1.6 מיליארד דולר. כן, טבע שרפה מזומנים במחצית הראשונה של השנה, ולא ייצרה כאלו (ממש כמו שקרה לה בשנים 2010-2011). וכן, מדובר ב-1.6 מיליארד דולר - סכום עתק אפילו במונחי טבע.

תזרים זה נבע בעיקר מתזרים שלילי של 3 מיליארד דולר מהפעילות הפיננסית של החברה, דהיינו פירעון חוב לטווח ארוך בשווי 2 מיליארד דולר; דיבידנד שחולק בשווי 549 מיליון דולר ורכישות חוזרות של המניה בשווי של 497 מיליון דולר. פירוט זה למעשה ממחיש כיצד פירעון חובות הענק של טבע נוגס נגיסות ענק בקופת החברה, ומכניס אותה - ואת זה נגיד בזהירות הנדרשת - למצוקת נזילות. מלבד הקופקסון, זה הרקע הלא פחות מדאיג להרחבת תוכנית ההתייעלות של טבע, כפי שנודעה בסופ"ש האחרון.

ועוד נקודה למחשבה. טבע תמיד חילקה דיבידנד, וכנראה תמשיך לחלק. ועדיין, מצבה הפיננסי אולי - ורק אולי - ייאלץ אותה להקטין את הדיבידנד למניה. והנה עוד נקודה (ממש קטנה) למחשבה. אם טבע לא הייתה מקבלת את אותן הטבות מס שערורייתיות - ייתכן כי הייתה נאלצת לפטר 10,000 עובדים ולא 5,000. ולא, אנחנו לא מצדיקים את הטבות המס, כלל וכלל. אנחנו רק מציפים זווית אחרת לסוגיה הבעייתית ששמה הטבות מס.

המניה כנראה תמשיך לדשדש

טבע נסחרת כעת לפי שווי של 34.7 מיליארד דולר, וזאת לאחר שבסופ"ש האחרון עלתה המניה ב-4.7% על רקע תוכנית ההתייעלות. וול סטריט אוהבת סיפורי התייעלות, והודעת החברה כנראה הבהירה לציבור המשקיעים בארה"ב כי טבע כבר לא חיה בהכחשה. זה לא בהכרח אומר כי מעתה והלאה המניה תדע רק את הדרך מעלה - טבע עדיין צריכה להוכיח כי תוכנית ההתייעלות אכן תהיה יעילה - אך זה כן אומר שאולי יש אור בקצה המנהרה הארוכה.

המניה נסחרת כעת לפי מכפיל רווח של 8.2 בגין תוצאות 2013, ושל 7.9 בגין תוצאות 2014. הזדמנות קנייה? עדיין מוקדם לקבוע.

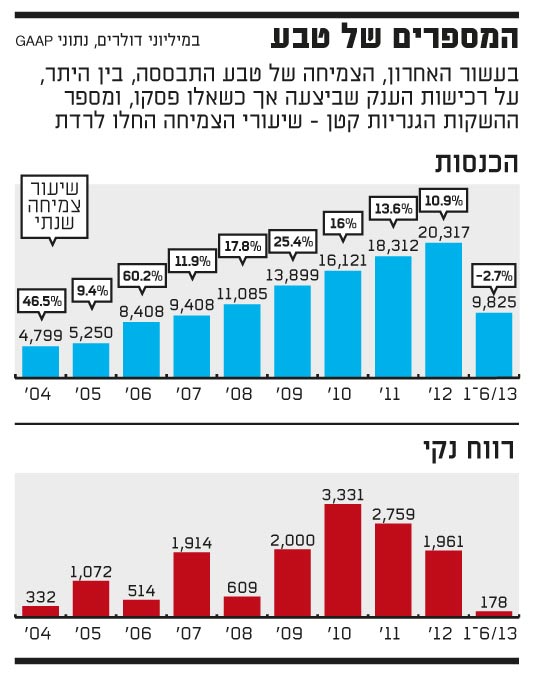

המספרים של טבע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.