האם הלוואות בתנאי שוק אפור שנטלה קרן הפרייבט אקוויטי מרקסטון עלולות להביא אותה למצב של חדלות פירעון? בשנים האחרונות נאלצה הקרן - שגייסה בעבר קרוב ל-700 מיליון דולר מגופים מוסדיים בארה"ב ובישראל - ללוות מגורמים חיצוניים סכומי עתק בריביות גבוהות לכיסוי החובות הכבדים של חלק מחברות הפורטפוליו שבשליטתה.

משמעות ההלוואות החריגות שנטלה מרקסטון, אותה מוביל רון לובש, היא שלא רק חברות פורטפוליו כמו סטימצקי ואמפיק עלולות למצוא את עצמן במצב של חדלות פירעון, אלא כאמור גם הקרן עצמה, שההחזקות המרכזיות שלה משועבדות לנושים השונים.

גורמים משפטיים אמרו היום ל"גלובס" כי מצב שבו קרן פרייבט אקוויטי נוטלת על עצמה חובות (גם אם הללו מועמסות בהמשך על חברות הפורטפוליו) נחשב נדיר ולא מקובל בתעשייה, ומעיד על התנהלות חריגה מצד מנהליה. לדבריהם, גם שעבודים צולבים ועסקאות בין החברות המוחזקות על ידי הקרן (כמו למשל ההלוואה שהעניקה מגנוליה לסטימצקי) נחשבים יוצאי דופן.

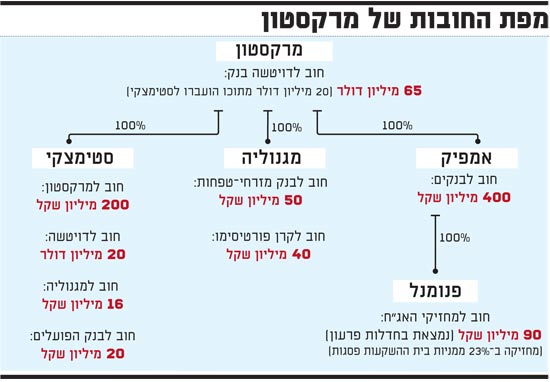

בין היתר מעריכים בשוק כי הקרן נטלה חוב עצום של כרבע מיליארד שקל מידי דויטשה בנק, אותו פיזרה בין החברות שבבעלותה אשר נקלעו למצוקה תזרימית, ובראשן רשת הספרים סטימצקי וחברת אמפיק (לשעבר בית ההשקעות פריזמה).

כנגד ההלוואה מדויטשה בנק שועבדו החזקות שונות של הקרן, לא בהכרח אותן חברות להם ניתנו ההלוואות (שיעבוד צולב). מדובר במהלך חריג שאינו מקובל בתעשיית קרנות הפרייבט אקוויטי. כאמור, חלק מהלוואת דויטשה (בסך 70 מיליון שקל) הועברה לרשת סטימצקי, שבימים אלה נמצאת מתהליך של מכירה לידי הוצאת הספרים כתר ורשת חנויות קרביץ תמורת כ-40 מיליון שקל.

במסגרת עסקת המכירה, אמורה מרקסטון לקחת על עצמה את הלוואת דויטשה לסטימצקי, כמו גם הלוואות בעלים שהעמידה היא עצמה לרשת הספרים (כ-200 מיליון שקל) והלוואה נוספת (של 16 מיליון שקל) שהועמדה לסטימצקי על ידי רשת התכשיטים מגנוליה - חברה נוספת בפורטפוליו של מרקסטון.

נותרו 7 החזקות, 5 מתוכן כושלות

בפני מנהל קרן מרקסטון, רון לובש, עומדות כיום מספר אפשרויות תיאורטיות כדי להתמודד עם מצוקת החובות של הקרן כוללות הכנסת שותף חדש בקרן, קריאה לכסף נוסף ממשקיעיה, מימון מחדש ומימוש חברות הפורטפוליו ברווח. אך בפועל כל האפשרויות הללו נראות כעת בלתי ריאליות בשל המצב העגום בו נתונה הקרן. נציין כי עד היום החזירה הקרן למשקיעיה רק כ-365 מיליון דולר, כלומר כמחצית מההון שגייסה (כ-657 מיליון דולר) לפני כ-10 שנים.

בפורטפוליו של מרקסטון נותרו כיום שבע החזקות, מהן חמש ההשקעות כושלות שספק אם ניתן יהיה להציל ולו מקצת מהסכומים שהושקעו בהן. בהשקעות הללו נכללות יצרנית רכבי השטח תומקאר; חברת PRS העוסקת בדיפון תעלות וייצוב קרקע ותשתית; חברת אלרן נדל"ן של בני הדודים גדי ודורי דנקנר; אמפיק, לשעבר בית ההשקעות פריזמה; ורשת הספרים סטימצקי - הרפתקה שעלתה למרקסטון באובדן השקעה של יותר מ-200 מיליון שקל וסכום דומה בהלוואות שניתנו לרשת במהלך השנים.

ההשקעות היחידות בפורטפוליו שעשויות להניב רווחים למרקסטון הן ההשקעה ברשת התכשיטים מגנוליה (100%) וביצרנית חוטי הניילון נילית (20%). אלא שעם השנים, כאשר הקשיים התזרימיים של מרקסטון הלכו והעמיקו, נאלצה הקרן לשעבד את המניות בהן היא מחזיקה בשתי החברות, כאשר על פי הערכות לכל נכס בוצעו מספר שעבודים לגורמים שונים.

כך, בשבוע שעבר חשף "גלובס" כי מרקסטון שיעבדה את מניות מגנוליה לקרן הפרייבט אקוויטי פורטיסימו, בתמורה להלוואה של כ-40 מיליון שקל (שיעבוד שני בדרגה לאחר שיעבוד שניתן לבנק מזרחי טפחות בגין חוב של 50 מיליון שקל). גם החזקותיה של הקרן בנילית, בה השקיעה מרקסטון 73 מיליון דולר (והמשוערכות על ידיה ב-110 מיליון דולר) זכו לשורה של שעבודים. כך, למשל, בגין חוב של כ-140 מיליון שקל של רשת הספרים סטימצקי לבנק הפועלים, קיבל האחרון שיעבודים על נילית ועל נטפים (החזקה שכבר מומשה ע"י מרקסטון).

הבעיה הגדולה ביותר: באמפיק

החזקותיה של מרקסטון ברשת הספרים סטימצקי וברשת התכשיטים מגנוליה מרכזות בימים האחרונים עניין רב, אולם ההשקעה הגדולה והבעייתית ביותר של הקרן היא אמפיק - לשעבר בית ההשקעות פריזמה - שמחזיקה כיום 23% ממניות פסגות, בית ההשקעות הגדול בישראל.

לאמפיק חובות עתק הנאמדים בכחצי מיליארד שקל, שנוצרו בעקבות השקעת הענק בפריזמה, שקרס בשנת 2009. עיקר הסכום, כ-400 מיליון שקל, הוא לבנקים, ואילו היתרה (כ-90 מיליון שקל) היא למחזיקי אג"ח של החברה הבת, פנומנל, שהיום מוגדרת חדלת פירעון. בסך הכל השקיעה מרקסטון סכום של 260 מיליון דולר בפריזמה - שכמו במקרה סטימצקי עשוי לרדת לטמיון מבחינתה.

מה שהעמיק את חובות אמפיק היה סירובה של מרקסטון להצעת קרן אייפקס בשנת 2010 למכור לה את חלקה בפסגות תמורת כ-600 מיליון שקל, במהלך שנראה כיום כפספוס ענק של מנהלי הקרן, לובש ואמיר קס המנוח. מאז אותו סירוב נדרשה מרקסטון להזרים לאמפיק 60 מיליון דולר בשל החובות הכבדים של החברה לבנקים ולמחזיקי האג"ח.

את החזקותיה בפסגות (23%) קיבלה מרקסטון בעקבות מכירת קופות הגמל של פריזמה לבית ההשקעות. בחודש שעבר הפכה פנומנל (כאמור, החברה באמצעותה מוחזקות מניות פסגות) לחדלת פירעון, לאחר ששוב לא עמדה בתשלום של כ-15 מיליון שקל למחזיקי האג"ח שלה. נזכיר כי עד לאחרונה החזיקה מרקסטון גם 50% מחברת קרנות הנאמנות של אקסלנס. בספטמבר האחרון מכרה הקרן את חלקה לאקסלנס תמורת כ-64 מיליון שקל - סכום שנבלע במהירות לטובת כיסוי חובות.

משקיעי מרקסטון (ובהם גופים מוסדיים בישראל) שמאז שערוריית השוחד בה הסתבך השותף המייסד אליוט ברודי ב-2009, שומרים מרחק מהקרן, צפויים לספוג על פי ההערכות הפסד של עשרות אחוזים על השקעתם. הללו שומרים בינתיים על שתיקה ואינם דורשים הסברים, למרות שברור כי שערוכי החזקות הקרן שדווחו להם בעבר היו מנותקים מהמציאות וכי הדיווחים אודות התנהלותה היא חלקיים במקרה הטוב ואף מטעים. לא מן הנמנע כי הסיבה לכך היא רצונם של אותם משקיעים מוסדיים שלא להיות מזוהים עם ההשקעה הכושלת ולהימנע ממתן הסברים על כך שהתעלמו מסימני האזהרה.

בקרן מרקסטון העדיפו לא להגיב לדברים.

מפת החובות של מרקסטון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.