התור להנפקות ישראליות בשוק ההון האמריקאי (נאסד"ק או NYSE) הולך ומתארך. וכן, הוא בעיקר כולל חברות ביומד צעירות שכל מטרתן היא לפטור את האנושות מאחד מתחלואיה, אך בסמוך להן עומדות חברות טכנולוגיה מועטות, ואחת מהן - שכנראה תהפוך להנפקה הישראלית הגדולה ביותר של העשור האחרון - היא זו של מובילאיי (Mobileye). החברה, נזכיר, הגישה טיוטת תשקיף ראשונה לפני כחודש, ואילו בסופ"ש האחרון עדכנה אותה וכללה בה שני עדכונים מהותיים. הראשון, תוצאות הרבעון הראשון של השנה, והשני - הרשימה המלאה של בעלי המניות בחברה (רשימה שהייתה צריכה להיכלל כבר בטיוטה הראשונה אך איכשהו נעלמה ממנה).

תנאי ההנפקה עדיין לא נחשפו בטיוטה המעודכנת, וההערכות שכבר נודעו בעבר - הנפקה לפי שווי חברה של 3.5-5 מיליארד דולר - עדיין עומדות בעינן.

לפני הכול, תזכורת קצרצרה. מובילאיי, שהוקמה לפני 15 שנה, פיתחה מערכות למניעת תאונות דרכים מבוססות מצלמה בעלת טכנולוגיה של ראייה מלאכותית. עד כה הותקנו מערכותיה בתוך 3.3 מיליון מכוניות, ועד סוף 2014 אלו יהיו זמינות ב-160 סוגי מכוניות נוספים דרך 18 יצרני ציוד אלקטרוני (הסכמי OEM).

מובילאיי, נזכיר, היא Tier 2 בשרשרת המזון של תעשיית הרכב. את השבב שלה היא מוכרת ליצרני ציוד (Tier 1) דוגמת Magna Electronics, Delphi Automotive, Mobis Transportation Alternatives ואחרים ואלו מוכרים את המערכת שלה ליצרני רכב דוגמת ג'נרל מוטורס, ניסאן, רנו ואפילו טסלה. אשתקד מכרה החברה 1.4 מיליון שבבים.

נכנסה לסדרות ייצור חדשות

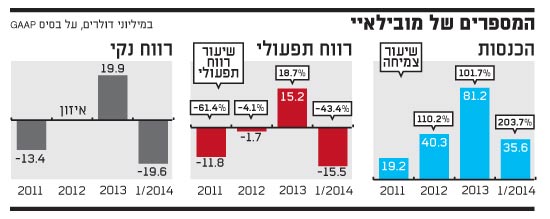

ועכשיו נחזור לעדכון הראשון שעולה מהטיוטה האחרונה שהוגשה. מזו עולה כי הכנסות החברה ברבעון הראשון של השנה עמדו על 35.6 מיליון דולר - גידול של 204% לעומת הרבעון המקביל אשתקד ונתון הממחיש את היותה של מובילאיי חברת צמיחה ולא חברת ערך. בכל שנת 2013 עמדו הכנסותיה על 81.2 מיליון דולר, ולכן תוצאות הרבעון הראשון של 2014 ממחישות כי יש סיכוי שמובילאיי תכפיל השנה את הכנסותיה מול אלו של 2013.

החברה מסבירה כי גידול זה נבע מעלייה במכירת מערכותיה לשמונה סדרות ייצור חדשות של יצרניות רכב כמו ג'נרל מוטורס, ניסאן, פורד, יונדאי וקיה (דרך חברות Tier 1), והמשך מכירת מערכות לסדרות ייצור קיימות של יצרניות כמו קרייזלר, וולוו, ב.מ.וו והונדה.

תפעולית ועל בסיס GAAP, רשמה החברה ברבעון זה הפסד של 15.5 מיליון דולר לעומת הפסד תפעולי של 3.3 מיליון דולר ברבעון המקביל אשתקד. הפסד זה נבע בעיקר מהכרה בהוצאות על תגמולי מניות (שגרמה להוצאות ההנהלה והכלליות לעמוד על 30.9 מיליון דולר לעומת 2.3 מיליון דולר ברבעון המקביל אשתקד ולעומת 10.3 מיליון דולר בכל 2013). לכן, על בסיס GAAP, ההפסד הנקי ברבעון זה עמד על 19.6 מיליון דולר לעומת 2.6 מיליון דולר ברבעון המקביל אשתקד.

בנטרול הוצאות אלו (דהיינו על בסיס Non GAAP) עמד הרווח הנקי ברבעון הראשון של השנה על 12.6 מיליון דולר לעומת 1.9 מיליון דולר ברבעון המקביל אשתקד.

מנתוני מאזן החברה עולה כי בקופתה יש מזומן בשווי של 129.5 מיליון דולר, כך שהיא אינה זקוקה לגיוס ציבורי כמו אוויר לנשימה.

הרבה בעלי מניות קטנים

ועכשיו לעדכון השני, והלא פחות חשוב - רשימת בעלי המניות המלאה. איכשהו, רשימה מלאה זו לא נכללה בטיוטה הראשונה, ואפילו שמואל חרל"פ, בעל השליטה בכלמוביל ובעל עניין במובילאיי לא הופיע בה. עכשיו רשימה זו נחשפת במלואה, ומגלה מי הם בעלי המניות בחברה, מהקטן ועד הגדול שבהם. והקטנים שבהם, כפי שאפשר לראות בטבלה המצורפת, הם רבים -חלקם אלמונים, חלקם קצת פחות. למעשה, רשימה זו ממחישה כי כנראה החברה גייסה את ההון שגייסה עד כה בשיטת "חבר מביא חבר", ולכן הנפקתה תיצור לא מעט מיליונרים - אם כי ייתכן שחלקם כבר היו מיליונרים לפני שהשקיעו במובילאיי.

עוד עולה מרשימה זו כי כל בעלי המניות הקטנים (אלו שבאמתחתם לכל היותר 4% מההון) ייקחו חלק בהצעת המכר שתכלול ההנפקה, וימכרו חלק ממניותיהם.

כידוע, בעל המניות הגדול בחברה הוא בנק ההשקעות גולדמן זאקס לו יש 17.6% מההון, והוא מתכנן למכור 15% מהחזקותיו. לעומתו, חרל"פ (8.3%), קרן פידליטי (7.8%), חברת השכרת כלי הרכב Enterprise Holdings (7.1%) וענק ההשקעות בלאקרוק (5.7%) - לא ימכרו מניות במסגרת ההנפקה.

שני מייסדי החברה, פרופסור אמנון שעשוע (9.2%) וזיו אבירם (9.3%), ימכרו כל אחד 10% בקירוב ממניותיהם. נזכיר, כי לפי שווי מינימלי של 3.5 מיליארד דולר לחברה בהנפקה, כל אחד משני מייסדיה יהיה שווה "על הנייר" מאות מיליוני דולרים.

בין בעלי המניות הקטנים שהחזקותיהם נחשפות עכשיו לראשונה במדויק ניתן למצוא את לאומי פרטנרס (2% - לפחות 70 מיליון דולר); קופות הגמל של פסגות (1.3% - 46 מיליון דולר); ליאון רקנאטי (1.1% - 39 מיליון דולר); לב לבייב (0.6% - 21 מיליון דולר); ג'ורג' חורש (דרך יוניון מוטורס, 0.4% - 14 מיליון דולר) ועוד רבים אחרים. עכשיו הם רק צריכים לחכות להנפקה עצמה כדי להיפגש עם מזומן או לכל הפחות לקבל תג מחיר להחזקותיהם.

המספרים של מובילאיי

בעלי מניות מובילאיי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.