משקיעים נוהגים ליחס לרכיב איגרות החוב בתיק ההשקעות רמת סיכון נמוכה יותר מאשר לחלק המנייתי בו. מקובל למדוד את הסיכון באמצעות סטיית תקן, אשר משקפת את התנודתיות במחיר נייר הערך, כאשר מידת התנודתיות במחיר, מעידה גם על מידת הסיכוי לרווח על ההשקעה.

הסיבות לתנודתיות הנמוכה יותר במחירי איגרות החוב לעומת מחירי המניות הן רבות. בין היתר ניתן לציין כי הרווח בעת השקעה באיגרת חוב מוגבל להחזרי הקרן והריבית אשר נקבעו בתשקיף האיגרת. בנוסף, גם הסיכון להפסד נמוך יותר, שכן כל עוד החברה פועלת כעסק חי, צפוי המשקיע לקבל בחזרה את כספו.

יחד עם זאת, במציאות אין מדובר בכלל-אצבע אשר תופס בכל המקרים. למעשה, ככל שהדירוג של האיגרת נמוך יותר, ובמיוחד באיגרות חוב מתחת לדירוג השקעה, כלל זה עלול לגרום לתפיסה לא נכונה בנוגע לפוטנציאל הסיכון-סיכוי הטמון בהשקעה באיגרת חוב. ברמה הפשטנית, ככל שקונים איגרת חוב במחיר רחוק יותר מהערך המתואם שלה, כך פוטנציאל הרווח עולה ויכול להגיע בקלות לעשרות אחוזים. מנגד, תמחור כזה מייצג את אמונת השוק כי המנפיק לא יוכל להחזיר את מלוא ההלוואה ועל כן מעיד בהתאמה על רמת סיכון גבוהה.

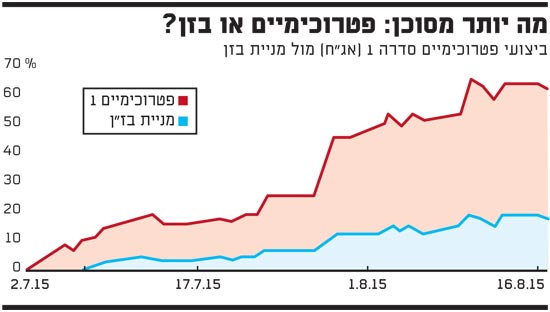

ניקח לדוגמה את פטרוכימיים סדרה 1. מדובר בסדרה חדשה יחסית בהיקף של כ-580 מיליון ערך נקוב, אשר הונפקה במסגרת הסדר חוב שהשלימה החברה. פטרוכימיים הינה חברת החזקות שההחזקה היחידה שלה היא מניות של חברת בזן. מאז תחילת המסחר בסדרה, עלה מחיר האיגרת בכ-60%, עלייה חדה בכל קנה מידה, במיוחד לאור כך שמדובר בטווח זמן קצר של כחודש וחצי. לשם השוואה, באותה תקופה, השלימה מניית בזן עלייה של כ-18%.

מינוף גדול יותר - סיכוי/סיכון גדול יותר

מינוף הינו מדד מקובל למידת האיתנות הפיננסית של החברה, והוא ניתן למדידה באמצעות יחסים שונים, כגון הון מאזן. רמת מינוף גדולה יותר מבטאת רמת סיכון גבוה יותר, היות וככול שהמינוף גדול יותר, כך הרגישות של ההון העצמי לשינויים בשווי הנכסים גדולה יותר.

למעשה, המבנה של חברת החזקות מעיד לרוב על מינוף גדול יותר מאשר בנכס הבסיס. לאור זאת ייתכנו מצבים בהם פוטנציאל הסיכון-סיכוי באיגרות החוב של החברה האם גדול מזה של מניות החברה הבת. חברת פטרוכימיים מחזיקה, כאמור, במניות של חברת בזן. בנוסף, לחברה חוב פיננסי לנושים שונים, בעיקרם הבנקים ובעלי איגרות החוב. מינוף נוסף זה מוביל לכך שכל שינוי של 1% במחיר מניית בזן, מוביל לשינוי גדול יותר בהון העצמי של חברת פטרוכימיים.

השפעת המינוף על האג"ח

במקרה של חברת פטרוכימיים, המינוף הגבוה בחברה מוביל לכך ששינויים במחיר נכס הבסיס, מניית בזן, משפיע באופן מהותי גם על איגרות החוב של החברה ולא רק על תמחור המניה. הסיבה לכך נעוצה בהבנה שסך החוב של החברה גדול משווי השוק של מניות בזן אשר בהחזקתה.

מכאן, על בסיס מודל שווי נכסי נקי סחיר, לחברה הון כלכלי שלילי ועל כן אין ביכולתה לשרת את כל התחייבותה. בהתאמה, איגרות החוב של החברה, ובמיוחד סדרה 1 אשר שיעור המניות המשועבדות לה הינו הנמוך ביותר, נסחרות מתחת לערכן המתואם. בפועל, מיד לאחר פתיחת המסחר בסדרה 1, נסחרה הסדרה בכ-26 אגורות וזאת לעומת ערך מתואם של 100 אגורות.

תמחור האיגרת ביחס לערכה המתואם, משקף את עומק ההון הכלכלי השלילי. כלומר, ככל שהגרעון בהון עמוק יותר, נסחרת האיגרת במחיר נמוך יותר. מכאן, כל שינוי בהון משפיע באופן ישיר על תמחור האיגרות. היות וההון הכלכלי של חברת פטרוכימיים משתנה באופן חד יותר מאשר השינוי במחיר מניית בזן, תמחור איגרות החוב משתנה בהתאם.

בשורה התחתונה, משקיע הבוחן את רמת הסיכון הטמונה בתיק ההשקעות שלו, נדרש לבצע ניתוח מעמיק יותר, ולא להסתפק בחלוקת התיק באופן פשטני לאיגרות חוב ומניות. ניתן לראות כי ישנם מקרים בהם פוטנציאל הסיכון-סיכוי באיגרת חוב אף עולה באופן משמעותי על החזקה במניה.

דוגמה לכך הינה איגרת החוב מסדרה 1 של חברת פטרוכימיים. להערכתנו, סדרה זו מאפשרת למשקיעים לקבל מינוף על מניית בזן ועל כן ליהנות מביצועים בשיעורים חדים יותר. לאור הכיוון החיובי של מניית בזן בתקופה האחרונה, נהנתה הסדרה מעליות חדות, אולם חשוב לזכור שבמידה והכיוון יתהפך, עליות אלו עלולות להפוך לירידות ולהפוך את התמונה.

מודל שווי נכסי נקי - NAV - Net Assets Value

המודל מציג שיטה פשוטה יחסית להערכת שווי חברות. בשיטה זו מעריכים את השווי של כל נכס בנפרד. מהשווי הכולל של הנכסים מפחיתים את ההתחייבויות החברה. על פי שיטה זו, השווי הנותר משויך לבעלי המניות. הערכת שווי הנכסים יכולה להתבסס על שווי בספרים, שווי בשוק או על הערכה כלכלית. מקובל להשתמש בשיטה בחברות החזקה

הכותבים הם מנהלת מחלקת המחקר במנורה מבטחים פיננסים ומנהל השקעות בכיר בקרנות בית ההשקעות. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

מה יותר מסוכן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.