התנודתיות בשווקים נמשכת: חודש מאי סימן מגמה ניכרת של התאוששות לאחר פתיחת שנה חלשה במיוחד, מעבר למגמות חיוביות עם סיום הרבעון הראשון וחזרה למגמה שלילית בחודש אפריל. העליות בחודש מאי בשוק האמריקאי היו חזקות יותר, ומדד נאסד"ק כמעט ומחק לגמרי את ההתרסקות של תחילת השנה.

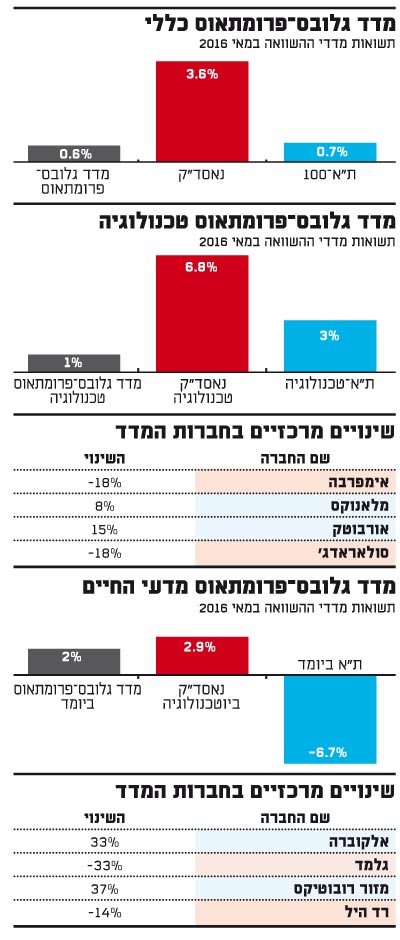

מדד גלובס-פרומתאוס רשם במאי תשואה חיובית של 0.6%, אך למרות זאת עדיין מתחילת השנה הוא רושם תשואה שלילית של 8%. המגמות במדדי ההשוואה דומות, כאשר מדד נאסד"ק מסכם את מאי עם עלייה נאה של 3.6% וירידה קטנה של 1.2% מתחילת השנה. מדד ת"א 100 מסיים את חודש מאי עם עלייה מתונה של 0.7% אך עם ירידה של 4.6% מתחילת השנה.

תת-מדד גלובס פרומתאוס מדעי החיים נמצא במגמה מעורבת מול מדדי ההשוואה, עם עלייה של 2% בחודש מאי, לעומת תשואה חודשית חיובית של 2.9% במדד הנאסד"ק ביוטכנולוגיה וצלילה של 6.7% במדד ת"א ביומד. נפילה זו כמעט ומוחקת לגמרי את הזינוק המרשים של 8.8% שמדד ת"א ביומד רשם באפריל.

בין חברות תת המדד ראוי לציין את חברת מזור, ששוויה זינק החודש ב-37% בעקבות ההשקעה של חברת הענק האמריקאית מדטרוניק בה, והחתימה על הסכם מסחרי איתה.

גם תת-מדד גלובס-פרומתאוס טכנולוגיה רשם חודש חיובי אך לא הצליח לעקוף את מדדי ההשוואה. תת המדד סוגר את מאי עם עלייה של 1%, לעומת מדד נאסד"ק 100 טכנולוגיה (NDXT) שרשם תשואה חודשית נאה מאוד של 6.8% ומדד תל אביב טכנולוגיה שעלה ב-3%.

חברה שבלטה לרעה בחודש האחרון בתת המדד היא אימפרבה, עם ירידה של 18% בשוויה, זאת בעקבות פרסום דוחות חלשים לרבעון הראשון בהם הציגה הפסד של 25 סנט למניה. מנגד, חברות שרשמו תשואה חיובית והשפיעו לטובה על תת המדד היו מלאנוקס ואורבוטק. מניית מלאנוקס שנפלה באפריל ב-21% תיקנה מעט במאי עם עלייה של 8%, על רקע המלצות חיוביות ממרבית האנליסטים המסקרים אותה.

אורבוטק, המייצרת בעיקר מערכות אוטומטיות לתעשיית האלקטרוניקה, זינקה במאי ב-15%, לאור ההתלהבות בשווקים מהמערכת החדשה שהשיקה בתערוכה בסין, שהוגדרה על-ידי מומחים בתחום כפריצת דרך בתחום הייצור המיקרו-אלקטרוני.

מה הוביל לנסיקה בסרגון

את אחת ההפתעות החיוביות במדד הטכנולוגיה סיפקה סרגון, יצרנית ציוד התקשורת מרמת החיל, כאשר במהלך מאי נסקה מנייתה ב-45% ושווי החברה זינק לכ-135 מיליון דולר. הזינוק מוסבר לפחות בחלקו על-ידי דוחות הרבעון הראשון שהציגו עלייה לא צפויה בשיעור הרווח הגולמי (כאחוז מהמחזור). שיעור הרווח הגולמי מטפס בעקביות זה מספר רבעונים והגיע לכ-36%.

עם זאת, אייל שבח, שותף מייסד ומנהל מחלקת טכנולוגיה והיי-טק בפרומתאוס ייעוץ כלכלי, מעריך שישנן סיבות נוספות לעלייה במחיר המניה, שכן במקביל לטיפוס ברווחיות הגולמית, סובלת שורת ההכנסות של סרגון מצניחה חדה וכמעט רצופה מרבעון לרבעון. "כך לדוגמה, הכנסות הרבעון הראשון ב-2015 עמדו על 95 מיליון דולר, לעומת 59.8 מיליון דולר בלבד ברבעון הראשון של 2016. כתוצאה מכך, ולמרות השיפור ברווח הגולמי, עמד הרווח התפעולי ברבעון האחרון על כ-1.2 מיליון דולר בלבד, נתון שלהערכתנו אינו מצדיק קפיצה כזו בשווי", אומר שבח.

על-פי מחלקת המחקר של פרומתאוס, ירידה בהכנסות כמו זו שחוותה סרגון, גם אם היא מגיעה במקביל לשיפור ברווח, מביאה לרוב לקריסה בשווין של חברות ציבוריות, וזה מה שהופך את המקרה של סרגון ליוצא דופן.

שבח מוסיף כי גם שולי רווח של 36%, על אף השיפור הגלום בהם, אינם מרווחים שחברת טכנולוגיה שואפת להימצא בהם. "עבור חברה כמו סרגון המשקיעה מדי שנה עשרות מיליוני דולרים במחקר ופיתוח, שולי רווח גולמי של 36% עשויים להוות בעיה, שהרי אם הפיתוח לא ידביק את המתחרים או יחמיץ את הטרנדים הטכנולוגיים, החברה תקרוס מאחר ולא יהיו לה המשאבים - זמן וכסף - לשנות כיוון, כפי שראינו באלווריון".

בפרומתאוס מציינים כי ייתכן שהסיבה העיקרית לזינוק במניה נובעת יותר מסיבות ספקולטיביות ופחות מהדוחות האחרונים. "באמצע מאי פורסם כי משקיע בשם ג'וזף סמברג, אשר עד לאותו מועד לא החזיק ככל הידוע במניות סרגון, מחזיק בפוזיציה של 4.5 מיליון מניות המהוות קרוב ל-6% מהמניות של סרגון", מציין שבח (מדיווח קודם של סרגון עולה כי באמצע פברואר, סמברג עוד לא היה בעל עניין בחברה, ש'ח'ו).

"בדיקה לגבי זהותו של סמברג מעלה כי הוא המנכ"ל והבעלים של חברת השקעות אמריקאית עלומה הנקראת על שמו", מוסיף שבח. "מבדיקות שערכה מחלקת המחקר בפרומתאוס, ולפי חברת שירותי המסחר 4traders, עולה כי לחברת ההשקעות של סמברג החזקות בחברה נוספת שעשויה לשפוך אור על הזינוק בסרגון".

החברה היא Straight Path Communications, שנסחרת בבורסת ניו יורק (סימול: STRP) בשווי של 400 מיליון דולר - שווי מרשים בהתחשב בעובדה שהכנסותיה הרבעוניות נמוכות מ-2 מיליון דולר ושהיא מעולם לא רשמה רווח. כל זאת, מוסיף שבח, בזמן שבמאזני החברה רשומים נכסים בשווי של 20 מיליון דולר בלבד. לדבריו, סוד הקסם של החברה טמון כנראה בפורטפוליו הקניין הרוחני שלה הכולל זכויות לתדרים בתחום המיקרוגל, אשר חברות תקשורת רבות (ספקיות סלולר ואינטרנט) עושות בהם שימוש לצורך העברת נתונים. טווח התדרים הספציפי בו מחזיקה Straight Path עשוי להיות טווח התדרים על גביו יועברו תשדורות הדור החמישי (5G) בסלולר ובאינטרנט האלחוטי. ככל שזה יהיה המקרה, וכרגע עדיין מדובר בספקולציה, תחזיק Straight Path כוח עצום מול מפעילות התקשורת.

לדברי שבח, כאן בדיוק נכנסת סרגון לתמונה. "החברה מייצרת ציוד תקשורת אלחוטית העושה שימוש בתדרים בתחום המיקרוגל, כאשר בימים אלה עמלה סרגון על פיתוחיה לדור החמישי", אומר שבח. האם נפתח פה פתח לשיתוף פעולה או שילוב של הטכנולוגיות, או שרק בשל העניין שלו בתחום השקיע סמברג בשתי החברות? לדברי שבח, "לא ברור מהו, אם בכלל, המהלך שמבשל בעל המניות המשותף של סרגון ושל Straight Path, אבל החיבור בין חברת ציוד יחד עם הזכויות לתדרים החיוניים עליהם פועל ציוד זה, עשוי להוות הצעת ערך שלה יתקשו מפעילי תקשורת רבים לסרב, וייתכן ששולי הרווח יהיו בהתאם. זה נשמע סיפור מדהים מהסוג שכל בנקאי להשקעות אוהב לשמוע".

המדד, שהורכב על ידי כלכלני פרומתאוס ייעוץ כלכלי, מייצג את כלל החברות הישראליות הנסחרות בבורסות המרכזיות בארה"ב- נאסד"ק ובורסת ניו יורק - ובכלל זה חברות ישראליות שנרשמו ברישום כפול. חישוב המדד החל בתחילת 2015 ועמד על 1,000 נקודות ביום השקתו. משקל כל חברה נקבע בהתאם לשווי השוק שלה, אך לא יעלה על 10% מסך המדד. פרומתאוס ייעוץ כלכליומנהליה ביצעו בשנים האחרונות עבודות כלכליות לחברות המדד. העבודה אינה מהווה ייעוץ ואין לראות בה תחליף לייעוץ השקעות

גלובס-פרומתאוס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.