קרנות נאמנות המתמחות באג"ח הנחשבות High Yield (תשואת זבל) אינן מצויות בליבה של תעשיית קרנות הנאמנות. סך נכסיהן נכון לסוף אפריל 2016 הוא 1.6 מיליארד שקל, המהווה 1% מסך הנכסים של קרנות הנאמנות המסורתיות המנוהלות, או כ-8% בקרנות האקטיביות שמתמחות באג"ח חברות.

כיום ישנן 10 קרנות בישראל המגדירות עצמן כקרנות H.Y, או כהגדרת רשות ניירות ערך - המתמחות באג"ח חברות בסיכון גבוה. שתיים מהן אינן משקיעות כלל במניות; חמש יכולות להשקיע במניות עד 10%; ושלוש יכולות להשקיע עד 30% במניות. צריך לומר, שבפועל, רובן לא מנצלות כמעט לחלוטין את האפשרות הזו (מבחינת נפח הקרנות האלו ומספרן, היו להן ימים טובים - באמצע 2011 פעלו 20 קרנות עם נכסים בסך 2 מיליארד שקל).

אג"ח מסוג H.Y אינן, כפי שסבורים משקיעים בטעות, אג"ח שאינן מדורגות. חברה יכולה לגייס חוב גם בלי לקבל דירוג, אך בדרך כלל חברה איכותית תרצה לקבל דירוג, גבוה ככל האפשר, כדי להוזיל את עלויות הגיוס שלה.

חלק ניכר מאיגרות החוב שמוגדרות H.Y הן איגרות של חברות שכאשר הונפקו הן קיבלו דירוג השקעה, אך יותר מאוחר התרחשה הידרדרות בעסקיהן ובתזרים המזומנים שלהן, כך שדירוג ההשקעה שלהן הפך לדירוג "ספקולטיבי", או במלים פחות יפות - דירוג "זבל".

המבחן הסופי להיותה של איגרת אג"ח H.Y הוא התשואה לפדיון שבה היא נסחרת בהשוואה לאג"ח בדירוג השקעה, ו/או לאג"ח ממשלתיות עם מח"מ דומה.

רבים מאוד נרתעים מהשקעה באג"ח H.Y, רתיעה מובנת לנוכח עשרות חברות שקרסו בשנים האחרונות, לא עמדו בתשלומים לבעלי האג"ח והגיעו להסדרי חוב. מובנת, אך בהחלט לא מוצדקת, שכן מנהל השקעות מקצועי יכול לעשות "מטעמים" דווקא מאג"ח מסוג זה, כולל אלה שמגיעות להסדר.

מנהל קרן נאמנות שמתמחה באג"ח H.Y דואג לפזר את השקעותיו בין 100 ויותר חברות. הגישה היא שגם בסיטואציה שבה חלק מהחברות לא יעמדו בהתחייבויותיהן באופן מלא, או חלקי, עדיין התשואה שתתקבל מאותן חברות שכן יעמדו בהתחייבויות - תפצה על כך.

שונות בין הקרנות, דמיון בין האפיקים

לבורסה לני"ע בת"א יש שורה של מדדים לשוק איגרות החוב של חברות, אך אף אחד מהם לא מתייחס לכל האג"ח שבהגדרת H.Y, כך שאין גם מדד בנצ'מרק למדידת הישגיהן של קרנות הנאמנות המתמחות באפיק זה.

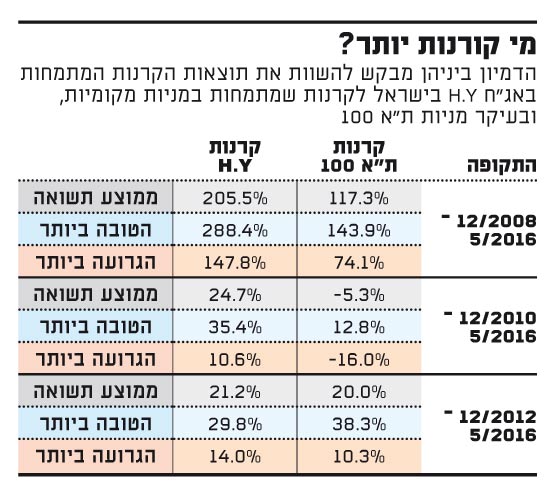

בחנו אפוא את תשואות קרנות הנאמנות הרלוונטיות בשלוש תקופות, שאחרי ההלם של שנת 2008. קרנות שמתמחות באג"ח בסיכון גבוה הוקמו לראשונה ב-2008, בעיתוי מאוד לא מלבב, כאשר משבר 2008 הביא לקריסה במדד האג"ח הקונצרניות והפך רבות מהן "בעל כורחן" לאג"ח זבל. עובדה זו יצרה "הזדמנות של פעם בחיים" עליה הצבעתי במאמר שפורסם בגלובס בנובמבר 2008, תחת הכותרת "שוק איגרות החוב - שוק המציאות".

בבחינת 3 התקופות:

ב-7 השנים האחרונות ועוד 5 חודשים (12/2008 עד 5/2016), פעלו, לאורך כל התקופה, 6 קרנות בלבד. הקרן עם התשואה הנמוכה ביותר השיגה כ-148% בעוד הקרן הטובה ביותר השיגה כפול - 288%.

ב-5 שנים ו-5 חודשים האחרונים (12/2010 עד 5/2016) פעלו 7 קרנות. הקרן עם התשואה הנמוכה ביותר השיגה 11% בעוד המצטיינת הניבה כ-35%.

ב-3 השנים האחרונות ועוד 5 חודשים (12/2012 עד 5/2016) היו כבר 10 קרנות שפעלו, כאשר הגרועה ביניהן השיגה כ-14% בעוד הבולטת לטובה הגיעה לכ-30%.

התופעה הבולטת ביותר ש"מתחבאת" בנתונים היא שהשונות בין תוצאות הקרנות היא גדולה מאוד ומזכירה פערים שלא אופייניים לקרנות שמתמחות באג"ח, אלא פערים שניתן למצוא בביצועים לאורך זמן בין קרנות שמתמחות במניות! זה אינו מקרי שכן יש הרבה מן הדמיון בין קרנות H.Y לבין קרנות מנייתיות.

שוק המניות ושוק האג"ח הקונצרניות היותר חלשות נהנים שניהם מריביות נמוכות ויורדות ומתנאים משקיים טובים יחסית, ושניהם סובלים, לעומת זאת, כאשר המשק נקלע למיתון: מניות - משום שרווחיות הפירמות ככלל נפגעת, ואג"ח H.Y - מאחר שנפגע כושר הפירעון שלהן ויכולתן למחזר חובות.

סבלנות היא שם המשחק

עוד תופעה שעולה מהנתונים באופן עקיף היא הפער הענק בביצועים בתקופות השונות בין 7 שנים פלוס 5 חודשים לבין 5 שנים ו-5 חודשים. כך למשל, הקרן הטובה ביותר בתקופה הראשונה השיגה כאמור 288%, ואותה קרן שהייתה גם הטובה ביותר בתקופה השנייה השיגה רק 35%. זה נובע מכך שב-2009 עלו קרנות H.Y בשיעור ממוצע של כ-105%, והמשיכו להניב עוד כ-23% בשנת 2010.

מכאן, אפשר להבין שעיקר תשואתה הושגה בתוך שנתיים - 2009-2010. ואכן, זו הייתה תקופת הפריחה של איגרות החוב הללו לאחר הקריסה של 2008. גם בעניין זה יש הרבה מן המשותף לשני השווקים, מניות ואג"ח H.Y: כאשר מגיע תיקון, הוא מגיע חזק מאוד, ורוב התשואה ארוכת הטווח מושגת בתוך תקופה קצרה יחסית! מי שלא נמצא בשוק הרלוונטי בזמן זה לא נהנה מהתשואה.

כאן, קור רוח וסבלנות הם שם המשחק, וכפי שאמר וורן באפט: "שוק ניירות הערך יעיל מאוד בהעברת נכסים מן המשקיע חסר הסבלנות למשקיע הסבלני".

על רקע הדמיון הזה, יש מקום להשוות את התוצאה של הקרנות המתמחות באג"ח H.Y בישראל לקרנות שמתמחות במניות בישראל, ובליבה של שוק זה - מניות ת"א 100.

בכל ההשוואות המרכזיות, ידן של קרנות H.Y היא על העליונה - ממוצע תשואותיהן גבוה בהרבה מממוצע התשואות של קרנות המתמחות במניות ת"א 100, ובטווח הארוך יותר, הקרן הגרועה ביותר בקבוצה השיגה יותר מהקרן הטובה ביותר מבין קרנות ת"א 100.

יתרה מכך, תשואות הן לא כל הסיפור. סטיית התקן האופיינית לקרנות אג"ח H.Y הינה כ-6% לשנה, בעוד זו המתייחסת לקרנות ת"א 100 מגיעה ל-16%. כלומר, קרנות H.Y הניבו תשואה גבוהה יותר ברמת סיכון נמוכה הרבה יותר.

צבי סטפק הנו מבעלי בית ההשקעות מיטב דש ומכהן כיו"ר מיטב דש קרנות נאמנות בע"מ. אין לראות באמור מתן ייעוץ/שיווק השקעות והאמור אינו מהווה תחליף לייעוץ/שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

עובדות מרכזיות על קרנות H.Y:

d מאפשרות למשקיע השגת פיזור רחב ונוח מאוד של יותר מ-100 איגרות עם סיכון גבוה

d הפיזור בהשקעה מסוג זה הוא חיוני

d השקעה כזו דורשת ידע, ניסיון ומעקב צמוד של מנהל הקרן

d למרות הכינוי שהודבק לאג"ח אלה - "אג"ח זבל", מתברר שניתן להפכן לזהב

d ובדרך לזהב - לא נכון (כמו במניות) לנסות ולתזמן את השוק הזה; נכון לזהות מצבי הזדמנות, לייצר פוזיציה ו"לשבת עליה" עד למיצוי הפוטנציאל

d קרנות נאמנות שמתמחות באג"ח H.Y השיגו בשנים האחרונות תשואה טובה הרבה יותר מזו של קרנות המתמחות במניות ת"א 100, וברמת סיכון נמוכה יותר

מי קורנות יותר?

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.