אשף הפיננסים היהודי-אמריקאי מייקל שטיינהרט (Michael Steinhardt) כבר לא ילד. מי שנמנה עם חלוצי תעשיית קרנות הגידור בעולם, והשקיע בעבר בבנק הפועלים ועוד קודם לכן בבנק ספנות, חגג בדצמבר האחרון את יום הולדתו ה-75.

ממרומי גילו וניסיונו, משקיף כיום שטיינהרט על הסערות בשוקי המניות בעולם ואינו נשמע מודאג במיוחד. למרות תחזיות אפוקליפטיות שמנשבות מסביב, להן שותפים לא מעט ממומחי השווקים, הוא עצמו אינו צופה לפי שעה דרמות גדולות מדי, לפחות כל עוד הריבית בארה"ב אינה נדחפת כלפי מעלה במהירות.

"כשאנשים שואלים אותי מה אני חושב, אז בגילי המבוגר אני חושב רק על ארה"ב, וכך אני מתייחס לשוקי המניות. מה שאני אומר כבר זמן רב ואומר שוב כעת הוא שהשוק האמריקני ימשיך לעלות, למרות שהוא בהחלט לא זול, אבל הוא ימשיך לעלות עד ששערי הריבית יועלו בצורה משמעותית, ואז תגיע 'נשיקת המוות' של השוק האמריקני. אבל עד אז אני חושב שהשוק יהיה די בסדר", הוא אומר בראיון בלעדי ל"גלובס".

שטיינהרט ביקר כאן בשבוע שעבר לרגל השקת פעילותה של חברת קרנות הסל האמריקאית וויזדום טרי (WisdomTree), בה הוא מחזיק בתפקיד יו"ר הדירקטוריון מאז השקיע בה בתחילת דרכה. למשקיעים המוסדיים איתם נפגש כאן הוא המליץ להשתמש בקרנות הסל של החברה (ראה הרחבה במסגרת) לצורך פיזור ההשקעה בחו"ל והגבלת הסיכון הנובע ממנה. אולם בראיון הוא ניאות לדבר גם על ארה"ב, כלכלתה, ההשקעות בה ואף לחשוף חלק מהשקעותיו הפרטיות בישראל, כשלצידו אסטרטג ההשקעות הראשי של וויזדום טרי, לוצ'יאנו סירקיוסאנו.

"אם ניקח בחשבון את העובדה שהשווקים בארה"ב נמוכים רק בכמה אחוזים מהשיא שלהם, אז הגישה כרגע היא שלילית מאוד. בשביל שוק קרוב לשיא שאינו קורס ומתנהל בסדר בסך הכול, האווירה הנוכחית שלילית מדי. אין אופטימיות גדולה ואף אחד לא אומר שהבחירות בארה"ב הולכות לעשות טוב למישהו. מבחינתי, לכל הפחות, העובדה שיש כה מעט אופטימיות גורמת לי להאמין שהשווקים הם דווקא בסדר, אבל בהסתייגות אחת - כשהריבית תתחיל לעלות ברצינות, יהיה בלגאן", הוא אומר.

"מעולם לא ישב כל כך הרבה כסף על הגדר כמו היום"

שוק המניות האמריקאי סיים את 2015 ופתח את השנה הנוכחית בירידה חדה של כ-12%, שהגיעה בעקבות תחזית בכירי הפדרל ריזרב (פד) לפיה ריבית הבסיס בארה"ב תועלה ארבע פעמים במהלך 2016 (לאחר שהועלתה לראשונה בדצמבר 2015). אלא שבהמשך שינתה יו"רית הפד, ג'נט ילן, את הטון ומדדי המניות בארה"ב החלו להתאושש, במקביל להפחתת הציפיות להעלאה מהירה של הריבית. נכון להיום, מצביעים החוזים העתידיים על גובה הריבית כי היא תועלה רק פעם אחת השנה, בדצמבר, כשהעלייה תהיה בשיעור של 0.25%.

גם שטיינהרט מאמין כי הריבית בארה"ב תעלה לאט ומעט בתקופה הקרובה. "אני חושב שהריבית תעלה, אבל לא בדרך שתשפיע בצורה רצינית. הייתי אומר שהיא תועלה במהלך החודשים הבאים, אבל זה יהיה שינוי קל, עוד 0.25% או משהו כזה", הוא אומר. עם זאת, הוא מדגיש כי בשלב מסוים בעתיד השווקים יצטרכו לקחת בחשבון שאפיקי השקעה אחרים יחלו לייצר תחרות חזקה יותר לשוקי המניות בכל הקשור לאטרקטיביות שבהשגת תשואה מהותית.

עד אז, שטיינהרט ולוצ'יאנו, כמו שאר אזרחי ארה"ב, עוקבים אחר המרוץ לנשיאות בין דונלד טראמפ הרפובליקני והילארי קלינטון הדמוקרטית, ומנסים להעריך כיצד תשפיע בחירתו האפשרית של כל אחד מהם. "יהיה כנראה הבדל ביניהם", אומר שטיינהרט. "בעוד קלינטון ניתנת לחיזוי, הרי שטראמפ לא ניתן לחיזוי כי אין לו רקע ואין לו ניסיון, ולכן לא ברור מה הוא הולך לעשות. סביר להניח שהמדיניות של קלינטון תהיה המשך של מה שאנחנו רואים היום" הוא אומר ומבקש את הסכמתו של אסטרטג ההשקעות סירקיוסאנו.

"הדבר היחיד שהייתי מוסיף הוא שמפני שהרפובליקנים שולטים בקונגרס, הרבה יהיה תלוי במה שיו"ר בית הנבחרים פול ראיין מתכנן לקדם", אומר סירקיוסאנו. "הנשיא לא יוכל לעשות שום דבר במדיניות הפנים ובתקציב אלא אם הוא יגייס את ראיין להיות מאחוריו. לכן, אם תהיה נשיאות של טראמפ יש סיכוי גדול יותר להעביר משהו גדול ומשמעותי. אם קילנטון תהיה נשיאה, הדרך היחידה להעביר משהו תהיה פשרה דו-מפלגתית, ואין כאן הרבה מרחב, בין היתר מפני שהמפלגה השלישית שחותרת להשפעה בוושינגטון לצד הרפובליקנים והדמוקרטים היא תנועת מסיבת התה.

"המציאות היא שדה פאקטו הבסיס של המפלגה הרפובליקנית כבר אינו רפובליקני, וזה מה שקרה ב-2010 וב-2012. הקונגרס לא השתנה, וכתוצאה מכך האנשים הצביעו נגד הממסד. לכן, קשה מאוד להעביר תקציב משמעותי. אובמה לא היה מסוגל לזה, והתוצאה היא שאין מדיניות תקציבית, והכל נראה כמו טייס אוטומטי", מסכם סירקיוסאנו.

עם זאת, ניצחון של טראמפ במקביל לניצחונות של הרפובליקנים גם בבחירות לבית הנבחרים ולסנאט, עשויים להוביל למהלך של הפחתה דרמטית במס החברות בארה"ב. "יש אצלנו את שיעור מס החברות הגבוה ביותר בעולם המפותח (35%), וטראמפ מדבר על הפחתתו ל-15%", אומר סירקיוסאנו. "זה יכול להיות חזק מאוד לשוקי המניות, ובמיוחד כשידוע שמעולם לא ישב כל כך הרבה כסף על הגדר כמו היום. למרות שהשווקים עולים, ההשתתפות של הציבור בעליות היא מועטה. אם שיעור מס החברות יופחת הכסף שיושב בצד ולא מקבל שום תשואה ייכנס לעבודה".

האבטלה בארה"ב ירדה החודש לשיעור של 4.7% בלבד, אבל האינפלציה שם עדיין נמוכה מהקצב הרצוי לדעת הפד של 2% בשנה, ואילו קצב צמיחת התמ"ג עמד ברבעון הראשון על 0.8%. מהי ההגדרה שלכם למצב הכלכלה האמריקנית כיום?

שטיינהרט: "היא תמשיך לצמוח אבל לא מהר מאוד. הדבר היחיד שעשוי להשתנות הוא שיש תחומים שבהם השקעות יהיו מקובלות יותר. לדוגמה, כבר זמן רב שההוצאות על תשתיות כמו רכבות וגשרים הן מועטות מאוד, ואם יחליטו לטפל בזה, זה יכול לחזק מאד את הכלכלה".

סירקיוסאנו: "אולי אצל הדמוקרטים, אבל אני לא רואה את הרפובליקנים מוכנים להוסיף לגירעון ולחובות. הרפובליקנים מוכנים לקיצוצי מס. הדמוקרטים ישקיעו בתשתיות. אבל תשתיות מרחיבות את הגירעונות, והשאלה היא איזו השלכה תהיה לזה על הדולר, ומה זה יעשה לשווקים בעולם אם אנשים יחשבו שהחוב של ארה"ב יוצא משליטה".

שטיינהרט: "דבר אחד שאני יכול לומר הוא שאם הילארי תנצח - והיא מובילה בסקרים - נראה קצת התלהבות בשווקים, למרות שאני באופן אישי לא סובל אותה. אם היא תנצח ותכריז על השקעה בתשתיות, זה יהיה טוב".

סירקיוסאנו: "אני דווקא חושב שבבחירות הללו יש יותר גישה של בעד-צמיחה מצד הרפובליקנים, מול סוציאליזם של חלוקת הון מחדש מצד הדמוקרטים. לדעתי השווקים יעלו יותר תחת טראמפ בגלל קיצוצי המסים שלו, מאשר תחת הדמוקרטים. אבל מצד שני, בכל מה שנוגע לשני המועמדים הללו יש לי הרבה פחות הבנה בפוליטיקה".

- כיצד אתם רואים את המצב הכלכלי באירופה ובסין?

סירקיוסאנו: "אירופה צומחת בערך ב-1.5% בשנה, שזה די טוב, והדברים מתחילים להסתדר להם. מתחילים לראות שם את הבנקים מעניקים הלוואות לעסקים קטנים ובינוניים, והריביות עליהן יורדות בכל היבשת כדי ליצור את ההלוואות שיוצרות צמיחה במגזר הפרטי. ולכן הייתי אומר שההבראה באירופה היא במידה רבה תהליך קיים.

"לסין יש שיעור מס חברות של 20%, כשבארה"ב המס הוא 35%. ככה שאם טראמפ יוריד את מס החברות אל מתחת ל-25% זה ייצור בעיה לסין, מפני שהיצרנים הסינים מתחרים עם ארה"ב. וכל מה שמעיק על הצמיחה בסין הוא באופן כללי בעיה".

- הם לא זקוקים לצמיחה בארה"ב כדי לצמוח מהר יותר?

"כל העולם צריך אותנו. הכלכלה העולמית היא 73 טריליון דולר, וארה"ב היא כלכלה של 18 טריליון דולר, ולכן חשוב שנמשיך לצמוח, אבל זה מסובך מאוד, מפני שכאשר טראמפ מדבר על להחזיר כסף ומשרות לארה"ב ועל חומות מגן ממהגרים, כל מה שמאט את הצמיחה העולמית יוצר בעיות, ולכן האתגר האמיתי הוא איך לשמור על צמיחה עולמית במקביל לצמיחה אמריקנית. אבל סין מתנהלת היטב. הם מתחילים להגביל את יציאת ההון, יתרות המט"ח שלהם התייצבו, והם מנהלים את המצב שבו יש להם הצטברות חוב גדולה, שהרבה אנשים חוששים שהיא תפגע בבנקים שם".

- אז סין היא הדבר המפחיד ביותר בעולם בעיניך?

"זה אחד הסיכונים הגדולים. הבעיה השנייה היא אירופה והפתרון למבנה האירופי, כי אם הבריטים יחליטו לפרוש מהאיחוד האירופי זה יהיה אירוע משמעותי. ההצבעה תהיה ב-23 ביוני והסיכוי לפרישה הוא כרגע יותר מ-50% - אם אתה מאמין לסקרים, שלא הצליחו במיוחד בבחירות האחרונות שם".

כבר ראינו את השווקים יורדים בתגובה לסקרים שאותתו על סיכוי גבוה לפרישה של בריטניה מהאיחוד האירופי. אם משאל העם אכן יכריע לטובת פרישה, תהיה לכך השפעה שלילית נוספת לדעתכם?

"יכול להיות, מפני שאיש לא יודע מה המשמעות של משא ומתן מחודש על כל הסכמי הסחר וכל התקנות והרגולציות. הכול יצטרך להיכתב מחדש וזה תהליך של שנתיים. אז תהיה הרבה אי ודאות אם זה יקרה, וזה יגבה מחיר מהכלכלה הבריטית. "יש, אם כן, סיכון גדול באירופה וסיכון גדול בסין. הסיכון הגדול בארה"ב הוא שאם לא נצמח מהר יותר מעכשיו, לא תהיה עלייה בפריון ולא תוספת שכר, וללא צמיחת שכר יש פחות שוויון ואנשים כועסים על זה. כדי לפתור את בעיית פערי ההכנסה וההון אנחנו צריכים לצמוח מהר יותר כדי שאנשים יקבלו משרות מכניסות יותר".

- ומה אתם חושבים על הביקורת כלפי הבנקים בארה"ב, שבאה לידי ביטוי בתמיכה הרחבה יחסית בברני סנדרס?

שטיינהרט: "סנדרס תפס מיעוט משמעותי של דעת קהל אמריקנית, שנמאסה עליו השיטה והוא חש בה היעדר של יושרה פוליטית. התחושה הזו קשורה לבנקאים ולוול סטריט, אבל היא יותר עניין של מנכ"לים שמרוויחים הרבה יותר ביחס למה שהם הרוויחו בעבר, וזה משפיע על המיעוט הזה".

פחות עשיר מסורוס ואייקן

את דרכו בתחום ההשקעות החל שטיינהרט כבר ב-1960, לאחר שסיים לימודי התואר הראשון בבית הספר למנהל עסקים וורטון של אוניברסיטת פלסילבניה. תחנתו הראשונה הייתה בחברת קרנות הנאמנות קאלוין בולוק, ממנה המשיך לתפקיד אנליסט קולנגלומרטים בחברת הברוקרים לואב רואדס ושות'.

ב-1967 הוא פנה לדרך עצמאית והקים את אחת מקרנות הגידור הראשונות: שטיינהרט, פיין אנד ברקוביץ', ששמה שונה בהמשך לשטיינהרט פרטנרס. הקרן פעלה בהצלחה במשך 28 שנים, והציגה בתקופה זו תשואה ממוצעת נטו (בניכוי דמי ניהול ודמי הצלחה) של 24.5% בשנה - כמעט פי שלושה מביצועי מדד השוק S&P 500 באותה התקופה.

התשואות הללו הפכו את שטיינהרט לאחד המשקיעים המכובדים והמפורסמים ביותר של וול סטריט, או ל"טריידר הגדול מכולם", כפי שהגדיר אותו המגזין פורבס לפני כשנתיים. לפי פורבס, עשרת אלפים דולר שהושקעו אצל שטיינהרט ביום הקמת הקרן הפכו ל-4.8 מיליון דולר ביום סגירתה ב-1995, בעוד שהשקעה זהה במדד S&P 500 היתה נהפכת ל-190 אלף דולר בלבד בתום אותה התקופה.

אבל רגע לפני הפריצה הגדולה של ענף קרנות הגידור, החליט שטיינהרט במפתיע לסגור את הקרן המצליחה שלו ולהחזיר את ההון המושקע בה למשקיעים, שמן הסתם התאכזבו מן המהלך. מאז הוא עוסק בהשקעות עצמיות בלבד באמצעות הקרנות שטיינהרט אוברסיס מנג'מנט ואיילקס פרטנרס.

החלטתו של שטיינהרט לפרוש בגיל 55 הפכה אותו בדיעבד לעשיר הרבה פחות ממשקיעים בני דורו, כג'ורג' סורוס וקארל אייקן, שנותרו לפחות עוד עשור בתעשייה. לפי פורבס, הונו של שטיינהרט עומד כיום על 1.2 מיליארד דולר, בעוד שהונם האישי של סורוס ואייקן מוערך על ידי המגזין ב-24.9 מיליארד דולר ו-16.8 מיליארד דולר, בהתאמה.

הונו של שטיינהרט כולל כיום החזקה של 8.7% ממניות חברת קרנות הסל וויזדום טרי בשווי של כ-120 מיליון דולר, אבל גם 5% ממניות חברת ג'ני אנרג'י, שאחת מפעילויותיה המרכזיות היא חיפושי נפט ברמת הגולן, בשווי של כ-8 מיליון דולר. שטיינהרט הוא למעשה המשקיע השני בגודלו בחברה, לאחר המייסד הווארד ג'ונאס, שמחזיק ב-23% מהמניות וב-72% מזכויות ההצבעה בחברה.

את פעילות ג'יני מוביל השר לשעבר תא"ל (מיל') אפי איתם. שטיינהרט מגלה כי ההחזקה בג'ני היא למעשה ההשקעה הגדולה ביותר שלו כיום בישראל, ומצהיר כי "היא תהיה השקעה טובה מאוד יום אחד, אם אני אחיה מספיק זמן. אני באמת מרגיש טוב לגביה, גם אם היא תפסיד".

- אבל יש בעיה עם הקידוחים הללו. הרי אם תמצאו משהו הסורים יגידו שזה שלהם.

"או, כן. אתה צריך להיות משוגע לגמרי להשקיע בחיפושי נפט ברמת הגולן, אבל עשיתי את זה".

לקרן הגידור שלך הייתה כאן בעבר השקעה מאוד מוצלחת במניות בנק ספנות, ואחר כך הצטרפת גם למשפחת אריסון ברכישת השליטה בבנק הפועלים, עד ששרי אריסון רכשה את החלק שלך.

"הכרתי את שרי אריסון לראשונה במלון המלך דוד בירושלים. אני זוכר שפעם אחת כשנכנסתי למלון היא קפצה אלי מהכורסה, עם בחור גבוה מאד שהיה בעלה אז (עופר גלזר) ועשינו היכרות. אחר כך עשיתי מכירה מהסרטים. יום אחד הגיע טיפוס ישראלי אחר, נוחי דנקנר, שהציע לקנות את המניות שלנו. התכוונתי למכור לו, אבל אריסון נכנסה לתמונה ואמרה 'אני אקנה את המניות שלך', והציעה קצת יותר וכך זה הסתיים. שמחתי מאוד להיות מחוץ לבנק הפועלים. מכרתי ברווח טוב, וכעת אני מוכן לגלגל את הקוביות".

אבל לשטיינהרט יש כיום עוד השקעה בישראל - מוצלחת הרבה פחות - בחברת אי.די.בי פתוח, עליה הוא ממעט למסור פרטים. הוא עצמו השקיע בעבר באחת משכבות הפירמידה של בעלי הקונצרן, אדוארדו אלשטיין, הכוללת את החברות הציבוריות קרסוד ואירסה מארגנטינה, שדרכן נרכשה השליטה באי.די.בי. "השקעתי עם אדוארדו אלשטיין, ונחיה ונראה", הוא מקמץ במילים.

אירסה, שהוקמה עוד ב-1943, פועלת בעיקר בתחום הנדל"ן המניב בארגנטינה ולה החזקות במרכזי קניות, מבני משרדים ומלונות, לצד פעילות פיננסית. לפני כשנתיים נכנסה אירסה להשקעה בישראל באמצעות קרן דולפין שרכשה את הבעלות על אי.די.בי בהשקעה כוללת של כ-2.3 מיליארד שקל (כ-600 מיליון דולר), שרובה ירד לטמיון. לחברה האם, קרסוד, גם פעילות ענפה בתחומי החקלאות באמריקה הלטינית.

שטיינהרט ניצל את הביקור בישראל גם כדי להיפגש עם אלשטיין, שגם הוא היה כאן באותו הזמן. בראיון הוא מסכים לספר כי התחיל בהשקעה בחברה של אלשטיין בארגנטינה, "והצלחתי בצורה מתונה".

- באיזו חברה?

"יש לו נדל"ן ומרכזי קניות".

- הוא הסביר לך איך הוא מחזיק את אי.די.בי?

"הוא קוץ אמיתי בישבן עם כל המבנים המסובכים האלו, אבל הרווחתי לא רע בארגנטינה. ואז הוא הגיע לישראל".

- הוא הוציא מיליארדי שקלים על השקעה שכיום שווה אולי כמה מאות מיליונים. שאלנו אותו בעבר מה קרה כאן, אבל אף פעם לא קיבלנו תשובה טובה.

"אני מבין את מה שאתם אומרים כי הוא לא מדבר בצורה ברורה במיוחד. אתם צודקים".

- האם יש נקודה שבה המשקיעים שלו יאמרו לו די, הספיק לנו מהרפתקה?

"אני לא חושב כך מפני שהוא שולט בהצגה, והמשקיעים שלו פאסיביים למעשה".

מייקל שטיינהרט

תפקיד נוכחי: יו"ר חברת קרנות הסל וויזדום טרי

גיל: 75

הון מוערך: 1.2 מיליארד דולר

רזומה: נחשב לאחד ממייסדי תעשיית קרנות הגידור בארה"ב. הקרן שהקים ב-1967 ונשאה את שמו, השיגה עד סגירתה ב-1995 תשואה שנתית ממוצעת נטו של 24.5%

השקעות בישראל: השקיע בעבר בבנק ספנות ובבנק הפועלים. כיום מושקע בג'ני אנרג'י שמחפשת נפט ברמה"ג, ומושקע בעקיפין גם באי.די.בי

עוד משהו: מאז פרישתו ב-1995 הוא עוסק בפעילות פילנתרופית ענפה, במסגרתה תרם יותר מ-125 מיליון דולר למטרות יהודיות. הוא ייסד עם צ'רלס ברונפמן את פרויקט תגלית ישראל ומשמש כיו"ר בקרן Areivim ותומך ביוזמות חינוכיות, באוניברסיטאות ובמוזיאון ישראל

לפי פורבס

"חברות פיננסים גדולות יכלו לקבל חצי מהחברה ב-5 מיליון ד'. היום הן לא יכולות להאמין שוויתרו על כזאת הזדמנות"

בחברת וויזדום טרי (WisdomTree) האמריקאית לא שוכחים את ה-18 בנובמבר 2004. באותו היום זינקה מניית החברה (אז עוד בשמה הקודם "אינדקס דיבלופמנט פרטנרס") ממחיר של 4 סנט למחיר של 1.5 דולרים, לאחר שערב קודם פרסמה הנהלתה שתי הודעות מהותיות.

בהודעה הראשונה דיווחה החברה כי צירפה את הפרופ' ג'רמי סיגל מביה"ס למנהל עסקים וורטון כיועץ בכיר לאסטרטגיית השקעות; בהודעה השנייה דווח כי במקביל לכך, גייסה החברה 9 מיליון דולר (לפי מחיר של 16 סנט למניה) מקבוצת משקיעים בראשות המשקיע האגדי מייקל שטיינהרט ומקרן פרייבט אקוויטי שייסד ג'יימס רובינסון, מי שכיהן קודם לכן כיו"ר אמריקן אקספרס. באותה הודעה נכתב גם כי דירקטוריון החברה יורכב מעתה משטיינהרט (יו"ר), רובינסון, סיגל, וכן המנכ"ל והמייסד ג'ונתן סטיינברג.

כיום כבר עומד סטיינברג בראש חברה שמעסיקה כ-200 עובדים, ושמנייתה נסחרת במחיר של 10.3 דולרים, המשקף שווי חברה של 1.4 מיליארד דולר. בשבוע שעבר הוא הגיע לישראל עם שטיינהרט ובכירים נוספים בחברה, לצורך הצגתה למשקיעים מוסדיים מקומיים ולהשקת פעילות שיווקית כאן.

"לפני שמייקל השקיע בנו, היינו שווים רק 300 אלף דולר", הוא מספר. "אני החזקתי ב-50% מהחברה, אבל לא הייתה לי פרוטה על הנשמה, והייתי צריך לשאול את אשתי אם היא יכולה להלוות לי כסף כדי לצאת להשתכר. התשובה שלה הייתה 'כן, אבל תמצא לך עבודה'".

כשסטיינברג מדבר על אשתו הוא מתייחס למריה ברטירומו, אחת מהעיתונאים הפיננסיים המובילים והמפורסמים בארה"ב, שמועסקת כיום ברשת פוקס ביזנס. "היום היא כבר מכבדת אותי הרבה יותר", הוא אומר, כשברשותו עדיין כ-5% ממניות החברה בשווי של כ-70 מיליון דולר.

"הקמתי את וויזדום טרי ב-1998 כחברת מדיה פיננסית. רציתי להיות מק'גרו היל (החברה האם של S&P, ע' כ') הבאה, ויצרנו מדדים", מספר סטיינברג. "אבל בסופו של דבר מכרנו את פעילות המדיה, החזקנו את המדדים, ומצאנו את מייקל שטיינהרט שתמך בתוכנית העסקית של יצירת חברת ניהול נכסים. הוא פשוט ראה את מה שאף אחר לא ראה.

"באותו הזמן, כולם אמרו לנו שהם לא מאמינים בתחום ה-ETF (קרנות סל סחירות ופאסיביות שעוקבות אחרי מדדים מסוגים שונים, ע' כ'). שטיינהרט ואני הקדשנו שנתיים לפגישות עם כל אחד בארה"ב. הרבה חברות שירותים פיננסיים גדולות ויתרו על הרעיון, גם כשיכלו לקבל 50% מהחברה תמורת 5 מיליון דולר. היום הן כמובן לא יכולות להאמין שוויתרו על כזאת הזדמנות".

סטיינברג מספר כי השתמש במומנטום שנוצר מהשקעת שטיינהרט, כדי למשוך לחברה את הצוות הבכיר ביותר בתעשיית קרנות הסל בארה"ב. כמעט שנתיים שקדו בחברה על פיתוח ושכלול מדדים חכמים יותר ממדדי השוק הרגילים, וביוני 2006 השיקה החברה ביום אחד 20 קרנות סל סחירות שונות המבוססות עליהן. וויזדום-טרי מעידה על עצמה כי בעוד מרבית חברות קרנות הסל מעניקות מעקב אחר מדדי השוק הרגילים, הרי שהקרנות שלה עוקבות אחר מדדים חכמים יותר, שלוקחים בחשבון לא רק את שווי השוק של החברה, אלא גם פקטורים חשובים לא פחות כמו הרווחים שהיא מציגה והדיבידנדים שהיא מחלקת.

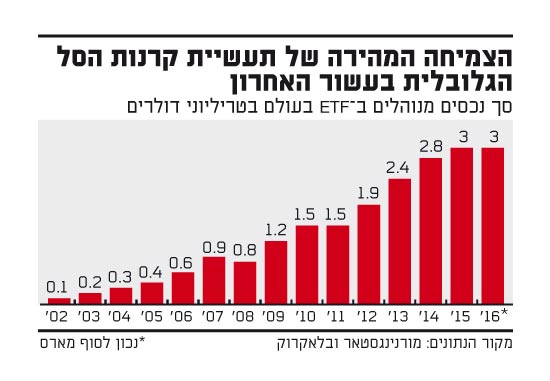

כיום מנהלת וויזדום-טרי קרנות סל בהיקף של 45 מיליארד דולר, המקנה לה את המקום החמישי בדירוג החברות הגדולות בתחום זה בארה"ב, או את המקום השמיני אם מתייחסים לעולם כולו. לפי וויזדום טרי מנוהלים כיום כ-3 טריליון דולר בקרנות סל בעולם, מתוכן כ-2.2 טריליון דולר בקרנות אמריקאיות.

"כשהשקנו את החברה לפני עשר שנים, קרנות הסל ניהלו בארה"ב רק 400 מיליארד דולר, אבל מאז הן קלטו כספי משקיעים בהיקף של 1.7 טריליון דולר, שהיו 60% מהצבירה של מגזר ניהול הכספים. ככה שלמרות שקרנות הסל מהוות רק 14% מבסיס הנכסים של כלל קרנות הנאמנות בארה"ב, לקחנו 60% מהצבירה.

"מה שעוד מעניין הוא, שמאז ה-1 בינואר 2007, קרנות הסל המנייתיות צברו 1.2 טריליון דולר, ואילו קרנות הנאמנות המנייתיות איבדו 300 מיליארד דולר. אני עושה פעילות של קשרי משקיעים לחברה, ובעלי המניות הגדולים שלי הם בעצמם חברות ניהול קרנות נאמנות, אבל אני אומר להם את זה. אלו שיחות מאוד לא שגרתיות, כי ההצלחה שלנו נובעת מהכישלון שלהן".

הצמיחה המהירה של תעשיית קרנות הסל הגלובלית בעשור האחרון