סצנת השיא של הסרט "מכונת הכסף" על האירועים שהובילו למשבר הסאב-פריים בארה"ב היא שיחת טלפון בין מארק באום, מנהל קרן גידור שהימר נגד שוק הדיור בארה"ב וסגנו, ויני דניאל, המתחנן בפניו למכור את השורטים ולממש רווח של מיליארד דולר שנמצא בינתיים רק על הנייר. באום מסרב. בגלל הפרינציפ ובגלל שנאתו העזה לבנקאים של וול סטריט. "הם ידעו שמשלמי המסים יחלצו אותם", אומר באום, "הם לא נהגו בטיפשות. פשוט לא הזיז להם".

"כי הם חבורה של נוכלים מזוינים" משיב לו דניאל, "אבל חלק מהם ילכו לכלא, נכון? יהיו מוכרחים לפצל את הבנקים. החגיגה נגמרה". אני לא יודע ויני, עונה לו באום, "יש לי הרגשה שבעוד כמה שנים אנשים יעשו מה שהם תמיד עושים כשהכלכלה מתמוטטת - יאשימו את המהגרים ואת העניים".

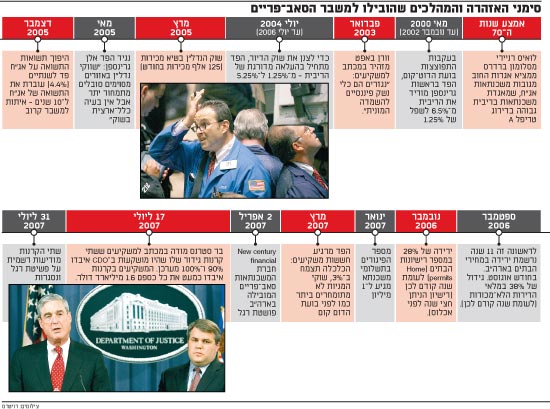

ב-9 לאוגוסט הודיע הבנק הצרפתי BNP על חסימת הגישה למשקיעים בנכסים בהיקף 1.6 מיליארד אירו שנוהלו בקרנות שלו, בגלל הפסדים במגזר הסאב-פריים האמריקאי. הבנק המרכזי האירופי הזרים באותו יום כמעט 100 מיליארד אירו של נזילות למערכת הבנקאית, במה שכונה לאחר מכן "היום שבו השתנה העולם". עשרה ימים קודם לכן ב-31 ביולי 2007 הודיע בנק ההשקעות בר סטרנס על סגירת שתי קרנות גידור שלו שמחקו את מלוא שוויין בהשקעה כושלת ב-CDO (נגזרים על אג"ח מגובות משכנתאות).

מקובל לראות בהודעות האלה את תחילתו של משבר הסאב-פריים, שהוביל בתוך שנה למשבר האשראי החמור ביותר בהיסטוריה האנושית. במארס 2007 חולץ בר סטרנס על ידי הבנק הפדרלי של ארה"ב. חצי שנה אח"כ, לאחר ששר האוצר האמריקאי הנרי פולסון הבטיח "לא עוד חילוצים פדראליים", נאלץ בנק ההשקעות ליהמן ברדרס להגיש בקשה לפשיטת רגל בגין חובות של מעל 600 מיליארד דולר.

הפאניקה העולמית שפרצה שיתקה את המערכת הפיננסית העולמית. קרנות כספיות, מקורות הנזילות הבטוחים ביותר מחוץ לבנקים המרכזיים - נסגרו. בהובלת בן ברננקי, נגיד הבנק המרכזי האמריקאי, הפך הפד, בתיאום עם הבנקים המרכזיים האחרים בעולם ל"מלווה של המוצא האחרון". הבנקים המרכזיים החליפו למעשה את מערכת הבנקאות העסקית המשותקת ובכך הצילו את הכלכלה הריאלית ממחנק ומוות.

ה- Great Recession, כפי שהוא מכונה היום, היה אמנם חמור פחות מה-Great Depression של שנות ה-20 ו-30 במאה הקודמת - אך גם כך היו תוצאותיו קשות ודרמטיות: בארה"ב לבדה נמחקו 5 טריליון דולר מהחסכונות לפנסיה, ניירות ערך ונכסי נדל"ן של משלמי המיסים. 8 מיליון אזרחים איבדו את משרותיהם ו-6 מיליון איבדו את בתיהם. ומה באשר לאחראים?

מי האשמים? מה היו סימני האזהרה?

שנה אחרי קריסתו של ליהמן, ב-2 לנובמבר 2009 התייצבו שמונת הבנקאים הבכירים ביותר בוול סטריט לשימוע בפני הקונגרס האמריקאי. חברי הקונגרס דרשו תשובות: כיצד התרחש המשבר, כמה בונוסים ושכר קיבלו הבנקאים ומדוע משלמי המסים אינם יכולים לקבל אשראי לצרכיהם אחרי שחילצו מכספם את הבנקים בסכום כולל של 160 מיליארד דולר.

ראשי הבנקים חמקו מעימות. הם השפילו ראש והרעיפו שבחים על המחוקקים. "אנחנו מבינים שמשלמי המסים כועסים", אמר מנכ"ל בנק אוף אמריקה קנת' לואיס, והבטיח לחולל "שינויים גדולים".

"עלינו לעשות הכול כדי להחזיר את אמון הציבור בנו ולתקן את המערכת הפיננסית", אמר מנכ"ל גולדמן זקס, לויד בלנקפיין. מנכ"ל סיטי בנק, ויקראם פנדיט, התגאה בכך שדרש שכר סמלי של דולר אחד תמורת עבודתו.

מה גרם למשבר, מי היו האשמים, מה היו סימני האזהרה. אינספור פרסומים עסקו בעשור האחרון במתן תשובות לשאלות האלה. החל מהמדיניות המוניטרית השאננה של נגיד הפד אלן גרינספן ושאר הרגולטורים שהאמינו שהשוק מסוגל לפתור בעצמו כל בעיה ולטשו עיניים למשרות נחשקות בגופים שעליהם היו אמורים לפקח; דרך בועת הנדל"ן הענקית שהתפתחה בעקבות הורדת הריבית של גרינספאן ושבשיאה חולקו משכנתאות ב-100 אחוז משווי הנכס לכל דורש; ומעל לכל תאוות הבצע שאינה יודעת שובע של הבנקאים והפיננסיירים שהשקיעו עשרות מיליארדים מכספי המשקיעים בנגזרים, אותם כלי נשק פיננסיים להשמדה המונית, כפי שכינה אותם וורן באפט.

וכך, כשכולם אשמים - אף אחד לא אשם. אף אחד חוץ מקארים סרגלדין, מנהל בבנק קרדיט סוויס ש"זכה" ב-30 באפריל 2014 בתואר הסמלי: "המנהל ביחיד בוול סטריט שהורשע בפלילים בגלל המשבר הפיננסי".

סרגלדין נדון ל-30 חודשי מאסר לאחר שהורשע במרמה כשניפח במתכוון את מחירי הנכסים מגובי משכנתאות הסאב-פריים בספרי הבנק שבו עבד. ואם תרצו, תסמונת הש"ג גרסת המערכת הפיננסית הגלובאלית, 2014.

עשור לסאב-פריים: 90 שניות על האירוע שטלטל את העולם

אשמים, אוקי. אבל בונוס לא מגיע?

"אם יש לך בעיה - תזרוק עליה כסף" אומר הפתגם באנגלית שהפך במידה רבה למוטו בארה"ב.

הכלכלה העולמית התגברה על המשבר הפיננסי בזכות כמויות בלתי נתפסות של כסף שסיפקו הבנקים המרכזיים בעולם. דרך שפיכת הכסף נבחרה גם כפתרון המצוי להיבטים הציבוריים והמוסריים של המשבר הזה - תוך התעלמות מהדרישה הציבורית לעשיית צדק עם האחראים. בעשור האחרון שילמו בנקים ומוסדות פיננסיים אחרים 150 מיליארד דולר בקנסות לרשויות הפדרליות בארה"ב בגלל חלקם במשבר האשראי. את הקנס הגבוה ביותר, 56 מיליארד דולר שילם בנק אוף אמריקה, ואחריו ג'יי.פי.מורגן צ'ייס ששילם 27 מיליארד דולר.

והיו עוד: 89.1 מיליארד דולר שולמו במסגרת הסדרי טיעון תמורת הסרת אישומים על הונאת המשקיעים באג"ח מגובות משכנתאות. הסכום הכולל ששילמו המוסדות הפיננסיים על מעלליהם עמד נכון לסוף 2016 על 321 מיליארד דולר, על פי בדיקה שערכה חברת בוסטון קונסלטינגס.

מצד שני, חלוקת הבונוסים והשכר לא נעצרה אפילו לרגע אחד. אפילו ב-2009 בשעה שמנהלי הבנקים היכו על חזיהם בשימוע בקונגרס, חילק מריל לינץ' בחשאי לבכיריו בונוסים בהיקף של 3.6 מיליארד דולר. "הציבור נותר לא מרוצה בגלל שרק בנקאים מעטים הלכו לכלא", נכתב בפייננשל טיימס במאמר המסכם עשור למשבר האשראי. לאי שביעות הרצון הזו יש פנים - פניו של נשיא ארה"ב דונלד טראמפ.

כך זה נעצר: תוכנית חילוץ בהיקף 700 מיליארד דולר

משבר הסאב-פריים שהחל ב-9 לאוגוסט הפך בתוך שנה למשבר פיננסי ולמשבר אשראי עולמי. לאורך הדרך טעו קברניטי הכלכלה האמריקאית כשהמעיטו בחומרת המשבר והיקפו. פעם אחר פעם כשחשבו שהצליחו להכיל את המשבר ובכך סיכנו את הכלכלה העולמית. בנובמבר 2007 חשב שר האוצר הנרי פולסון שקרן נזילות מיוחדת בהיקף 75 מיליארד דולר תספיק, אך המציאות טפחה על פניו. ברבעון הראשון של 2008 הכלכלה האמריקאית התכווצה ב-0.8%. במארס 2008 נאלץ הפד לחלץ את בר סטרנס, חברי הבנק המרכזי הוזעקו לישיבת חירום מהלך סוף השבוע לאחר שהתברר כי במאזני הבנק קבורים נכסים רעילים בסכום של 10 טריליון דולר.

בעקבות אותו חילוץ ולאחר שהפד חתך את הריבית ל-2%, שוב טעה פולסון לחשוב שעיקר המשבר מאחוריו והכריז כי הממשלה לא תהיה מעורבת יותר בחילוץ מוסדות פיננסיים. ההכרזה של פולסון עוררה תגובת שרשרת: ב-15 בספטמבר נאלץ בנק ההשקעות ליהמן ברדרס לפתוח בהליך של פשיטת רגל בבית משפט, בנק ההשקעות מריל לינץ' נמכר למורגן סטנלי וענקית הביטוח הגלובלית AIG פנתה לממשל הפדראלי בבקשת חילוץ מיידית. הפד רכש את AIG ב-85 מיליארד דולר כדי למנוע קטסטרופה פיננסית לאחר שהתברר שבחברה מובטחות מחצית המשכנתאות בארה"ב בסכום כולל של 5 טריליון דולר. קריסת ליהמן ברדרס עוררה פאניקה בשווקי ההון הגלובליים שהביאה לסגירתן של קרנות כספיות - מקור המימון הנחשב לבטוח ולנזיל ביותר במערכת העסקית.

במקביל פנו ברננקי ופולסון לקונגרס וביקשו את עזרתו באישור תכנית חילוץ בהיקף 700 מיליארד דולר מהתקציב הפדראלי. בית הנבחרים דחה את הבקשה, למרות אזהרתו של פולסון ש"אלוהים יעזור לנו אם התוכנית לא תאושר". אבל תגובת הבורסות בעולם שקרסו ביום אחד ב-10-15% הפחידה את חברי בית הנבחרים יותר משר האוצר - והם אישרו את התכנית.

מאוחר יותר, לאחר כניסתו של ברק אובמה לבית הלבן, הפעיל הממשל תכנית תימרוץ (Stimulus) בהיקף של 787 מיליארד דולר - ורק בסוף 2009 התאושש המשק האמריקאי מהמיתון הגדול.

לשוק התעסוקה בארה"ב לקח זמן להתאושש מהמיתון: שיעור האבטלה הגיע לשיא של 10% רק בסוף 2009. מספר המובטלים הגיע ל-15 מיליון לעומת 7 מיליון לפני פרוץ המשבר. מחירי הדירות נפלו משיא לתחתית ב-30% ומחירי המניות במדד S&P 500 ב-57%. שווי הבתים בארה"ב נחתך ב-15 טריליון דולר, או 22%.המיתון היה עולמי והשפיע כמעט על כל המדינות המתועשות בעולם. כשארה"ב התעטשה העולם חלה בשפעת.

משבר

משבר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.