תורידו לרגע מסדר היום של השבועות האחרונים את טבע וגרורותיה, ותגלו שכותרות שוק ההון המקומי, שסחפו מסה של תשומת לב, התמקדו לאחרונה במסחר בין המטבעות הראשיים למול השקל.

אחרי היחלשות מתחילת השנה, שהגיעה בשיאה ל-9.5%, תיקן שער הדולר מתחילת חודש יולי בכ-3% (נכון ל-10 באוגוסט). מעבר לחשיפות מטבע ריאליות ועסקיות, שעשויות להשאיר מאיתנו אבק, ודורשות התייחסות נפרדת, אנסה היום להתייחס לשאלה האם יש כלל הצדקה או סיבות נסתרות לחשיפה מטבעית בתיקי ההשקעות השקליים? התשובה בגדול מחולקת לכמה תאבי סיכון הייתם, או לחלופין, כמה חסרי אחריות אפשרתם למי שמנהלים לכם את הנכסים להיות.

חשיפה מתוך אסטרטגיה

במהלך חודש יולי קראתי מאמר אשר גרס כי ייסוף השקל מתחילת השנה שחק את התשואה בתיקי ההשקעות המנוהלים בכ-1.2% (לסוף חודש יוני) - בתיקי ה-20/80 הפופולריים. ראשית ארגיע, כי הנתון אינו תואם את המציאות, מכיוון שאם לא העברתם הוראה ברורה למנהל התיק לחשיפה מינימלית לשער הדולר של 10%-12%, החשיפה לצרות המט"ח בכל תיקי ההשקעות השקליים שפגשתי (ואני פוגש כמה עשרות בכל שבוע) נמוכה יותר משמעותית.

נוסף על כך, היחלשות הדולר תרמה בצד השני לתשואה דרך האפיק השקלי הארוך, ומכאן - מי שלשמחתו לא השתתף בחגיגה השקלית על הדולר מתחילת השנה, בוודאי ממשיך לישון גם אחרי האפטר-פארטי מחודש יולי.

מרב החשיפה לשוקי חו"ל מגיעה בתיקי ההשקעות מתוך אפיק המניות, ודרך מוצרי המדד השונים. באיגרות החוב המרווחים באג"ח הנקובות בדולר אטרקטיביים עוד פחות מהמרווחים בשוק המקומי, ושם גם היצע תעודות הסל מנוטרלות החשיפה המטבעית נמוך מאוד.

לכן, אם נמצאתם בחשיפות דולריות גבוהות משמעותית, בהחלט יכול להיות שמישהו פישל בקבלת ההחלטות שלו הנוגעות לתיקי ההשקעות שלכם. חשיפה נכונה לדולר בתיקי ההשקעות צריכה להיות למשל בהתאם לסך החשיפה המנייתית בתיק, ובטח לא כאפיק השקעה stand alone.

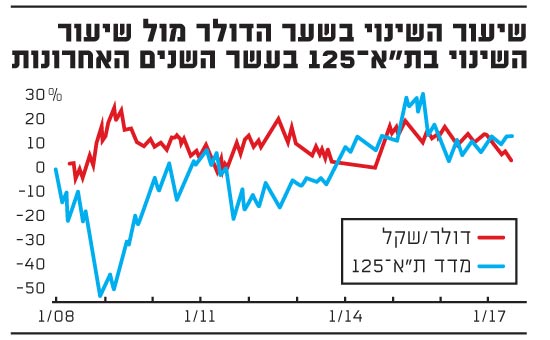

הגרף המצורף מציב בתמונה אחת את מדד המניות הראשי בישראל, ואת השינוי בשער הדולר אל מול השקל בעשר השנים האחרונות. לכאורה לא אמור להיות קשר בין שני העקומים, אולם קל לראות כי בחלק נכבד מאוד מהתקופה הם מהווים תמונת ראי. הסיבה היא שהדולר נתפס כ "חוף מבטחים", כנכס חסר סיכון, ובתקופות הקיצון - כשהכסף בורח משוקי המניות - הוא מוצא מקלט בנכסים הדולריים, ולהיפך. כאשר התיאבון לסיכון גדל - יותר השקעות יוצאות מהבונקר הדולרי אל עבר שוקי המניות.

מכאן, דולרים בתיקי השקעות צריכים להוות חלק ממדיניות פיזור סיכונים, והחשיפה אליהם צריכה להיות מוגבלת, ובטח לא כאפיק השקעה (דרך דרישת מינימום במדיניות), המנסה לייצר ספקולציה על כיוון שערי המטבעות.

ההתייחסות אל הדולר כאפיק השקעה עשויה לפגוע גם בקבלת החלטות באפיקים השקליים, ואז באמת מתחילים ללכת בלי לראות לאן. הרי הימור על שער דולר גבוה (שקל חלש) גורר בהמשך הערכות על עלייה באינפלציה (התייקרות המוצרים המיובאים), ומכאן מביא להשקעה באפיק הצמוד על חשבון השקלי, ושניהם יחד גוררים הערכות למדיניות מוניטרית מרחיבה, שמגדילה סיכון ככל שמח"מ התיק מתארך. מי שבלע את הלקרדה, מצא את עצמו בשנה האחרונה עם דולר גבוה בפורטפוליו, פלוס מח"מ ממוצע לתיק של שלוש שנים במקרה הטוב, ושנתיים במקרה הרע. לא מוצלח במיוחד.

כוחות מנוגדים בשוק המט"ח

מי שעוד חיזקה את ההפרדה בין חשיפה מטבעית לבין השקעה בניירות ערך הייתה נשיאת בית המשפט העליון, מרים נאור, שבפסיקתה בתחילת החודש הנוכחי, הכריעה כי מי שהשקיע בניירות ערך שונים הנסחרים במט"ח, אינו יכול לקזז את ההפסד שנוצר לו מירידת ערך המט"ח כנגד רווח ההון שנוצר לו מעליית ערכם של ניירות הערך.

במילים אחרות, אם קראתם באיזו סקירה - או קיבלתם הבטחה ששער הדולר בסוף הרבעון הראשון של השנה יעמוד על 4 שקלים לדולר - לא רק שהוא עמד בסופו על 3.62 שקלים (ירידה של 5.8%), גם לא ניתן לקזז את ההפסד הזה עם עליית ניירות הערך השקליים בתיק.

שוק ההון שלנו מפוצץ בפרשנים שיודעים להסביר מה קרה לשערי המטבעות בהסתכלות לאחור. נראה לי שגם אני. בינתיים לא פגשתי מומחה אחד שבאמת יודע מה יקרה קדימה. בטח לא אני. אבל אני בהחלט מכיר לא מעט שבתחום הזה מזכירים את רוני רוזנטל האגדי, שלא החמיץ הזדמנות להחמיץ הזדמנות.

הכיוון במסחר הבין-מטבעי הוא לא פחות מפיוז'ן של יותר מדי פרמטרים, מנוגדים יותר או פחות, שלכל אחד מהם משקל סגולי משלו. הניסיון לנסות להבין את המשקל של כל משתנה, להציב את המשתנים על מאזניים כדי לראות לאן נוטים הכוחות המנוגדים, זו משימה הרפתקנית לטעמי. כניסה לפוזיציה בתיק השקעות על סמך זאת, היא כבר ספקולציה שעשויה להיות מסוכנת כשהנכסים בתיק ני"ע אמורים להיצרך בסופו של דבר בשקלים.

כשהספקולציה מצליחה הכול יפה, כשהיא כושלת כולם הופכים פרופסורים לבאסה. רק כדי להבין את הכוחות המנוגדים הפועלים - ויכולים להשפיע על עוצמתו של השקל לכל כיוון - די אם נביט בעודף בחשבון השוטף של הכלכלה שלנו (3.9% מהתוצר ב-2016); בבנק ישראל, שאינו יכול לרסן את כל העודף, שבסופו של דבר מומר לשקלים; במוסדיים, שיותר ויותר מגדרים את ההשקעות וקונים פחות מט"ח; באפשרות של כניסת ישראל למדד האג"ח הגלובלי של סיטי בנק, אשר עשויה ליצור ביקושים לאג"ח מקומיות. די בכל זאת כדי להחליט שדינו של השקל להמשיך ולהתחזק מול הדולר.

בצד השני נוכל לראות את משרד האוצר, שנעמד גם הוא לפתע מימין לבנק ישראל (המרת 1.5 מיליארד שקל הלוואות שקליות להלוואות דולריות, ומיסוי עסקת מובילאיי בדולרים), וכמובן, ומעל הכול, פערי הריביות בין המטבעות לכל אורך עקום התשואות, שהופכים את ההשקעה בעקום השקלי לפחות אטרקטיבית. כל אלה עשויים להביא אותנו למסקנה ההפוכה - שתורו של הדולר להתחזק הגיע.

לוותר בנימוס על גידור אקטיבי

ויש כמובן עוד. אך מראש, השאלה המהותית היא האם מי שמבקש להשקיע בשקלים, ומתכוון לצרוך את כספי השקעתו בשקלים, צריך להכניס את כל המשתנים האלה לבלנדר, כשגם ככה "חוסר ודאות" זה לא מצרך נדיר בתיקי ההשקעות. גם לתת למומחים למיניהם לבצע גידור אקטיבי באמצעות אופציות, חוזים או מיני נגזרים, היא אפשרות שאפשר לוותר עליה בנימוס. ככל שהשוק המקומי השתכלל יש לתיקי ההשקעות מספיק מכשירי סל כדי לגדר את החשיפה המט"חית שלהם מעבר לחשיפה האסטרטגית הקיימת בפורטפוליו.

■ הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ, אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

שיעור השינוי בשער הדולר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.