מאוסף הכלים שיש בידנו, על-מנת להעריך את בריאותו של שוק מניות, אנו יכולים למנות רבים וטובים כמו המגמה בתנועת המחיר, מדדי הסנטימנט המובעים ביוניברס הנגזרים (למשל ה-VIX), סקרי משקיעים על תחושתם כלפי השוק (The American Association of Individual Investors: AAII) ועוד כהנה.

ביניהם ישנו תחום רחב ביותר של כלים המודדים את "רוחב ההשתתפות בשוק". זהו תחום שבו אנו יכולים ללמוד על היקף האופטימיות, או הפסימיות, בשוק על-פי כמות המניות הנמדדות כחיוביות או שליליות. וכאן נכנס העניין העדין של המונחים האלה: איך נקטלג מניה כחיובית או שלילית? האם על-פי הגדרת המגמה (שיאים ושפלים עוקבים בכיוון אחד), על בסיס אפיון התלוי בכלי טכני זה או אחר, כמו מתודולוגית ה-Point & Figure וכו'.

יש כמובן העושים את זה, וגם את זה, ונותנים לכל סוג בדיקה מעין ציון לשקלול בנוסחה כללית. מבחינתי אני מעדיף להתחיל עם הקל ביותר, והוא המצאות מניות מעל, או מתחת לממוצע נע מסוים. מיד נזכיר שקיימת מוסכמה עבור טווח השיוך עבור 3 ממוצעים כאלה: הטווח הקצר ייקבע על-ידי מיקום המניה ביחס לממוצע הנע 20 יום, הטווח הבינוני ביחס ל-50 יום, והטווח הארוך יותר, זה שמוסדות פיננסיים העוסקים גם בצד הפונדמנטלי משתמשים בו, דהיינו הממוצע הנע 200 יום.

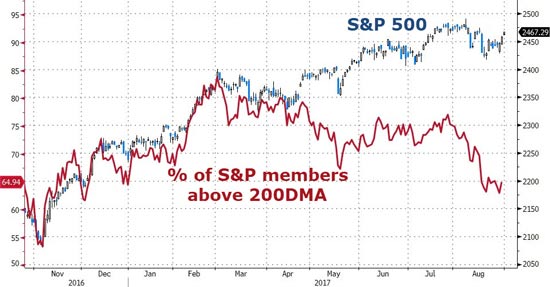

לפניכם גרף מעניין בנושא (מבית zerohedge):

משה שלום ממוצע 05-09

עקרונית, אנו אמורים לראות עקיבה די צמודה של הנעשה במחיר (כאן בנרות כחולים), וכמות המניות הנמצאות מעל הממוצע 200 (כאן בעקומה האדומה). כך היה מתחילת הגרף (נובמבר 2016 ועד סוף אפריל). והנה, זה כבר 4 חודשים שהמצב אינו כך. מה זה אומר ועל מה זה מתריע?

תחילה, ברור שלפנינו משהו המצביע על היצרות חמורה יותר ויותר של כמות המניות הדוחפות את השוק כלפי מעלה. כל אלה שכבר אינן עושות זאת ירדו כנראה מתחת לממוצע המציין שהן חיוביות לטווח הארוך.

שנית, תופעה זו נכנסת לקטגוריה של האזהרות הנקראות "סטייה". זוהי סטייה שלילית בין משהו שאינו משתקף במחיר, אך קורה מאחורי הקלעים. לרוב אנו נשתמש בסטיות המגיעות מאינדיקאטורים כמו המומנטום אבל לפנינו סטייה של "רוחב ההשתתפות". כזו המצביעה על אופטימיות קטנה מבלי, כאמור, שהמחיר עצמו של המדד מראה לנו זאת.

רוצים עוד דוגמה של סטייה מהותית של רקע? הנה עוד גרף מאותו מקור:

משה שלום ריביות 05-09

לפנינו עקומה ירוקה המראה לנו את מדד המניות, ועקומה שנייה, המראה לנו את הריבית על האג"ח הממשלתי האמריקאי ל-10 שנים. גם כאן, כאשר שוק המניות עולה, דהיינו מייצג כלכלה צומחת ומתפתחת, עלינו לראות עלייה מלווה בתשואות, כי זו התגובה לציפייה לאינפלציה של ביקושים ומחירים.

ומה אנו רואים? בעלייה האחרונה של המדד לא היה ליווי כזה של התשואות, וזו סטייה שלילית מהותית. מוטה קצת לכיוון הטווח הקצר, כי הגרף משקף את שאירע באוגוסט בלבד אבל עדיין דוגמה מופלאה שהיה חבל לא להציג.

אין בסטיות מספיק על-מנת לגרום לנו לפעול! הן יכולות להמשיך זמן רב, ואף להתבטל מבלי שמדד המניות יבצע תיקון יורד כלשהו. אבל, הן בהחלט יכולות להיות משמעותיות על-מנת להדק את מדיניות ניהול הסיכונים, ולעזור לנו בלקחת עמדה ביחס להתלהבות הכללית כלפי הגלים המגמתיים השונים בשוק מניות.

■ משה שלום - מנתח שווקים פיננסים.

*** אני מנתח שווקים פיננסיים, ולא יועץ השקעות מורשה. יובהר ויודגש כי כל האמור בכתבה, בניתוח שווקים זה, או בדוא"ל המוגש כאן, אינו מהווה ייעוץ השקעות, המלצה לפעולה מכל סוג שהוא, ואין בו שום אלמנט הלוקח בחשבון את הנתונים של הקורא, או המשתמש בחומר, ואינו מתחשב בצרכים הייחודיים לו. במידע, בניתוחים, בכל האמור כאן, או בחלקיו, אין, בכל אופן שהוא, חוות דעת, או העדפה, אשר אמורה להביא להשקעה כל שהיא במכשירים, כלים, ניירות ערך, או כל נכס פיננסי או אחר. יובהר ויודגש עוד, כי על הקורא, או המשתמש, לבדוק את המידע המתפרסם כאן, לאמת אותו, ולבחון את מידת התאמתו לצרכיו, להעדפות ההשקעה שלו. כמו כן, אין בחומר הכתוב, או המוצג, כדי להבטיח רווח, או תשואה, מכל סוג שהוא. יובהר, ויודגש עוד, כי במידע הנמסר כאן, עלולות ליפול טעויות, וכי אפשר שיחולו בו שינויים המתחוללים ללא אתראה מוקדמת. אפשר שגם יימצאו סטיות, בשיעור כזה או אחר, בין המתואר, או המצוין, בחומר הכתוב, לבין מצב הנכסים בפועל. יודגש ויובהר עוד, כי קבלת ההחלטה בדבר השקעה מכל סוג שהיא, במידה ונעשתה לאחר קריאת הכתוב בניתוחים המוצגים כאן, או על סמך נתוני שוק המוצגים בכתוב, היא על אחריותו של הקורא, או המשתמש, בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.