אוגוסט, חודש דליל בדרך-כלל מבחינת היקף הפעילות בשוק הון, התאפיין השנה בהיקף פעילות נמוך גם בשוק החוב הקונצרני בשל חופשת הקיץ. מהסיכום שערכו בחברת מידרוג עולה כי היקף ההנפקות החודש נאמד בכ-1.5 מיליארד שקל, לעומת ממוצע חודשי של כ-5.8 מיליארד שקל מתחילת השנה. גם בהשוואה לחודש אוגוסט אשתקד נרשמה חולשה, עם ירידה של 57% בהיקף ההנפקות.

עם זאת, מתחילת השנה השוק שמר על רמת גיוסים גבוהה יחסית לשנים קודמות על רקע הריביות הנמוכות, שתומכות בגאות הנמשכת בשוק האג"ח הקונצרני. היקף הנפקות האג"ח וניירות הערך המסחריים הסתכמו בכ-46.2 מיליארד שקל, עלייה של 7% לעומת ינואר-אוגוסט אשתקד.

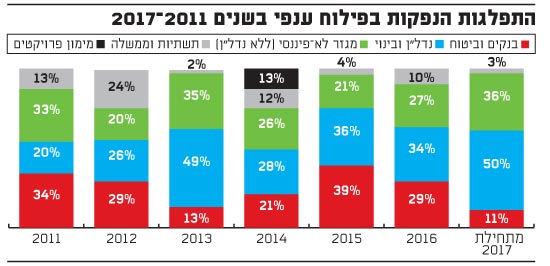

עיקר הגידול הוא בהיקף הגיוסים של חברות הנדל"ן, הממחזרות חובות עבר בריבית נמוכה יותר תוך הורדת עלויות המימון. גיוסי החברות בסקטור היוו כמחצית מהיקף הגיוס הכולל והסתכמו ב-22.6 מיליארד שקל. מלבד הנדל"ן, ניכר גידול בגיוסים בסקטור הלא פיננסי, לצד ירידה בגיוסים במגזר הפיננסי, בדגש על הבנקים.

בחודש החולף הנפיקו בשוק החוב המקומי 10 חברות (מתוכן 6 בתחום הנדל"ן), כשמתחילת השנה, הנפיקו בשוק החוב המקומי 122 חברות (מתוכן, 74 חברות נדל"ן ובינוי, כ-60%) שביצעו 195 הנפקות (לרבות הנפקות פרטיות למשקיעים מסווגים והצעות חליפין).

הנפקות

המשך בולטות לנדל"ן

ערן היימר, מנכ"ל מידרוג, ציין כי "למרות החולשה העונתית בהיקף ההנפקות בחודש אוגוסט, 2017 מסתמנת כשנת שיא בהיקף גיוסי האג"ח בתחום העסקי ובתחום הנדל"ן והבינוי בעשור האחרון. השנה בולטת בגיוון המנפיקים מבחינת גודלם ורמת הדירוגים וכן בעלייה בהיקפי ההנפקות של חברות ההחזקה, לאחר מספר שנים של ירידה.

"היקף הגיוסים הנמוך במגזר הפיננסי מוסבר בין השאר בהתקררות מסוימת בענף המשכנתאות, חיזוק ההון בבנקים והמעבר להנפקה של מכשירים מורכבים. אנו מעריכים כי רמת התשואות הנמוכה תוסיף להוות רוח גבית להיקף ההנפקות בחודשים הקרובים".

ההנפקות הבולטות בתחום הנדל"ן מתחילת השנה כללו את מליסרון (כ-2.5 מיליארד שקל), קבוצת עזריאלי (כ-1.6 מיליארד שקל), חברת הנדל"ן האמריקאית אול-יר (כ-1.6 מיליארד שקל), איירפורט סיטי (כ-1.1 מיליארד שקל) וחברת הנדל"ן האמריקאית ורטון פרופרטיז (כ-900 מיליון שקל). מתחילת השנה גייסו 15 חברות נדל"ן אמריקאיות כ-6.3 מיליארד שקל.

במהלך אוגוסט הונפקו בענף הנדל"ן אג"חים בהיקף של כ-1.1 מיליארד שקל, כאשר ההנפקות הבולטות החודש בסקטור היו קטנות יחסית, וכללו את זו של סאמיט, עם היקף גיוס של 312 מיליון שקל, וזו של קרן הריט מגוריט עם גיוס של כ-250 מיליון שקל.

גם החברות בסקטור העסקי ניצלו השנה את הגאות בשוק האג"ח הקונצרני והיקף הגיוסים שלהן גדל ב-36% לעומת התקופה המקבילה ב-2016 והגיע לכ-16 מיליארד שקל. תחום האנרגיה בולט מתחילת השנה עם הנפקות בהיקף של כ-4.8 מיליארד שקל, וחברות השקעה והחזקה, עם היקף גיוסים של כ-4.6 מיליארד שקל.

חברות ההחזקה הבולטות בגיוסים השנה היו אי.די.בי פתוח (כ-1.1 מיליארד שקל), קבוצת דלק (מיליארד שקל) והחברה לישראל (כ-800 מיליון שקל). בתחום האנרגיה בלטו ההנפקות של תמר פטרוליום (כ-2.3 מיליארד שקל) וישראמקו (כ-1.6 מיליארד שקל).

הנפקות

48% מההנפקות הן בדירוג A

המגזר הפיננסי נעדר מהנפקות בחודש אוגוסט ומתחילת השנה גייס כ-6.1 מיליארד שקל, ירידה של 58% לעומת התקופה המקבילה.

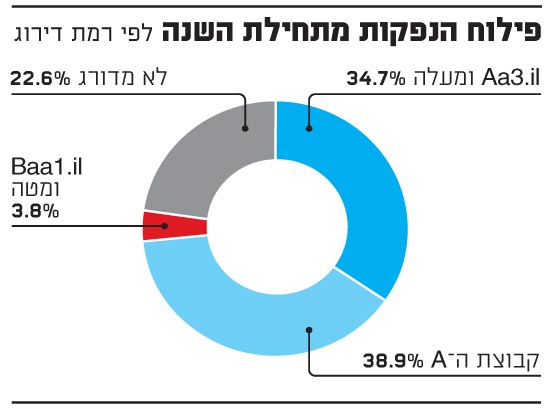

בהסתכלות על איכות ההנפקות, מציינים במידרוג כי 48% ממספר הסדרות שהונפקו מתחילת השנה היו בדירוג בקבוצת A וכ-19% נוספים בקבוצת Aa. כ-17% ממספר ההנפקות נעשו ללא דירוג כלל, אולם אלו היוו כ-9% בלבד מההיקף הכספי. נתון זה גבוה יחסית לשנת 2016 כולה, אז 14% ממספר ההנפקות (5% בלבד מהערך הכספי) בוצעו ללא דירוג.

פתיחה חזקה לספטמבר: קרסו גייסה 280 מיליון ש'

חברת קרסו מוטורס, יבואנית רכבי רנו, ניסאן ודאצ'יה, השלימה אתמול (א') גיוס של כ-280 מיליון שקל בשלב המוסדי של הנפקת האג"ח שלה, לאחר שקיבלה ביקושים של כמיליארד שקל. זאת לאחר שבחודש יוני האחרון השלימה החברה הנפקת מניות, בה גייסה 320 מיליון שקל.

כעת הנפיקה קרסו סדרה חדשה של אג"ח (ג', שקלית) במח"מ של כ-5.9 שנים. בסדרה זו נרשמו ביקושים של 743 מיליון שקל, ובקרסו החליטו לגייס 160 מיליון שקל. המכרז המוסדי ננעל בריבית של 2.3%, נמוך מהריבית המקסימלית שעמדה על 2.85%.

בנוסף, ביצעה קרסו הרחבה של סדרה ב' (שקלית במח"מ של 3.3 שנים) וזכתה לביקושים בהיקף של כ-280 מיליון שקל, מתוכם בחרה לגייס עוד כ-120 מיליון שקל, כך שכעת מסתכם היקף הסדרה בכ-390 מיליון שקל. תשואת האג"ח בבורסה עומדת על כ-1.5%.

סדרה א' של קרסו (שקלית בעלת מח"מ של 4.5), בהיקף של כ-515 מיליון שקל, נסחרת בבורסה בתשואה של כ-1.9%. השלב הציבורי של ההנפקה ייערך בימים הקרובים. את ההנפקה מובילות פועלים אי.בי.אי ולאומי פרטנרס.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.