אקורד הסיום של חודש ספטמבר: אם מישהו היה צריך עדות נוספת לגאות בשוק האג"ח הקונצרני בתל אביב, באה הנפקת החוב של בנק מזרחי טפחות אתמול, וסיפקה אחת כזאת. הבנק, בניהולו של אלדד פרשר, התכוון לגייס 1.5 מיליארד שקל "בלבד", אך בהנפקה נרשמה התנפלות שהובילה לביקושי שיא של כ-7 מיליארד שקל.

בסופו של דבר החליט הבנק להגדיל את היקף הגיוס ביותר מפי שניים, אל מעבר ל-3.5 מיליארד שקל.

הצלחת ההנפקה התבטאה לא רק בביקושים, אלא גם בריבית הנמוכה. הבנק גייס שלוש סדרות אג"ח, מתוכן שתי סדרות חדשות. שתי הסדרות החדשות הן במח"מ בינוני ארוך של 7-10 שנים, והתשואה בהן תעמוד על 0.9% ו-1.22%. מדובר בתשואות המשקפות מרווח של 0.7%-0.8% בלבד מעל אג"ח ממשלתיות במח"מ מקביל. את ההנפקה הוביל רוסאריו קפיטל, והשלב הציבורי צפוי להתקיים בימים הקרובים.

54.5 מיליארד שקל מתחילת 2017

מזרחי טפחות הוא אחד המגייסים הגדולים בשוק ההון, אם לא הגדול בהם. הבנק גייס בשנתיים האחרונות בשוק ההון כ-12.3 מיליארד שקל (כולל הגיוס הנוכחי). הגיוסים האגרסיביים של הבנק נועדו לאפשר לו את הצמיחה החדה בתיק האשראי. כמו כן, בעקבות שינויים רגולטוריים בחישוב יחס הנזילות של הבנקים, נאלץ הבנק לגוון את המקורות שלו למתן אשראי מפיקדונות מוסדיים למכשירים אחרים, דוגמת גיוס אג"ח בשוק ההון.

הביקושים הגבוהים בהנפקת החוב של מזרחי טפחות מהווים אקורד סיום חזק לרבעון חזק בשוק האג"ח, שבמסגרתו קפץ היקף הגיוסים ב-34% לעומת הרבעון המקביל אשתקד. נראה כי סביבת הריבית האפסית במשק, והתשואות הנמוכות באג"ח הממשלתיות, ממשיכות לספק רוח גבית חזקה לשוק האג"ח הקונצרני, והחברות הבורסאיות מנצלות את המצב להורדת עלויות מימון ולחיזוק המאזנים שלהן.

מסיכום שערכו כלכלני S&P מעלות עולה, כי מתחילת השנה הסתכם היקף ההנפקות בכ-54.5 מיליארד שקל, בדומה לתקופה המקבילה ב-2016. כאמור, ברבעון השלישי נרשמה עלייה של 34% לעומת הרבעון המקביל, לרמה של 17.5 מיליארד שקל, אולם בספטמבר גויסו כ-9 מיליארד שקל, בהשוואה לרמת שיא של כ-16 מיליארד שקל בספטמבר אשתקד, ומרבית ההנפקות החודש היו של חברות מתחום הנדל"ן, ברמות דירוג שונות.

ערך שוק האג"ח הסחיר, שגדל בכ-10% בשנת 2016 - לראשונה לאחר ארבע שנים של קיפאון - המשיך לצמוח ב-2017, ובתשעת החודשים ראשונים של השנה עלה ביותר מ-8% נוספים, והגיע לכ-325 מיליארד שקל.

רונית הראל בן זאב, מנכ"לית S&P מעלות, מציינת כי "נתוני הבסיס בשוק, הנזילות הגבוהה וסביבת הריבית הנמוכה בישראל, צפויים להמשיך ולתמוך בפעילות בשוק האג"ח בחודשים הקרובים. לאורך זמן אנו מעריכים כי קיימת קורלציה בין שוק ההון הישראלי לשוק ההון האמריקאי, והריבית תתחיל לעלות, אם כי במתינות.

"עליית הריבית, אם וכאשר תתבצע, עשויה להוביל להעדפה של נכסים ברמת סיכון נמוכה, כלומר באג"ח ממשלתיות או באג"ח בדירוג גבוה, על חשבון נכסי סיכון כגון אג"ח קונצרניות בסיכון גבוה ומניות, כך שהנגישות של חברות מסוימות לשוקי ההון עלולה להיפגע בטווח הבינוני-ארוך", היא מוסיפה.

25 מיליארד שקל גויסו בנדל"ן

בחלוקה ענפית עולה כי סקטור הנדל"ן ניצל את הגאות בשוק האג"ח לביצוע גיוסים בהיקף של כ-25 מיליארד שקל מתחילת השנה, עלייה של 30% לעומת התקופה המקבילה אשתקד. זאת על רקע צורכי מיחזור גבוהים במיוחד, וכן מפעילות ערה של חברות נדל"ן אמריקאיות נוספות, שחזרו להיות שחקן משמעותי השנה, עם הנפקות בהיקף של כ-5.8 מיליארד שקל מתחילת 2017, כפליים מהסכום שהונפק בתקופה המקבילה אשתקד.

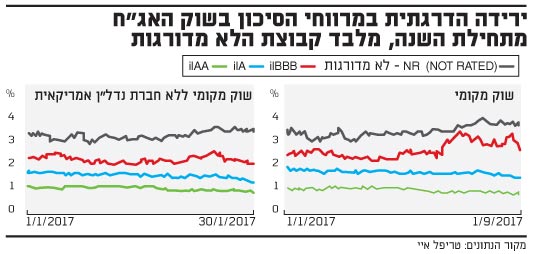

בנוגע למרווחי הסיכון מציינים כלכלני S&P מעלות, כי מתחילת 2017 נמשכה מגמת הירידה במרווחים של אג"ח חברות בקבוצת הדירוג AA (מרווח ממוצע של כ-0.9%), וכן בקטגוריית הדירוג A, שבה מרוכזים דירוגים רבים (מרווח ממוצע של כ-1.5%, בהשוואה ל-1.7% בתחילת השנה). זאת, על רקע הנזילות הגבוהה של המשקיעים המוסדיים והצבירה החיובית בקרנות נאמנות המתמחות באג"ח חברות. החברות המדורגות בדירוגים אלה ניצלו את המרווחים הנמוכים לשיפור מבנה החוב, באמצעות החלפת חובות ישנים בריביות יקרות והארכת מח"מ החוב.

המרווח הממוצע בקבוצת החברות המדורגות BBB עלה מעט במהלך השנה, לרמה של כ-2.8%, אך הנתון מושפע מגיוסים בתשואות גבוהות של חברות נדל"ן אמריקאיות חדשות בדירוגים נמוכים.

ירידה הדרגתית במרווחי הסיכון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.