המקרא מספר על יעקב, שעובד שבע שנים בשביל רחל, ולאחר התקופה הקשה הוא מגלה שרימו אותו. מה עושה יעקב? עובד עוד שבע שנים קשות. למרות המחשבה שיש פתרונות קסם, אין תחליף לעבודה קשה. החיים לא תמיד הוגנים ולא תמיד אירועים מתרחשים באשמתנו - אבל הפתרון היה ונותר עוד עבודה קשה. מסתמן שבמערכת הבנקאות האיטלקית לא הפנימו את המסר שעולה מסיפור רחל ולאה, ומחפשים קיצורי דרך.

ענף הבנקאות באיטליה הוא אחד הבעייתיים ביבשת, ושני רק לזה של יוון מבחינת שיעור האשראי הבעייתי. בניסיון לחזק את יציבות המערכת הפיננסית, מאז 2015 פועלים הבנקים באיטליה במגוון דרכים כדי להקטין את שיעור ההלוואות הלא מתפקדות (NPL - Non-Performing Loans).

הלוואה לא מתפקדת היא כל הלוואה שלוח הסילוקין שלה לא נפרע כסדרו למעלה מ-90 ימים. כך לדוגמה, אם נטלתי הלוואה לתקופה של חמש שנים לצורך רכישת רכב, ואחרי שנתיים אני מתחיל לפגר בתשלומים הסדירים, אז לאחר 90 יום שבהם ההלוואה לא משולמת כסדרה, היא תוגדר כהלוואה לא מתפקדת.

מבחינת ההצגה הנאותה של הנתון בדוחות הבנקים, בגין הלוואות שאינן מתפקדות יש לבצע הפרשות בהתאם למידת יכולת הגבייה של החוב. אם בהלוואה המקורית לרכישת הרכב הבנק ציפה לקבל 10,000 אירו, הרי שכעת ייתכן שהוא יקבל רק 7,000 אירו, ואז עליו להפריש 3,000 אירו כנגד חובות שלא בהכרח ישולמו.

שיפור מהותי או קוסמטי?

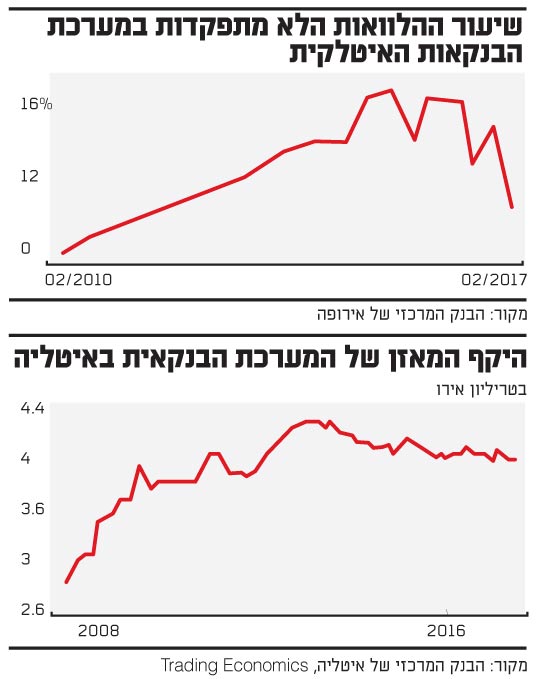

בשנה החולפת הצליחה מערכת הבנקאות באיטליה להקטין את שיעור ההלוואות הלא מתפקדות מרמה של מעל ל-16% ל-10.2% בלבד, כלומר הפחתת ההתחייבויות הבעייתיות ממאזני הבנקים האיטלקיים בהיקף של כ-80 מיליארד אירו. מדובר בשיפור משמעותי בפרק זמן קצר, מה שמעלה תהיות. אם ההלוואות חזרו להיות משולמות כסדרן, בגלל שהכלכלה חזרה לתפקד והחברות צומחות - אשרינו ואשרי האיטלקים.

אבל אם מדובר במשחקים חשבונאיים, זוהי רק דחיית הקץ.

היקף המאזן של כלל הבנקים באיטליה עומד על קרוב ל-3.9 טריליון אירו, לעומת כ-4.25 טריליון אירו בנובמבר 2012. בחינה ארוכת-טווח מצביעה על עלייה בהיקף מאזני הבנקים באיטליה מאז 1996, אז עמד הנתון על 1.39 טריליון אירו בלבד, כלומר - שילש את עצמו בין השנים 1996 ל-2012, וכעת ישנו ניסיון לרסן את מפלצת האשראי.

נכון לסוף הרבעון השלישי של שנת 2017, שלושת הבנקים הגדולים באיטליה הם Unicredit, עם מאזן בהיקף של כ-829 מיליארד אירו, Intesa Sanpaolo, עם מאזן בהיקף של כ-785 מיליארד אירו, והבנק באחזקה ממשלתית Cassa Depositi, עם מאזן בהיקף של כ-415 מיליארד אירו. מדובר על שלושה בנקים שמהווים כ-60% משוק הבנקאות באיטליה. בזמן שבנקים מסחריים ציבוריים פעלו להקטנת המאזן, היקף המאזן של Cassa Depositi עלה מרמה של כ-340 מיליארד אירו בשנת 2013, לכ-415 מיליארד אירו. בזמן שבנקים בהחזקה ציבורית מוכרים נכסים, הבנק הממשלתי, שממומן על-ידי משלמי המסים, רוכש נכסים.

אחת הבעיות שמקשות על ניתוח המצב באיטליה לאשורו, היא סוגיית סיווג ההלוואות. מכיוון שההגדרה להלוואה לא מתפקדת היא אי-עמידה בתנאי ההלוואה במשך למעלה מ-90 יום, יכול הבנק לבצע שינוי בתנאי ההלוואה, כך שתתאים יותר למצב הלווה, ואז ההלוואה הופכת מהלוואה לא מתפקדת להלוואה מתפקדת.

התחום של הלוואות לסטודנטים באיטליה הוא הבולט ביותר בכל הנוגע לסוגיית הלוואות מחדש. סטודנטים רבים נוטלים הלוואות מהבנקים כדי לממן את לימודיהם. פעמים רבות הסטודנטים אינם מצליחים להשיב את ההלוואה שנטלו.

הבנקים מצדם ממחזרים את ההלוואה שהסטודנט לא יכול לעמוד בה להלוואת בלון, עם ריבית וקרן מופחתים, שישולמו בעתיד. כך לדוגמה, הופכים הלוואה של 10,000 אירו, שבה ההחזר החודשי (כולל ריבית) אמור לעמוד על כ-200 אירו ל-60 חודשים (סך החזר של 12 אלף אירו כולל ריבית) להלוואה של 10,000 אירו, שבה ההחזר יעמוד על 50 אירו למשך 60 חודשים, ותשלום חד-פעמי של כ-9,000 אירו ישולם בסוף התקופה. בחמש השנים הקרובות ההלוואה תתפקד, משום שהסטודנט מסוגל להחזיר 50 אירו בחודש, אבל מדובר על דחיית הקץ, בתקווה שימצא פתרון עד למועד הפירעון.

מגרמניה תבוא הישועה?

המחוקק פיטר סימון הגרמני, המכהן כחבר בפרלמנט האירופי, הציע לאחרונה כי בנקים שימכרו נכסים בעייתיים בפחות מהשווי המאזני, לא יצטרכו בשל כך לעדכן את המודלים שלהם לשערוך אותם נכסים. כך לדוגמה, אם בנק נתן הלוואות לסטודנטים בהיקף של מיליארד אירו, וכעת הם שווים רק חצי מיליארד אירו, הבנק יכיר בהפסד של חצי מיליארד אירו - אך מנגד לא יצטרך לשערך את שאר ההלוואות שלו, שכנראה גם שוות פחות בשוק האמיתי, אך משוערכות במחיר גבוה בגלל שימוש במודלים "מקלים".

מחקר של הבנק המרכזי של איטליה הגיע למסקנה שאם הבנקים האיטלקיים יעדכנו את המודלים שלהם, לשערוך הלוואות ונכסים אחרים בהתאם לשווי השוק האמיתי של הנכסים, עלול הדבר לפגוע עד כדי 2% ביחסי ההון של הבנקים. מדובר על פגיעה משמעותית בחוסן הפיננסי של הבנקים האיטלקיים.

המצב של מערכת הבנקאות האיטלקית עדיין לא ברור, וצריך לראות שההתאוששות היא מהותית ולא קוסמטית. אחת הבעיות בניסיון לייפות את הנתונים היא שיש לנתוני האמת נטייה לצוץ במלוא עוזם כאשר חלה הרעה במצב הכלכלי.

וורן באפט הגדיר זאת באמירה: "כשיש גאות כולם שוחים בים, רק כשמגיע השפל, רואים מי שחה בלי גד ים". לפני שמחליטים להיכנס להשקעה מהותית בבנקים באיטליה, כדאי לראות שהבנקאים באיטליה אכן מוכנים לעבודה קשה וסיזיפית, ושהם מצליחים לעבור גם תקופה כלכלית בעייתית כשבגד הים עדיין עליהם.

*** הכותב הוא מנכ"ל OXTP INVESTMENTS. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים לרבות אלו שהוזכרו בכתבה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

שיעור ההלוואות הלא מתפקדות במערכת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.