עם סיומה של 2017, סיכמו המשקיעים בשוקי ההון שנת פעילות מוצלחת נוספת, וזאת כשהמדדים המובילים בחלק גדול מהבורסות שוברים שיאים, כל זאת בתמיכת הריבית האפסית שממשיכה לשלוט בשווקים. הריבית האפסית ש"הבריחה" את הציבור מהפיקדונות בבנקים שלא מספקים להם תשואה הולמת, ניתבה בשנים האחרונות סכומי כסף עצומים לאפיקי השקעה פחות סולידיים, ואחד המרכזיים בהם הוא הבורסה בת"א.

עשור לאחר פרוץ המשבר העולמי, נראה כי ההתאוששות הכלכלית הניכרת כיום במדינות המרכזיות, ובראשן ארה"ב, צפויה להמשיך לתמוך במהלך החיובי בשווקים בעולם וכפועל יוצא מכך גם בארץ. מול המשקיעים שנהנו מתשואות חיוביות, גם החברות נהנו מיתרונות הריבית האפסית, וכבר תקופה ארוכה שכל הפירמות הגדולות מגייסות וממחזרות חובות בסביבת ריבית שמאפשרת להן להוריד את היקף ההוצאות ומסייעת לשיפור במאזנים.

בזירה המקומית, היקפי גיוסי החוב בשוק האג"ח הקונצרני רושמים שיאים שנה אחר שנה, ואחרי תקופה ארוכה שבה בלטו הבנקים בזירת החוב עם גיוסים רחבי היקף, מי שנמצא כבר זמן רב בלב העניינים הן חברות הנדל"ן - כשבמרכז בולטת התופעה של חברות נדל"ן אמריקאיות שבוחרות "לעשות עלייה" ולגייס חוב בבורסה בת"א.

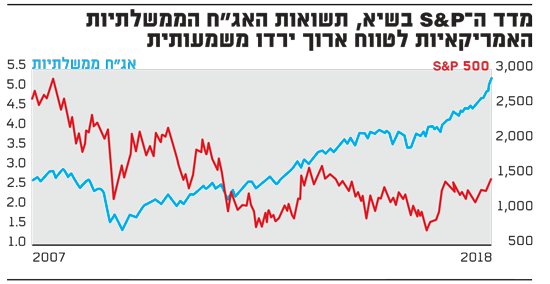

בין אם מחזיקים בסברה כי גל גיוסי האג"ח של החברות המגיעות מחו"ל הוא תופעה מבורכת, ובין אם סבורים כי התופעה מסוכנת, אותן חברות הפכו לגורם משמעותי בשוק החוב המקומי לאחר שגייסו ב-2017 לא פחות מ-11 מיליארד שקל. המניע לפעילותן האינטנסיבית בישראל הוא ניצול אפשרות לגייס חוב בריביות נמוכות משמעותית ביחס לאלה שהיו יכולות לקבל בארה"ב.

אורי גרינפלד, כלכלן ואסטרטג ראשי בפסגות, מסמן כמה נתיבי השפעה מרכזיים של הריבית האפסית על השווקים. נתיב אחד, כאמור, הוא עלות האשראי הנמוכה המאפשרת לחברות לשפר את מצבן הפיננסי, וזאת בהתאמה למטרת הבנקים המרכזיים שמורידים את שיעורי הריבית כדי להאיץ את הפעילות הכלכלית במשק. נתיב שני נוגע לכיוונים החדשניים שאליהם פנו הבנקים המרכזיים, ובמרכזם ההרחבות הכמותיות - הכוללים השקעת מזומן על-ידי הבנק המרכזי לצורך רכישת נכסים פיננסיים, בעיקר אג"ח ממשלתיות. עניין שלישי העומד מול שני אלה הוא הסיכון הגלום במצב הנוכחי.

לדברי גרינפלד, "בזכות עלות האשראי הנמוכה, הפירמות לוקחות הלוואות ועם הכסף משקיעות בפעילות, מבצעות רכישות של מניותיהן ומתייעלות מבחינה פיננסית. דברים אלה באים לידי ביטוי ברווחיהן".

מעבר לכך, "בגלל שהבנקים כבר לא יכולים להוריד ריבית, הם פנו לביצוע הרחבות כמותיות - מהלך שבו הבנק המרכזי מזרים כסף למערכת הפיננסית. עניין זה תמך מאוד בשווקים, משום שהוא גרם למשקיעים להבין שבמקרה שבו הנתונים הכלכליים לא טובים ויש האטה, הבנק המרכזי ידפיס עוד כסף, ובמקרה שבו הכלכלה במצב טוב - החברות יגדילו רווחים. מצב זה נתן מ-2010 רוח גבית חזקה לשווקים".

מדד

מול המצב החיובי, גרינפלד כאמור, מדגיש גם את הסיכון: "בגלל הריבית הנמוכה מאוד, הנכסים חסרי הסיכון דוגמת פיקדונות בנקאיים ואג"ח ממשלתיות, הפכו להיות לא אטרקטיביים ודחפו יותר ויותר כסף לנכסים בעלי סיכון גבוה דוגמת מניות ואג"ח קונצרניות בדירוגים נמוכים. עניין זה תמך עד היום בשווקים, אבל במבט קדימה, כשפרמיות הסיכון מאוד נמוכות וכשיש לא מעט כסף שעקרונית הוא 'שונא סיכון' אבל הגיע לשווקים בגלל היעדר אלטרנטיבות, יש חשש ממה שיקרה כשהתחום הסולידי יוכל לחזור להיות אלטרנטיבה מעניינת מבחינת התשואות שהוא מספק למשקיעים".

לדבריו, "מצב שכזה, שבו בנכס הסולידי שוב יהיה 'בשר' מבחינת התשואות שהוא מספק, יכול לייצר תנועה מאסיבית של כסף חזרה מהנכסים המסוכנים לנכסים הסולידיים. אנחנו עוד לא שם, אבל בארה"ב הפד כבר התחיל להעלות ריבית, ובאירופה מדברים על העלאת ריבית עוד שנה. ריבית בנק ישראל צפויה להישאר ברמתה לפחות בשנה הקרובה, אבל אחר כך עשויה לעלות. כך שאם העלאת הריבית תימשך מצב כזה יכול להתרחש. נוסף לכך, אם יתממש סיכון אחר כמו משבר או האטה, או לחילופין יתרחש אירוע לא צפוי, אותו כסף 'שונא סיכון' עלול לצאת מהשווקים מהר. "כרגע נראה כי הסיכון הכלכלי נמוך, משום שהכלכלה נראית במצב טוב, והסיכון הפיננסי נמוך. בגדול, השוק הקונצרני בישראל נותן תשואה עודפת על האג"ח הממשלתי, אבל צריך להיזהר ולשים לב למקרים ספציפיים, בעיקר בדירוגי האג"ח הנמוכים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.