כשבועת האשראי לנדל"ן התפוצצה בשנת 2008 להפתעתם הגמורה של הבנקאים ושל הפדרל ריזרב שרקחו אותה, עמדו בפני הממשל והבנק המרכזי בארה"ב שתי ברירות חדות.

האחת, לבצע ניקוי אורוות, צעד שהיה עלול להכאיב ולגבות מחירים אישיים כבדים מכל המעורבים, בנקאים, פוליטיקאים ואנשי הפדרל ריזרב כאחד.

השנייה - הפתרון הקל, להטביע את בועת האשראי המתפוצצת בבועת אשראי חדשה גדולה פי כמה, "לייצר נזילות" בלשון הבנקאים המרכזיים, ובעצם "לבעוט את הפחית במורד הכביש", כלשון הביטוי הציורי. על כן אין פלא כי האופציה השנייה היא שנבחרה.

וכך, בעוד כ-500,000 אמריקאים מועמדים לדין מדי שנה בגין החזקת מריחואנה, עבירה שלבטח לא מסכנת את העולם, פחות מעשרה בנקאים זוטרים נענשו בדרך כלשהי בגין אירועי 2008 שהביאו את הכלכלה העולמית לסף קריסה.

כדי להציל את הבנקים פתח הבנק המרכזי של ארה"ב ב-2009 במתקפת ייצור כסף שכמוה לא ראתה ארה"ב מאז מלחמת האזרחים.

הפעילות כונתה במכבסת המילים "הקלה כמותית", ובמרכזה עמדה רכישה מסיבית של איגרות חוב ממשלתיות (הבנקים המרכזיים ביפן ובאירופה רכשו גם אג"ח קונצרניות) בכסף שהבנקים המרכזיים הדפיסו יש מאין. זאת בנוסף לרכישת המשכנתאות הרעילות מן הבנקים בוול סטריט.

בהמשך נוספו עוד אמצעים ובעיקר הורדת הריבית לאפס - באירופה וביפן היא אף הפכה לשלילית - כדי לעודד לקיחת אשראי מסיבי על ידי הבנקים ולקוחותיהם. הגידול העצום הזה בהיצע הכסף יחד עם הורדת הריבית שגבה הבנק המרכזי מן הבנקים, הוריד את הריבית בכל השווקים באופן דרמטי. הריבית על איגרות חוב של ממשלת איטליה למשל, שהן בכל קנה מידה מת-חי כשמדובר ביכולת פירעון, צנחה מכמעט 8% ב-2011 לפחות מ-1%.

הריבית על "אג"ח זבל" צנחה מ-23% בדצמבר 2008 לכ-5% כיום. המדיניות הצליחה לפחות במובן של ייצור חוב: זה גדל ביותר מ-85 טריליון דולר בתוך עשור, מכ-140 טריליון לכ-230 טריליון דולר היקף חוב עולמי בתחילת 2018.

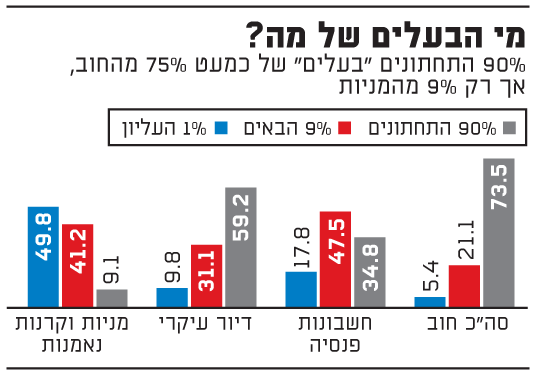

מי הבעלים של מה

סיפורה של דירה בפתח-תקווה

הייצור העצום של יחידות מטבע גרם לעליית מחירים לאורך כל הכלכלה, הרבה מעבר לשיעור הרשמי, אך הזינוק הגדול במיוחד נרשם במחירי הנכסים. זאת הייתה "אינפלציה של נכסים". אלו עלו במאות אחוזים. הנדל"ן בישראל למשל יותר מהכפיל את מחירו בין השנים 2008 ל-2017. מדיניות הריבית אפס הגדילה את הביקוש לאשראי לדיור. הזינוק באשראי לדיור הזניק את הביקושים במהירות שההיצעים לעולם לא יכלו להדביק, והמחירים החלו לעלות באופן קבוע ומשמעותי. העלייה הנמשכת גרמה לעוד קונים מבוהלים ולמשקיעים בעלי אמצעים לרוץ ולקנות, תוך נטילת אשראי נוסף, וחוזר חלילה במעגל כמעט אינסופי.

בלשונו הסטרילית של בנק ישראל זה תואר כך: "הציבור הגדיל משמעותית את היקף המשכנתאות שנטל, את גודל המשכנתה הממוצע ואת משך המשכנתה הממוצע". במספרים: "תיק האשראי הבנקאי לדיור המשיך להתרחב - יתרתו הסתכמה בכ-300 מיליארד שקל, (נכון לאוגוסט 2016)".

ומה הייתה תוצאת האינפלציה של הנכסים? למי שממשיך להתגורר בדירתו בפתח-תקווה לא הייתה כל משמעות לעליית מחירה. ארבעת הקירות נותרו כשהיו, ארבעה קירות בפתח-תקווה. אך מי שהיו ברשותו שפע של נדל"ן, דירות או מקרקעין, התעשר יש מאין. ונוטלי האשראי? בשבילם מאות מיליארדי השקלים הללו של חוב חדש פירושם שנים ארוכות של הכנסות עתידיות שלא יוכלו ללכת למטרות אחרות. שעות ושנים של זמן, המשאב החשוב ביותר לאדם, שיושקעו בעבודה במקום בבילוי עם משפחה או חברים. הזדמנויות להגשמה עצמית, עסקית ותעסוקתית, שלא יוכלו להתממש כי "יש לי משכנתה על הראש". חופשות שלא יקרו, חסכונות של הורים שנשברו, סכסוכים משפחתיים שפרצו ועוד ועוד מחירים אישיים של מאות אלפי בעלי החוב הזה.

מי הם הנושאים בעול החוב ש"גדל משמעותית"? באופן לא פרופורציוני הצעירים ומעמד הביניים. מי המרוויחים הגדולים משקיעת הדור הצעיר ומעמד הביניים בחובות העתק האלו? הבנקאים נותני האשראי, הממשלה שהיא גם בעלת נדל"ן וגם מטילה מסים כשיעור מערך העסקאות, ומכאן גם עובדי הממשלה והארגונים הסמוכים על שולחנה, וכמובן בעלי הנדל"ן, מנהלי חברות הבנייה והמחזיקים במניותיהן. ואחרונה-חביבה התעשייה הפיננסית שאליה התגלגל הכסף הזה ישירות ובעקיפין.

הדירה בפתח-תקווה היא כמובן רק דוגמה מקומית קטנה, אך העיקרון זהה בכל מקום. כסף מיוצר בדמות של חוב, וייצורו המסיבי מעביר כוח קנייה מההמונים אל המעטים, ובראשם לאלה שקרובים למקור ייצור הכסף-חוב.

מעגל של מפסידים ומתעשרים

כאשר הפדרל ריזרב מלווה כסף לבנקים בריבית של כמעט אפס, והם מלווים פי עשרים מהסכומים שקיבלו מהבנק המרכזי (באמצעות בנקאות ברזרבה חלקית) בריבית של 6% ואף 16%, ברור מי מרוויח מריבית אפס ומי מפסיד מייצור החוב האינסופי. יתר על כן, בועת האשראי גם תורמת, בפני עצמה, לעליית מחירי המוצרים הרלוונטיים וכך נוצר מעגל אינסופי שבו נוטלי האשראי לעולם מפסידים והמקורבים לזרנוקי הכסף החדש הולכים ומתעשרים.

על היותו של חוב סוג של עבדות מודרנית עמד המשורר האמריקאי עזרא פאונד, שציין כי "בזמנים הקדומים מלחמות נועדו להשיג עבדים. הדרך המודרנית לאכוף עבדות היא באמצעות חובות". חוסר המוסריות והעוול בעבדות מהסוג הישן ברורים לעין המודרנית, אך עבדות החוב המודרנית מתוחכמת פי כמה. על עבדות שכזו אמר פעם הפילוסוף הגרמני יוהן וולפגנג פון גתה: "אין משועבדים ללא תקווה מאלו שבטעות מאמינים שהם חופשיים".

המגמה ברוב העולם זהה. בארה"ב למשל, לראשונה בהיסטוריה של הרפובליקה שלושת האנשים העשירים במדינה (וורן באפט, ג'ף בזוס וביל גייטס) מחזיקים יותר עושר מאשר 160 מיליון איש, ה-50% התחתונים, יחד.

שוק המניות אומנם הלך והתנפח באינפלציה של נכסים, אך על פי מחקר של פרופ' אדוארד וולף מאוניברסיטת ניו-יורק לכ-50% ממשקי הבית בארה"ב אין כלל מניות בעוד ש-40% מהמניות מוחזקות בידי האחוזון העליון. אין פלא כי חלקו של האחוזון העליון בארה"ב בעושר הלאומי הגיע לשיא חדש של 38.6%, כך על פי פרסום של הפדרל ריזרב מספטמבר 2017. וכך בשעה שה-5% העליונים שבבעלותם 73% מסך הנכסים הפיננסיים מתעשרים מהאינפלציה של הנכסים, חובות משקי הבית בארה"ב עלו במשך 13 רבעונים רצופים, וחצו ב-2017 שיא חדש של 13 טריליון דולר, יותר מהשיא הקודם ב-2008 (דוח הפדרל ריזרב של ניו-יורק, נובמבר 2017).

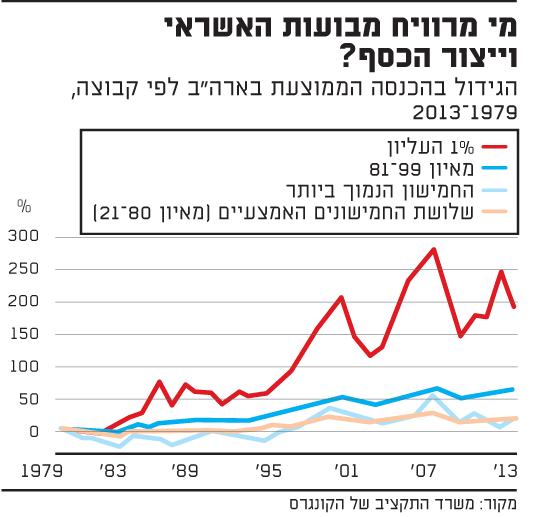

הכלכלן שזיהה בעיה לפני 300 שנה

העשור האחרון האיץ מגמה בת דור. בשנות ה-70, לפני התחלתה של השיטה המוניטרית הנוכחית, עמד חלקו של האלפיון (0.1%) העליון באמריקה על כ-10% בהכנסה הלאומית. היום עומד הנתון על 20%. בה בשעה חלקם של כל ה-50% התחתונים נפל בתקופה זו ל-12%.

העובדה כי גידול בכמות הכסף מעביר כוח קנייה מההמון למקורבים למכונת ייצור הכסף התגלתה לפני כ-300 שנה על ידי צרפתי-אירי בשם ריצ'רד קנטיליון, והיא נקראת על שמו "אפקט קנטיליון". אפקט קנטיליון פוגע בכל האזורים בארה"ב. על פי נתונים שפרסמה סוכנות הידיעות בלומברג, הפער בין 5% המשתכרים העליונים למעמד הביניים (ה-20% שבאמצע) גדל באופן קבוע ומשמעותי ב-96 מתוך 100 המרכזים העירוניים בארה"ב בין השנים 2010-2015.

בראש רשימת המרכזים העירוניים שבהם הפערים הגדלים עומדת, אין פלא, סן פרנסיסקו. הבאה אחריה היא סן חוזה, גם היא בעמק הסיליקון, המקום שאליו התנקז הרבה מהכסף החדש, יציר בועת האשראי הנוכחית.

האם יש קשר בין העובדות שלעיל לבין התופעה שקיבלה בשנה האחרונה ממדים של מגיפה, של אלפי אנשים-עובדים מ"אזור המפרץ" (עמק הסיליקון המורחב), אחד המחוזות העשירים באמריקה, שמתגוררים במכוניות וברכבי RV גדולים, לבין עשרים מקרי הירי על אוטובוסים של עובדי אפל וגוגל שדווחו באזור מאז ינואר השנה? ישפטו הקוראים.

אפקט קנטיליון הוא כנראה התוצאה המזיקה ביותר שהייתה למדיניות ריבית האפס ולגידול העצום בכמות הכסף שבא בעקבותיה. חוסר השקט החברתי המתפשט בעולם המערבי, והמכונה בפי התקשורת הממוסדת "פופוליזם", רחוק מלהיות נחלת העבר.

בחירתו של נרקיסיסט טלוויזיוני, גס רוח וחסר כל ניסיון לבית הלבן הייתה בלתי סבירה ובלתי הגיונית בעבר, אך התופעה תחזור ותתרחב ככל שהשפעותיה המזיקות בועת האשראי חסרת התקדים ימשיכו ויתפשטו.

מי מרוויח מבועות האשראי

■ הכותב הוא משפטן העוסק ומעורב בטכנולוגיה. חוקר השוק המוניטרי ומטבעות קריפטוגרפיים ומנהל קרן להשקעות בתחום. מתגורר בעמק הסיליקון זה 22 שנה. מחבר הספר "A Brief History of Money" וממגישי הפודקסט KanAmerica.Com בנושאי כלכלה, חברה וכסף קריפטוגרפי KanAmerica2020@gmail.com

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.