בנק ישראל מפרסם היום (ד') את הדוח השנתי שלו על כלכלת ישראל, המעניק תמונת מצב מקיפה של הפעילות הכלכלית במשק. אולי בשל אווירת החג ואולי מתוך רצון שלא להתעמת עם שר האוצר והממשלה, מבליט בנק ישראל בדוח השנה את ההישגים המרכזיים ונקודות החוזקה של המשק, ומצניע את נקודות החולשה ואת הביקורת.

■ בנק ישראל מבקר בחריפות את מחיר למשתכן על ירידות המחירים

■ דוח בנק ישראל: ענף ההייטק משגשג ומרים את שאר המשק

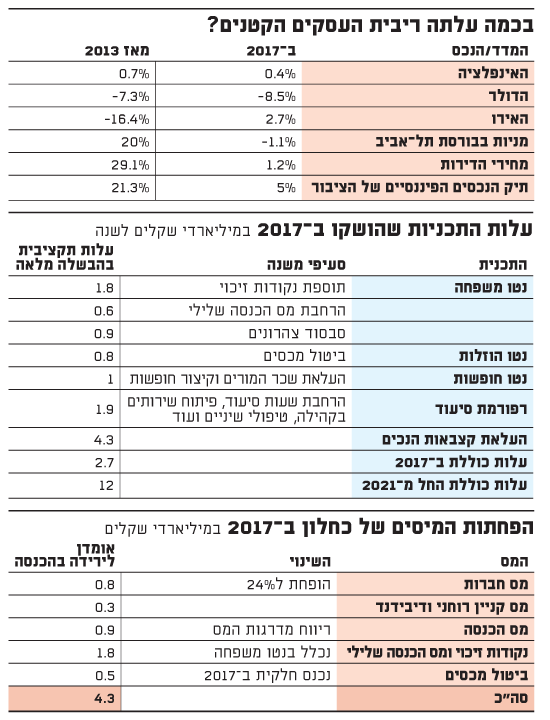

המשק ממשיך לצמוח, השכר ממשיך לעלות, תיק הנכסים של הציבור ממשיך לגדול, ואפילו הבורסה מתאוששת אחרי שנים של דשדוש. המחירים בישראל אינם עולים, הודות לשקל החזק ונהירת הישראלים לרכוש מוצרים באינטרנט, הציבור ממשיך להגדיל את חובותיו ולאכול את חסכונותיו אבל לא בקצב מדאיג וצמיחת ענף ההייטק היא תופעה בקנה-מידה עולמי. גם על מדיניות הממשלה ישראל לבנק ישראל בעיקר שבחים: אחרי שקיצוצי נתניהו דחקו את ישראל למקום האחרון בהוצאה לשירותים חברתיים הצליחו תוכניות הנטו של שר האוצר משה כחלון להחזיר את ישראל למקום טוב יותר באמצע.

הוצאות הממשלה

שיא בהוצאה האזרחית בעקבות כחלון: גידול חד בהוצאה האזרחית הביאה את משקלה לשיא, אחרי שנים של צמצום והקטנה. תוכניות חברתיות לתמיכה בקשישים, נכים וילדים אחראיות לגידול החד בהוצאה הממשלתית (6.9%) ב-2017 לעומת 2016. בבנק ישראל מציינים כי כשיגיעו להבשלה מלאה בעוד 4 שנים יגדילו נטו משפחה, רפורמת הסיעוד, נטו חופשות, נטו הוזלות הגדלת קצבאות הנכות ושאר התוכניות את ההוצאה הממשלתית בסכום קבוע שנתי של 12 מיליארד שקל. משקל ההוצאה האזרחית באחוזי תוצר עלה ב-2017 ל32.5% הנתון הגבוה ביותר שנרשם לפחות מאז 2003.

יחד עם זאת ישראל עדיין מדורגת בתחתית המדינות המפותחות במשקל ההוצאה האזרחית והסיבה העיקרית לכך הוא נטל המסים הנמוך יחסית מצד אחד, ההוצאה ביטחונית הגבוהה ביותר במערב והוצאה גבוהה יחסית על תשלומי ריבית. בתחום ביצוע התקציב רשמה ממשלה ביצוע של 100.4% נתון שמבטא חריגה של 3 מיליארד שקל בתקציב הביטחון.

חובות משקי-הבית והמשכנתאות - למרות הגידול אין סיבה לדאגה

משקי-הבית בישראל המשיכו להגדיל את חובותיהם ב-2017 בשיעור של 5% קצב מתון מעט יותר מהקצב ב-2016. בנק ישראל מציין כי קצב הגידול בחוב משקי-הבית הולך ומתמתן: מגידול בקצב שנתי ממוצע של 8.5% בשנים 2008-2011 ירד הקצב ל-6.4% בשנים 2011 עד 2016, וב-2017 נרשמה כאמור התמתנות נוספת. סך החוב של משקי-הבית עומד על 42% מהתוצר, שיעור נמוך יחסית למדינות הפותחות. בבנק ישראל מציינים כי במהלך השנה נרשמה עלייה בהיקף הפסדי האשראי והחובות הבעייתיים במאזני הבנקים אך כלכלני הבנק לא רואים בכך סימן יוצא דופן, אלא ככל הנראה "העלייה עשויה להצביע על התקרבות לסיום המחזור הפיננסי הנוכחי". תחום אחר שספג התמתנות ניכרת ב-2017 הוא האשראי לרכישת כלי רכב.

על-רקע פרסום הנחיות רגולטוריות חדשות למתן אשראי בשיעבוד כלי רכב נרשמה ברבעון הרביעי של השנה האטה משמעותית בקצב הגידול של האשראי הבנקאי לרכישת רכבים. גם בשוק המשכנתאות נרשמה ב-2017 רגיעה. שיעור המשקיעים מבין נוטלי המשכנתאות נותר נמוך מאד - 13%. ריבית המשכנתאות רשמה במהלך 2017 ירידה קלה, והריבית הקבועה ירדה מ-4% לכיוון ה-3.5% לשנה.

חובות המגזר העסקי - הבנקים חולבים את העסקים הקטנים והבינוניים

המגזר העסקי הגדיל בשנה האחרונה במידה ניכרת את האשראי שהוא לוקח ממקורות חוץ בנקאיים, דוגמת הנפקות אג"ח, גופי מימון והלוואות מגופים מוסדיים. כך למשל גייסו חברות ציבוריות ב-2017 סכום שיא של 48 מיליארד שקל בהנפקות אג"ח ועוד 74 מיליארד שקל גוייסו בהלוואות פרטיות מגופים מוסדיים (תחום שלא היה קיים כלל לפני 2008). הנפגעים העיקריים מהמגמות האלה הם ככל הנראה עסקים זעירים, קטנים ובינוניים שנאלצים להמשיך ולהסתמך על אשראי בנקאי משום שהאפשרות לגייס אג"ח בבורסה או לקבל הלוואות מהמוסדיים אינה מעשית מבחינתם.

על-פי הדוח הגיע נתח האשראי של העסקים זעירים, קטנים ובינוניים (SME) ללמעלה מ-50% מכלל האשראי הבנקאי למגזר העסקי, לעומת 42% השיעור הממוצע של האשראי לעסקים אלה ב-OECD. בנק ישראל מציין כי ב-2017 נרשמה עלייה בגובה הריבית על אשראי בנקאי חדש שלקחו עסקים קטנים ובינוניים בזמן שהריבית שהבנקים דורשים על האשראי שנתנו לעסקים הגדולים נותרה ללא שינוי או אף ירדה מעט. בבנק ישראל יוצאים להגנת הבנקים ודוחים את האפשרות שהבנקים חולבים את העסקים הקטנים והבינוניים, שאין להם אלטרנטיבה אחרת וקובעים כי הסיבה לעליית הריבית היא "עלייה של סיכון האשראי של מגזר זה". בנוסף מציינים בבנק ישראל כי "ככל שמדובר בעסקים קטנים יותר הריבית על האשראי גבוהה יותר, בעיקר עקב הוצאות תפעוליות גבוהות יותר".

דוח בנק ישראל-א

הבורסה - מתאוששת

"שנת 2017 הייתה שונה מקודמותיה שהתאפיינו במחיקת חברות נסחרות, מיעוט הנפקות וירידה במחזורי המסחר", כותבים בבנק ישראל ומציינים כי סכום הגיוסים במניות ב-2017 הגיע ל-10 מיליארד שקל, כפול מהסכום שגוייס בשנתיים שקדמו לה. 16 חברות חדשות הונפקו בבורסה - יותר ממספר ההנפקות בארבע השנים שקדמו ל-2017 גם יחד. בבנק מציינים כי התאוששות מחזורי המסחר בעקבות הרפורמה במדדי המניות סיפקה רוח גבית לגידול במספר ההנפקות. יחד עם זאת מדדי המניות לא הפגינו ביצועים מרשימים ב-2017 ובמיוחד בלטו לרעה "חברות גדולות מתחום הפארמה והתקשורת" (טבע ובזק - ע"ב).

ב-2017 נרשם שיא בהנפקות אג"ח של חברות זרות. חברות בעיקר מתחום הנדל"ן גייסו בשוק ההון התל-אביבי 10 מיליארד שקל כפול מהממוצע בשלוש השנים הקודמות. בבנק ישראל מציינים כי החברות הזרות "מתאפיינות בפרופיל סיכון גבוה מזה של החברות המקומיות

תיק הנכסים הפיננסיים של הציבור - החשיפה לחו"ל עדיין קטנה

תיק הנכסים הפיננסיים של הציבור צמח ב-2017 ב-5% והגיע בסוף אותה שנה לכ-3.6 טריליון שקלים. ההשקעות של ישראלים בחו"ל מגיעות כיום ל-18.6% מהתיק, לעומת 14.1% מהתיק לפני עשור. חלק התיק המנוהל על-ידי גופים מוסדיים המשיך לצמוח, בין היתר הודות להשפעת חוק פנסיית חובה והפעלת תוכנית "חיסכון לכל ילד" - והוא עומד כיום על 42% מהתיק.

מגמה מעניינת אחרת, שבאה על-רקע הריבית האפסית, היא הגידול ברכיב המזומן והעו"ש בתיק מ-3% לפני עשור ל-15% כיום, בין היתר על חשבון האחזקות במק"מ שירדו בחצי מ-3% ל-1.5%. באשר לרכיב אחר בתיק, האג"ח הקונצרני מזהיר בנק ישראל כי הוא מתומחר ביתר, מאופיין במרווחים נמוכים ועליית ההסתברות לירידת מחירי האג"ח על רקע העלאות הריבית בחו"ל. "שיעור ההחזקות הגבוה של קרנות נאמנות (באג"ח קונצרני - ע"ב) יכול להתבטא בירידת מחירים מהירה ומימושים גבוהים בעת התהפכות המגמה בדומה למימושים הגבוהים בשנים 2007-2008", נכתב בדוח.

אפיק ההשקעה הגדול ביותר של נכסי הציבור הפיננסיים הציבור הוא עדיין הפקדונות השקליים שבהם מוחזק רבע מתיק הנכסים. האפיקים הבאים אחריו הם מניות בארץ (14.2%), אג"ח ממשלתיות סחירות (11%), אג"ח קונצרניות (10.2%), מזומן ועו"ש (10%), אג"ח ממשלתיות מיועדות (9.7%), מניות בחו"ל (8.4%), השקעות בניירות ערך ישראלים ונכסים פיננסיים אחרים בחו"ל (5%), אג"ח בחו"ל (4.9%), מק"ם בישראל (1.3%) ופקדונות בחו"ל (0.3%). מאז 2012 שומר תיק הנכסים הפיננסיים על קצב צמיחה שנתי של 6%.

האינפלציה חוצה את האפס לראשונה מאז 2014

מדד המחירים לצרכן עלה ב-2017 בשיעור של 0.4% לאחר שלוש שנים של אינפלציה שלילית. בבנק מציינים כי למרות ששיעור האינפלציה בישראל מושפע מאד מהאינפלציה בעולם סטתה האינפלציה בישראל מקו המגמה ולמעשה "ירדה מדרגה החל מאמצע 2014 ושיעורה נמצא בזנב השמאלי של של התפלגות השיעורים בכלכלות המפותחות". אחת הסיבות לכך שההתאוששות באינפלציה בישראל מתעכבת היא מדיניות הריבית של הבנק המרכזי שהייתה פחות יונית מזו של הפד האמריקאי, ה-ECB האירופי ובנקים מרכזיים נוספים: בנק ישראל נמנע מהורדת הריבית מתחת לאפס (נותרה 0.1% מאז מרץ 2015) ולא ביצע רכישה מאסיבית של נכסים במסגרת צעדי מדיניות של הרחבה כמותית.

הסיבה העיקרית לאינפלציה החיובית ב-2017 הייתה התייקרות מחירי השכירות של דירות שתרמו 0.6 נקודות האחוז לעלייה הכוללת (סעיף הדיור מהווה כרבע ממד המחירים לצרכן). עליית מחירי האנרגיה בעקבות עליית מחיר הנפט תרמה לאינפלציה עוד 0.2 נקודות האחוז - וללא ההתייקרויות בשני סעיפים אלה הייתה נרשמת ב-2017 אינפלציה שלילית של 0.4%. מנגד המשיכו מחירי המוצרים הסחירים לרדת, תוצאה של הייסוף בשקל והתגברות הרכישות באינטרנט. ב-2017 ירדו מחירי המוצרים הסחירים ב-1.1% לאחר שב-2016 ירדו ב-1.7%.

השקל חזק וממשיך להתחזק

שער השקל התחזק במהלך 2017 ב-3.9% לעומת סל המטבעות האפקטיבי, מדד המורכב ממטבעות המדינות שישראל סוחרת עימן. ב-2016 התחזק השקל ב-4.6%. ב-2017 רשם שער השקל ירידה מול האירו של 2.7% אך התחזקות ניכרת מול הדולר האמריקאי בשיעור של 8.5%. ההתחזקות מול הדולר באה למרות שבנק ישראל רכש במהלך 2017 כ-6.5 מיליארד דולר, 5 מיליארד מעבר לסכום שהתכוון לרכוש במסגרת תוכנית רכישות המטבע הרב-שנתית שלו. הבנק מציין כי על-פי מחקר שערך רכישות המט"ח שלו משפיעות על שער החליפין ב-90 אחוז מהמקרים והאפקט נמשך בין 40 ל-60 ימי עסקים.

לדעת הבנק רכישות המט"ח שנעשו בין ינוי 2013 למאי 2017 הביאו להחלשת השקל ב-2% עד 3% בממוצע. מגמת ההתחזקות של השקל נמשכת כמעט ברציפות מאז פרוץ משבר האשראי העולמי ב-2009. במצטבר התחזק מאז השקל אך מדובר במגמה מדובר בהמשך המגמה של שנים קודמות. בבנק ישראל מציינים כי עוצמת הדולר והשפעתו הולכים ומתחזקים בשנים האחרונות, אולי במפתיע על-רקע התחזקות המסחר במטבעות וירטואליים. "קיימות עדויות אמפיריות לכך שהדולר הופך למטבע הדומיננטי בהשפעה על היקפיו ומחיריו של הסחר העולמי בטווח הקצר והבינוני", נכתב בדוח. הבנק מציין כי 71% מעסקאות הייבוא של ישראל בשנים האחרונות נעשו בדולרים, זאת למרות שהיקף הסחר של ישראל עם ארה"ב זהה בהיקפו להיקף הסחר של ישראל עם האיחוד האירופי.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.