בנק ירושלים לא מוותר על החלום להתמזג עם דקסיה ישראל. אתמול שלח בנק ירושלים, שבשליטת משפחת שובל, מכתב לדירקטוריון דקסיה ישראל ובו הוא קורא לו להיפגש ולדון באפשרות להתמזג איתו. מיזוג בין שני הבנקים ייצור בנק עם הון עצמי של כ-1.5 מיליארד שקל.פנייה זו מפתיעה למדי, שכן היא מתרחשת כ-10 ימים בלבד לאחר שבעלי השליטה הקודמים בבנק - דקסיה העולמית - מכרה את מניותיה בבורסה למוסדיים, מה שהפך את הבנק לבנק ללא גרעין שליטה.

זו אינה הפעם הראשונה שבנק ירושלים פונה לדקסיה ישראל. למעשה, כבר כעשר שנים בוחנים בבנק ירושלים את האפשרות לרכוש או להתמזג עם דקסיה ישראל. לפני כ-3 שנים, כאשר כבר היה זה ידוע שדקסיה העולמית מעוניינת למכור את הפעילות בישראל, בנק ירושלים אף הגיש הצעה רשמית למיזוג ששיקפה אז לדקסיה שווי של כ-550 מיליון שקל. אלא שבדקסיה לא נענו להצעה, שלא הבשילה אפילו לשיחות.

ל"גלובס" נודע כי לפני מספר שבועות נעשה ניסיון נוסף מצד בנק ירושלים ליצור קשר עם דקסיה לצורך מיזוג, והניסיון לא נענה. כאמור, בתחילת השבוע שעבר, דקסיה העולמית יצאה מהתמונה, ובבנק ירושלים רואים כעת הזדמנות נוספת להחיות את רעיון המיזוג, מתוך הערכה שהמוסדיים (בעלי המניות המרכזיים בבנק) לא יפסלו על הסף מיזוג שכזה מבלי לנסות לקיים שיחות בנושא.

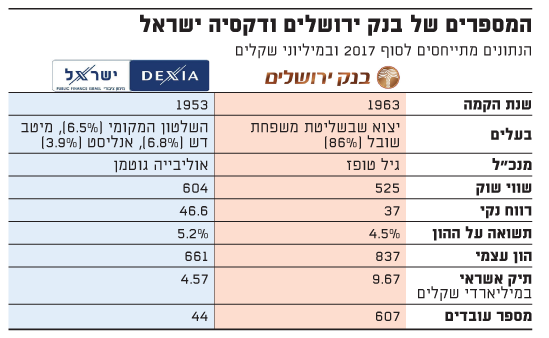

המספרים של בנק ירושלים ודקסיה ישראל

1. עמדת בנק ישראל: עוד לפני שנגיע לסוגיות בסיסיות כמו מה ההיגיון מאחורי מיזוג שכזה, צריך לבדוק האם בכלל הוא יאושר. די לראות מה קרה כאשר מזרחי טפחות חתם על עסקה למיזוג עם בנק אגוד. בנק ישראל תמך במהלך, וספג בעקבות זאת ביקורת חריפה בעיקר מהמגרש הפוליטי. אמנם הפעם מדובר במיזוג של שני גופים מאוד קטנים (זאת, בעוד מזרחי טפחות הוא הבנק השלישי בגודלו בשוק), והמיזוג בין שני הגופים הקטנים יביא לשיפור בכושר התחרות שלהם, אך עדיין מדובר ביציאה של שחקן מהשוק הריכוזי, וזאת כאשר קיים סיכוי גבוה ששחקן נוסף מהשוק ייצא בקרוב (בנק אגוד- אם יאושר המיזוג שלו למזרחי טפחות).

בנק ישראל אמנם פרסם בעבר מסמך ולפיו הוא תומך במיזוג בין גופים קטנים בתחום הבנקאות, כדי לשפר את כושר התחרות שלהם מול הגופים הגדולים. יחד עם זאת, לאור הביקורת על תמיכתו במיזוג מזרחי טפחות ואגוד, ייתכן שהפעם דעתו תהיה אחרת. תגובתו היום לפניית "גלובס" בנושא מעידה על הזהירות לגבי גיבוש עמדה בנוגע למיזוג אפשרי: "בנק ירושלים לא הציג בפני בנק ישראל את תוכניתו לגבי רכישת בנק דקסיה, ולכן אין לבנק ישראל עמדה לגבי הנושא", נמסר היום מבנק ישראל.

2. ההיגיון במיזוג: "אנו סבורים שלשני הצדדים עניין רב בהוצאתה לפועל של העסקה, הואיל ומיזוג כאמור הוא 'צו השעה' בנסיבות הקיימות ובסביבה התחרותית הנוכחית. הבנק הממוזג יוכל ליהנות, בין השאר, משיפור משמעותי בביצועים, בגיוון ופיזור פעילויות", כתב אתמול יו"ר בנק ירושלים, זאב נהרי, במכתב לדירקטוריון דקסיה.

הרצון של בנק ירושלים להתמזג עם דקסיה ישראל מוצדק. מדובר בשני בנקים קטנטנים עם נתח שוק של אחוזים בודדים בשוק הבנקאות בישראל. היתרון לגודל חשוב בענפים רבים, אך בבנקאות במיוחד. דרישות ההון מהבנקים והרגולציה ההולכת וגוברת מקשים על גופים קטנים. במסגרת ועדת שטרום נשמעו קולות שקראו להקלות על בנקים קטנים, אך בינתיים אין הבדל משמעותי, אם בכלל, בדרישות הרגולציה בין בנקים קטנים לגדולים. התוצאה היא ששיעורי הרווחיות של הבנקים הקטנים נמוכים משמעותית לעומת הגדולים. כך למשל בנק ירושלים סיים את שנת 2017 עם תשואה על ההון של 4.5% בלבד לעומת כ-8% בממוצע בחמשת הבנקים הגדולים. החיסרון בתחום הרווחיות מקשה על הבנקים הקטנים להתחרות בגדולים ולהציע מחירים טובים יותר.

זאת ועוד, דקסיה ישראל פעילה בעיקר בתחום האשראי לשלטון המקומי. חשיפה כה רבה לסקטור מרכזי מביאה למגבלות בתחום ההון (מגבלת לווה בודד), ולכך שניהול ההון העצמי שלה לא יעיל, שכן היא נדרשת לרתק יותר הון אל מול האשראי. דקסיה אמנם עשתה מהלכים לשיפור אותה יעילות, בהם מכירת חלק מתיק האשראי. אם תיק האשראי שלה ימוזג עם בנק ירושלים, הוא יהיה בפיזור גדול יותר, מה שיוכל להביא להפחתה בדרישות ההון הגבוהות, ולצמוח יותר ביעילות באשראי בתחום זה, שהוא תחום ההתמחות של דקסיה.

3. שאלת המחיר: עדיין לא ברור כיצד בדקסיה יגיבו להצעה של בנק ירושלים. בעבר אמנם הבנק סירב אפילו לקיים שיחות, אך כיום המצב השתנה היות שבעלי השליטה יצאו מהתמונה. כמו כן לא ברור האם ההחלטה תהיה של הדירקטוריון בלבד, או שהשלטון המקומי והמוסדיים המחזיקים כיום ברוב המניות יהיו אקטיביים במהלך שכזה.

סוגיה מרכזית נוספת היא המחיר: בהצעה הקודמת מלפני כ-3 שנים נקב בנק ירושלים במחיר, והציע עסקה משולבת במניות ובמזומן לפי שווי 550 מיליון שקל. גורמים בשוק ההון ציינו כי מדובר במחיר נמוך, ולראיה - היום שווה דקסיה של כ-600 מיליון שקל, וזאת עוד לאחר שחולק דיבידנד לבעלי המניות של 300 מיליון שקל.

הפעם כבר נזהרו בבנק ירושלים, ולא הגישו הצעה מפורטת, אלא רק פנייה כללית לדקסיה לשבת עימם לשיחות ולנסות לגבש מתווה מוסכם. בבנק ירושלים אף עשויים לגייס למהלך משקיע זר, שיסייע בהשקעה ברכיב המזומן לבעלי מניות דקסיה, כשם שעשו בסיבוב הקודם עם קרן פלאוורס. האם זה יספיק? ימים יגידו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.