תחום האשראי החוץ-בנקאי צובר תאוצה, המשקיעים מגלים עניין בתשואות - הגבוהות יותר מאלו שמציעים להם בבנק - ומנגד הלווים עומדים בתור לקבל הלוואות מהירות בתנאים נוחים. עכשיו גם הרגולציה תצטרך להתאים את עצמה לתחום, שמגלגל כבר הון עתק. תחילה ניישר קו - השקעות באשראי חוץ-בנקאי שמצליחות לספק תשואה חד-ספרתית גבוהה, ולעיתים גם יותר מזה, אינן חלום - זו מציאות. אבל כדרכה של מציאות - לפעמים היא הופכת קשה ומסוכנת.

כשהביקוש להלוואות ולהשקעות באמצעות גורמים שתופסים את מקומם המסורתי של הבנקים הוא כל כך גבוה, כי הוא גם כל כך משתלם לשני הצדדים - אך בה בעת אותם הגורמים אינם כפופים למגבלות רגולטוריות כמו הבנקים, אלא פועלים יותר ברמת סיכון כמו של סטארט-אפים - ברור שיהיו פה עיוותים וכשלים שייגמרו פחות טוב.

בשנים האחרונות הולכות ומתרבות קרנות אשראי שמבטיחות למשקיעים בהן תשואה חד-ספרתית גבוהה, ולעיתים אף תשואה דו-ספרתית, ומנגד נותנות הלוואות בתנאים נוחים כנגד שעבודים ברמות ביטחון שונות בסקטורים השונים. יש כבר גם לא מעט פלטפורמות טכנולוגיות שמבטיחות תשואה גבוהה למשקיעים על הלוואות שניתנות ללווים שעוברים חיתום טכנולוגי, והן עושות שימוש באלפי נתונים מהרשת ובהצלבתם, ומשתמשות בכלים מתחום הפינטק והבינה המלאכותית - והכול במטרה להפחית סיכונים.

דוגמה נוספת להתרחבות הפעילות בתחום האשראי החוץ-בנקאי היא של חברות המוקמות על-ידי קבוצות איכות, והופכות עם הזמן גדולות יותר, כמו ענקית ההלוואות SoFi, שהציעה בתחילת דרכה לבוגרי הרווארד להעניק הלוואות לסטודנטים מהרווארד, הלוואות הנחשבות הרבה פחות מסוכנות מהלוואות סטודנטים אחרות.

וישנן כמובן הפלטפורמות הגדולות ביותר בתחום תוסס זה, שפשוט עובדות לפי חוק המספרים הגדולים, ובהן ניתנות הלוואות לפי סגמנטים שונים ותוך פיזור רחב, וזה מה שמבטיח את ההפחתה בסיכון. שיטת "המספרים הגדולים" בתחום האשראי החוץ-בנקאי מזכירה מאוד את עניין פיזור המשכנתאות ממקומות שונים ומסגמנטים שונים - שבסופו של דבר התגלו כמסוכנות מאוד, והיוו גורם משמעותי בסיבות שהובילו למשבר הפיננסי העולמי בשנת 2008.

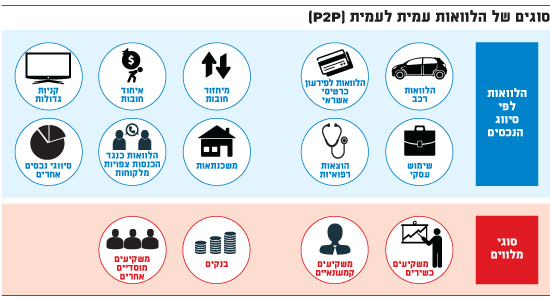

סוגים של הלוואות עמית לעמית

עסק טוב משחר ההיסטוריה

האשראי החוץ-בנקאי היה מאז ומעולם עסק רווחי, אבל בדרך כלל הוא היה שמור לגופים המוסדיים ולמשפחות העשירות. הלווים ראו בכך דרך מצוינת לעקוף את הבירוקרטיה הבנקאית ולגוון את מקורות האשראי שלהם. המלווים מצדם ראו בזה אלטרנטיבה טובה יותר לניהול עודפי הכסף שלהם, ללא תנודתיות גבוהה מדי, כמו זו שמאפיינת את ההשקעות בבורסה למשל.

ועוד משהו, בואו נודה באמת, מבחינת המלווים זה גם היה ענף מצוין להשקעה של כסף "שחור" בשוק "אפור", בעיקר כשבסוף אפילו את הבונוס ניתן לעיתים לקבל ב"צבע בהיר" יותר.

יחד עם זאת, קשה להתעלם מהפריחה הגלובלית של עסקי האשראי החוץ-בנקאי בעשור האחרון. אם בשני העשורים הקודמים פריחת האשראי החוץ-בנקאי התמקדה בעיקר באג"ח קונצרניות לחברות גדולות, בעשור האחרון היא נוגעת בכל שאר הסגמנטים הבנקאיים - מהלוואות לדיור, לשיפוץ, להרחבת העסק, לאשראי עסקי שוטף, לטיול, לסטודנטים, לרכבים ולמימון חופשות ועוד.

ארבע סיבות עיקריות לפריחה

מה שאפשר את הפריחה הזו הם ארבעה כוחות ענק, שבדרך לא דרך התכנסו לנקודה אחת קריטית.

ראשית, המשבר ב-2008 הוציא בנקים רבים מהמשחק, חיזק את דרישות הביטחון והבירוקרטיה הנדרשים והוציא בהינף יש סגמנטים שלמים אל מחוץ לתיק האשראי של המערכת הבנקאית.

שנית, הריביות, שירדו לרמות אפסיות כתוצאה מהמשבר בכל עולם, הובילו את המשקיעים, הפורשים והמוסדיים, לחיפוש מתמיד אחר אלטרנטיבות לכסף.

שלישית, ההתפתחות הטכנולוגית, שכללה טכנולוגיות כמו ביג דאטה, חיתום דיגיטלי, בינה מלאכותית ועוד.

ורביעית, העלייה מטאורית של השימוש באינטרנט כדי לצרוך ניהול פיננסי, או לביצוע רכישות, למרות שהאפשרות הייתה בהישג יד שנים קודם לכן.

נדל"ן מניב לצד עסקים קטנים

ישנן פלטפורמות אשראי שבהן ניתן להלוות ליזמים הרוכשים בתים, משפצים אותם ומוכרים ברווח. פלטפורמות אלו מאפשרות סוגים שונים של הלוואות, חלקן עם שעבודים שונים ואף מניות בפרויקט הנבחר.

בארה"ב הסגמנט תפס תאוצה ענקית בשנת 2012, אז קמו ענקיות כמו FundRise ,Realty Mogul ,Home Lending, שמנהלות כיום תיקי הלוואות של מיליארד דולר ויותר. אחרי שנים שבהן עסקו בעיקר בהלוואות ליזמים קטנים יותר, כיום הן מכוונות עצמן לערים הגדולות יותר ולפרויקטים ענקיים, ובשל ההיקפים הגדולים של העסקאות הן מוכנות להסתפק בתשואות נמוכות יותר.

אחד הסגמנטים הצומחים והמעניינים ביותר בתחום האשראי החוץ-בנקאי בשנים האחרונות הוא העסקים הקטנים. למרות שהם מהווים חלק ניכר מהמעסיקים במדינה (בארה"ב מעל 50%), הנגישות שלהם לאשראי מתסכלת עד בלתי אפשרית. הבנקים הזניחו אותם במשך שנים, לא התאימו עצמם לצורכיהם, ואחרי המשבר ב-2008 מצבם רק הפך גרוע הרבה יותר.

כיום ישנן פלטפורמות שונות העוסקות במתן הלוואות/אשראי לעסקים קטנים, אשר בהן לפחות חלק מהליך החיתום נעשה באופן אוטומטי, חלקו נעזר בניתוח נתונים על בית העסק וחלקו נעשה על סמך חשבוניות (דיגיטליות) שבית העסק הוציא ללקוחות - והכול כדי להקל על בעל העסק ולהתאים את ההלוואות והעלות שלהן לצרכיו ביעילות. הפיתוחים בענף נמשכים כמובן כל העת, וכוללים למשל מידע על לקוחות, מתחרים ואפילו חיבור לקופת העסק, כדי לנסות להבין את מצבו בכל רגע נתון.

הלוואת לכל דורש?

מוגזם אולי לומר שההלוואות ניתנות לכולם - לכל דורש - אבל הן בהחלט ניתנות להרבה מאוד אנשים. פלטפורמות כמו CLUB LENDING או Lufax הסינית, הפכו לענקיות שמציעות תשואות חד-ספרתיות על הלוואות לאנשים, בדרך כלל ללא כל בטוחה, ובעבור מטרות שונות ומרובות.

תהליך החיתום המקובל בפלטפורמות אלה הוא אוטומטי, מה שמפחית מאוד את העלויות שלהן, ומאפשר להן לעבד הרבה מאוד נתונים ממספר רב של לקוחות קטנים. כדי להבין את הגידול הפנומנלי, כדאי אולי להסתכל על ענקית ההלוואות הסינית Lufax, שהתכוונה לגייס 5 מיליארד דולר לפי שווי של מעל 30 מיליארד דולר השנה, כל זאת עבור חברה המתווכת הלוואות, שהוקמה רק בשנת 2011. בינתיים ההנפקה נדחתה בעקבות הקשחת דרישות הרגולציה.

ממה צריך לדאוג?

הנתון המדאיג הוא השיעור הגבוה של מקרי חדלות הפירעון בפלטפורמות אלו, כלומר הלווים לא עומדים בהחזרים. על פי הערכות שונות, הלוואות הנהנות מדירוג גבוה יחסית מציגות שיעורי חדלות פירעון של 5%, ואילו הלוואות שמדורגות בסיכון גבוה, אמנם מבטיחות למלווים אותן שיקבלו ריבית שנתית בשיעור של 15% ויותר, אבל מציגות שיעורי חדלות פירעון ממוצעים של 35%. אין ספק שפיזור לא נכון של ההלוואה עלול לגרום למלווה למצוא את עצמו עם תשואה שלילית עד הפסד מלא של כספי ההשקעה.

הפתרון לבעיית החשיפה, היעדר המידע והצורך בפיזור הוא שימוש במנועים שונים המבטיחים לפזר את הכסף שלכם על מספר הלוואות בין פלטפורמות שונות, ובכך להוריד את הסיכון. מלבד השימוש במנועים אלה, ישנן גם לא מעט קרנות השקעה המבטיחות לצמצם את הסיכון בעזרת מודלים שונים.

ואולי במקום לתת הלוואות, כדי בכלל להשקיע במניות של חברות אשראי חוץ-בנקאי? Funding Circle נרשמה למסחר בלונדון, אבל לא הרשימה בביצועים עד כה; GreenSky האמריקאית איבדה כ-25% מאז ההנפקה בחודש מאי וענקית ההלוואות Club Lending איבדה כ-85% מאז ההנפקה, על רקע חקירות שונות וצמיחה מאכזבת.

בשוק ההון המקומי ניתן למצוא בעיקר חברות אשראי חוץ-בנקאי שמלוות לעסקים, שנחשבים לסגמנט הבטוח יותר בתחום, אבל גם הביצועים שלהן לא תמיד מרשימים, ויהיו מי שיגידו שזה בעקבות רוויה. מניית נאווי בעיקר דשדשה בחמש השנים האחרונות, ואיבדה כ-25% מהשווי שלה בשנה האחרונה. פנינסולה ידעה עליות ומורדות, ובשנה האחרונה איבדה כ-20% מערכה, אס אר רקורד בעיקר דשדשה. היו כאלו שהצליחו יותר אבל הן קטנות מאוד. כך שבסך הכול נראה כי הבחירה בהשקעה במניות של החברות הפועלות בתחום האשראי החוץ-בנקאי עוד לא בשלה דיה, ולרוב הסיכון גובר על הסיכוי.

כסף לא גדל על העצים

הרעיון אמנם נראה חדשני, טכנולוגי וזמין, ולכן מפתה מאוד - אבל בפועל, כמו בהרבה מאוד מקרים בתעשייה הפיננסית, כסף לא גדל על העצים, וגם שהוא כבר כן, יש מעט מאוד עצים כאלו. שנת 2018 מסתמנת כשנה קשה מאוד לפלטפורמות ההלוואות, בעיקר לאלו שפועלות בסין, שבחודשיים האחרונים קורסות כמו דומינו.

בהיעדר רגולציה ופיקוח מתאים מחד גיסא, ועם ביקוש גדול להשקעות ולהלוואות - שקיבל רוח גבית כתוצאה מהמלחמה של הממשל בבנקאות הצללים מאידך גיסא, ראינו פריחה פנומנלית של פלטפורמות אלו. אולם נראה כי שלב ההתפכחות וההתמסדות קרב. הממשל האמריקאי עושה מאמצים גדולים כדי לסגור פלטפורמות רבות שהתגלו בהם כשלים, כמו שיעורי חדלות פירעון גבוהים ולעיתים קרובות גם אי-סדרים פיננסיים. ועדת הפיקוח בסין כבר מזהירה את הציבור מפני הסיכונים, אבל אזהרות של הממשל מעולם לא באמת הועילו בסין, אלא רק מעשים.

בשורה התחתונה, נראה כי האשראי החוץ-בנקאי היה איתנו מאז ומעולם, ולעיתים נראה כי הוא מציע השקעה אלטרנטיבית ראויה ובוגרת, מה שבאמת נכון. יחד עם זאת, הסדרת הענף עדיין מצויה בתחילת דרכה, וכשם שענף הבנקאות עבר מעל 200 שנה של תהפוכות, נראה שגם ענף זה צפוי לעבור גלגולים שונים של התפתחויות, נפילות ורגולציה, הרבה רגולציה. וזה עוד לפני שאמרנו מילה על הפוטנציאל של הבלוקצ'יין לשנות וליעל את כל ענף הפיננסים בעולם.

הכותב הוא האסטרטג הראשי של בית ההשקעות אלומות. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.