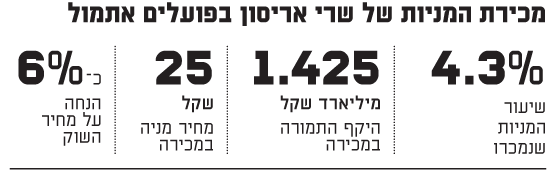

חודשים ספורים לאחר שהודיעה כי תמכור את השליטה בבנק הפועלים באמצעות הבורסה, התחילה שרי אריסון במכירת מניותיה. אמש (יום ב'), כפי שפורסם באתר "גלובס", מימשה אריסון כ-4.3% ממניות הבנק בתמורה לכ-1.43 מיליארד שקל.

שני שליש מהמניות שהוצעו למכירה, בתמורה של כ-1 מיליארד שקל, נמכרו לגופים מוסדיים ישראליים, ובהם כל חברות הביטוח והגמל בשוק. היתרה, בהיקף של קצת יותר מ-400 מיליון שקל, נמכרה לגופים זרים. המחיר בעסקה עמד על 25 שקל למניית הפועלים - הנחה של קרוב כ-5.7% על שווי המניה בסיום יום המסחר אתמול (ב').

מכירת המניות של שרי אריסון בפועלים אתמול

בעקבות זאת, נסחרה מניית הפועלים היום בירידה של כ-5% וקיזזה את העליות שהציגה מתחילת השנה. מדובר בדיסקאונט עמוק יחסית בעסקאות למכירת חבילות גדולות של מניות בבנקים גדולים. לא מן הנמנע כי ההנחה הוענקה על רקע ירידות השערים החדות שנרשמו אתמול בבורסות בארה"ב, וחוסר היציבות היחסי המאפיין את השווקים בחודשיים-שלושה האחרונים.

הירידה במניית הפועלים היום הובילה למגמה דומה ביתר מניות הבנקים (ובבורסה כולה) וגררה את מדד הבנקים לירידה של כ-3%. התשואה האפסית של מניית הפועלים ב-2018 בולטת לשלילה ביחס למדד הבנקים שטיפס בתקופה זו בכ-11% לרמת שיא הממקמת אותו בצמרת התשואות מבין מדדי הבורסה בת"א השנה.

מכירת מניותיה של אריסון התחילה אתמול עם סיום המסחר בזירה המקומית. ברק קפיטל חיתום שימש ברוקר ישראלי שטיפל בהפצת המניות, לצד בנק אוף אמריקה וסיטי, שביצעו את מכירת המניות בחו"ל. ככל הידוע, למניות שהציעה אריסון למכירה נרשמו ביקושי יתר שהסתכמו בכ-2 מיליארד שקל - מה שהוביל להחלטה להגדיל את היקף המכירה מ-50 ל-57 מיליון מניות.

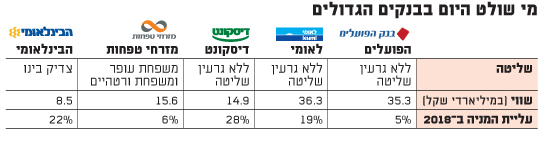

מי שולט היום בבנקים הגדולים

היתר החזקה במקום היתר שליטה

לאחר המכירה נותרה אריסון עם החזקה של קרוב ל-16% ממניות בנק הפועלים, והיא התחייבה כלפי הברוקרים המבצעים את המכירה שלא לממש נתחים נוספים מהחזקותיה במשך 90 יום ממועד השלמת העסקה ללא הסכמתם, בהתאם לתנאי ההסכם בין הצדדים.

בעקבות מכירת המניות צפוי להיכנס כעת לתוקף היתר החזקה המחליף ומבטל את היתר השליטה שקיבלה אריסון. כך, מכירת המניות נעשית אחרי שבחודש ספטמבר הגיעה אריסון להבנות עם בנק ישראל, על תהליך הפיכת הפועלים לבנק ללא גרעין שליטה, שבמסגרתו התפטרו מיידית שלושת הדירקטוריון המייצגים את אריסון בדירקטוריון, ובראשם אפרת פלד, מנכ"לית קבוצת אריסון.

עם הפיכתו באופן רשמי לבנק ללא גרעין שליטה, יצטרף הפועלים לשני בנקים גדולים שהם כבר כאלה: לאומי ודיסקונט.

ההודעה שהפתיעה את השוק

הודעתה של שרי אריסון מספטמבר השנה על פרידתה מהשליטה בבנק הפועלים אמנם הפתיעה את שוק ההון, אולם היא הגיעה אחרי כמה שנים במהלכן ניסתה אריסון לממש לפחות חלק מהחזקותיה בבנק ללא הצלחה.

למעשה, מכירת השליטה של אריסון בבנק הפועלים, כמו גם בקבוצת הנדל"ן והתשתיות שיכון ובינוי (שנמכרה באוגוסט השנה לידי נתי סיידוף תמורת כ-1.1 מיליארד שקל), הגיעו לאחר שנים בהן אריסון לא רוותה נחת מהחזקתה בבנק הגדול בישראל, ובצל חקירה מעמיקה בחברת התשתיות, בגין חשדות לעבירות משמעותיות שבוצעו על ידי החברה ובכירים בה באפריקה.

אמנם מבחינה פיננסית ההשקעה בבנק הניבה לאריסון תשואה סבירה לאורך השנים, אבל במקביל לכך הסתבך הבנק בשורה של פרשות: מההשקעות הכושלות במכשירים הקשורים למשבר הסאב פריים שהסבו לבנק הפסד של מעל מיליארד דולר, ועד לפרשות מביכות כמו התלונה נגד הטרדה מינית כנגד המנכ"ל לשעבר, ציון קינן, הסתבכות הבנק במתן אשראי ללווים גדולים רבים והפרשה האחרונה: החקירה ההולכת ומסתבכת של הבנק בארה"ב בחשד שסייע ללקוחותיו האמריקאים להעלים מס.

בקבוצת אריסון הצליחו סוף-סוף לגבש עסקה לפני שנה למכירת מחצית מגרעין השליטה בבנק לקבוצת משקיעים מצפון אמריקה, אך גם עסקה זו התפוצצה לאור מחלוקות שהתגלו בין הצדדים. אריסון הבינה שקשה לעניין משקיעים ברכישת בנק בישראל הכרוכה בעול רב מצד הרגולציה, ומנגד מעניקה השפעה מוגבלת על בעל השליטה בבנק. התהליך קשה במיוחד בבנק הפועלים, עליו מרחפת חקירה של הרשויות בארה"ב בחשד כי סייע ללקוחות אמריקאים להעלים מס.

הרווח ברבעון: קרוב למיליארד שקל

מהדוחות הכספיים האחרונים של הפועלים שפורסמו ביום חמישי האחרון עולה כי חקירה זו כבר גבתה מהבנק כ-1.3 מיליארד שקל (כ-365 מיליון דולר). ברבעון השלישי הפועלים לא הפריש סכומים נוספים בקשר לחקירה, תוך שציין כי רשם "עלייה בהוצאות המשפטיות הכרוכות בחקירת עסקי קבוצת הבנק עם לקוחות אמריקאיים", וכלל לא ברור באיזה סכום תסתיים הפרשה.

את הרבעון השלישי סיכם הפועלים עם הכפלת הרווח הנקי שלו שהגיע ל-950 מיליון שקל, ושיעור תשואה על ההון של 10.7% (לעומת 5.3% ברבעון המקביל) ובתשעת החודשים הראשונים של השנה רווחיו הצטברו ל-2.5 מיליארד שקל - סכום המשקף עלייה של 22% ביחס לתקופה המקבילה ב-2017.

על רקע חקירת הרשויות האמריקאיות הפועלים עדכן כי לא יחלק דיבידנד בגין תוצאות הרבעון השלישי, בדומה להחלטת הבנק לרבעון הקודם (השני), "וזאת מבלי לשנות ממדיניות חלוקת הדיבידנד של הבנק", שהתקבלה בתחילת 2017 לחלוקת עד 40% מהרווח הנקי הרבעוני הנובע מפעולות רגילות.

אתמול (ב') עדכן הפועלים על השלמת מכירת בנק הפועלים שווייץ לידי בנק ספרא סאראסין, שממנה הוא צופה רווח של כ-7-8 מיליון פרנק שוויצרי בדוחות הרבעון הרביעי של 2018. בתשעת החודשים הראשונים של 2018 הפסדי הפועלים שווייץ הסתכמו ב-102 מיליון פרנק שוויצרי.

הפועלים החליט לפני קצת יותר משנה להפסיק את פעילותו בשוויץ "לנוכח מדיניות ניהול הסיכונים של הבנק", על רקע חקירת הרשויות האמריקאיות, וצפוי להשלים בשבועות הקרובים את מכירת הפעילות הקטנה יותר בלוקסמבורג (הנכללת תחת אותה חברה בת - הפועלים שווייץ).

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.