הסוגיה של ממשל תאגידי נידונה בהרחבה בעיתונות הכלכלית בשנים האחרונות וזוכה להתייחסות רבה מצד הרגולטורים והאקדמיה. ממשל תאגידי נועד לשמור על ההתנהלות העסקית הראויה של החברה העסקית כדי ליצור ערך לבעלי המניות ולשמור על חוסנה לטובת כלל מחזיקי העניין. מחקרים רבים הראו שהגינות ושקיפות פעילות הדירקטוריון ושאר נושאי המשרה, מקטינות את הסיכון להיפגע מהתנהלות בלתי מבוקרת של הפירמה, וכך משפיעה על שווי החברה ועל יכולת ההישרדות שלה בטווח הארוך בעולם העסקים הדינמי. התנהגות כזו משרתת את האינטרסים של בעלי המניות, העובדים, הלקוחות, הנושים, וכל מי שהפירמה מקיימת איתו קשרים.

אולם, קיים קושי רב להעריך ולכמת את השפעת היעדרו של ממשל תאגידי ראוי על ירידת הערך של החברה במונחים של בעלי המניות ועל פרמיית הסיכון מנקודת ראותם של הנושים. בעיה מרכזית היא, שחלק מן הליקויים בממשל התאגידי מתגלים רק בדיעבד.

קריסות של קונצרנים מהגדולים במשק (אי.די.בי, אפריקה השקעות, קבוצת פישמן, יורוקום, סקיילקס, קבוצת אלון רבוע, אלביט הדמיה, דלק נדל"ן, אמפל ועוד), כמו גם חברות קטנות ומשפחתיות, הביאו לאובדן האמון של הלווים בבעלי השליטה הדומיננטיים, והמחישו את חשיבותו הרבה של הממשל התאגידי לגורלה של החברה.

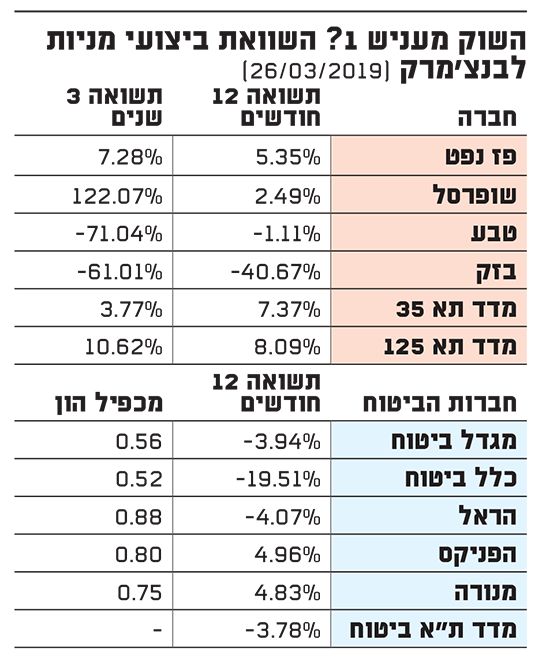

השוק מעניש 1

מה שינו חשיפות הבעיות?

אחת הסוגיות המרכזיות בנושא הממשל התאגידי היא מידת האפקטיביות של דירקטורים ומידת עצמאותם, כמי שאמורים לפקח על פעילות ההנהלה. למרות חקיקה ותקנות רבות בנושא, הן על פי חוק החברות, הן מצד הרשות לני"ע והממונה על שוק ההון, ולמרות שיפור בשנים האחרונות (בין היתר, הודות לאקטיביזם מוסדי), הרי שאיכות הממשל התאגידי, ככלל, הלכה למעשה, עדיין רחוקה מרמת האיכות הנדרשת.

שורת אירועים מהשנים האחרונות חשפה בעיות, פגמים וכשלים בהתנהלות הדירקטוריונים, והיו אמורים לייצר תמריצים שונים שמטרתם לחזק את עצמאות הדירקטוריונים ואת חוסנם ומעמדם של דירקטורים מטעם הציבור, מהאורגנים החשובים ביותר להבטחת ממשל תאגידי תקין. היו גם לא מעט תביעות (ייצוגיות, נגזרות ואישיות) נגד דירקטורים ונושאי משרה שהיו אמורות לחזק את ההרתעה, אולם רובן נגמר מחוץ לאולמות בתי המשפט כאשר חלקם העיקרי של הקנסות והפיצויים שולמו על ידי החברות ופוליסות ביטוחי אחריות דירקטורים ונושאי משרה.

טור זה נגע בעבר מספר פעמים בנושאי ממשל תאגידי, הדגיש את החשיבות הרבה של עצמאות הדירקטוריון, שעליו להיות מורכב מחברים מקצועיים, בעלי ידע בתחום הרלוונטי, ועם יכולת ראייה רחבה ומערכתית, ובצד האישי - לעמוד בקריטריונים של יושרה, יכולת עמידה מול לחצים, והעדפת טובת החברה על טובתם האישית ומקומם בדירקטוריון.

הצגנו בעבר לקחים מהמקרים של חברות בזק וטבע כהמחשה למה שקורה כאשר אין איזונים בממשל התאגידי, דהיינו, העדפת האינטרסים של בעל השליטה, או דומיננטיות רבה של המנכ"ל על פני שאר מחזיקי העניין. הדוגמה השנייה רלוונטית במיוחד בחברות ללא גרעין שליטה, שמספרן גדל בשנים האחרונות.

והנה מגוון דוגמאות מהזמן האחרון: תביעה נגזרת נגד דירקטוריון דסק"ש על אישור עסקת "מעריב". התפטרות יו"ר שופרסל עקב "חוסר אמון" מצד בעל המניות העיקרי, ההתפטרות של יו"ר פז על רקע מחלוקת עם ההנהלה וטענות לממשל תאגידי קלוקל, התפטרות יו"ר מגדל ביטוח ומנכ"ל כלל ביטוח, גם כן על רקע מחלוקות עם בעלי השליטה ובעיות רבות בממשל התאגידי, שאף גרמו להתערבות הרגולטור, בעיות, לכאורה, בעצמאות הדירקטוריון של קבוצת הביטוח איילון, התנהלות בעייתית בדירקטוריונים של הבנקים הגדולים בישראל עקב מספר פרשיות בשנים האחרונות, סיום כהונתו של מנכ"ל טיב טעם על רקע סוג של סכסוך משפחתי עם בעל שליטה, ויש, כמובן, דוגמאות נוספות.

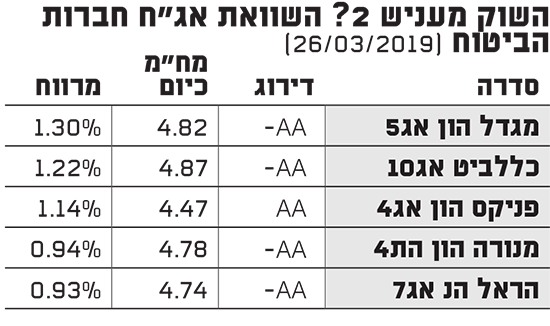

השוק מעניש 2

דירקטור, מה הסיבה האמיתית להתפטרות?

כיום, דירקטורים מודעים הרבה יותר מבעבר לרמת האחריות הנדרשת מהם ולחשיפה התקשורתית-הציבורית והמשפטית שנלווית לתפקידם, וישנם מקרים שהם מחליטים להתפטר מתפקידם כי הם אינם שלמים עם המתרחש ואינם רוצים לשאת באחריות. סוג של "להקדים תרופה למכה".

כאשר דירקטור מחליט להתפטר מתפקידו, הוא חייב להודיע אם ההתפטרות נובעת מסיבות אישיות שלציבור אין עניין בהן, או מסיבות אחרות. הבעיה היא שתקנות רשות ניירות ערך לא מגדירות מהן נסיבות אלה ואינן נותנות כלים לאכיפה, אך הפרשנות המקובלת בשוק היא, כי יש לדווח ככל שמדובר בסיבות הקשורות בהתנהלות החברה.

לא תמיד הדירקטורים והחברות משתפים את ציבור המשקיעים בסיבות האמיתיות להתפטרות. לעיתים הדירקטורים דואגים לאינטרסים שלהם, מאחר שזו משרה הטומנת בחובה הטבות משמעותיות, כגון תנאי השכר וקשרים עסקיים רבים, ומהתפטרות כזו עשוי לעלות, כי "העלות" של המשך הכהונה עולה על התועלת שבהטבות. הפגיעה במוניטין של החברה שלהם, מקשת שלמה של נסיבות, עלולה לנבוע החל מביצועים חלשים עד קשיים פיננסיים, הפרות חוק, או כשלים מכל סוג שהוא. גילוי הסיבה האמיתית להתפטרות יפגע, ככל הנראה, בשווי החברה, והדירקטור עלול לקבל תווית שלילית מצד בעלי שליטה אחרים. כל אלה עלולים למנוע ממנו קבלת תפקידים בעתיד, בעיקר נוכח הריכוזיות העסקית הרבה המאפיינת את הסקטור העסקי.

כך, ברוב המקרים ישנו תמריץ להתפטרות שקטה כאשר הדירקטור ו/או נושא המשרה אינו מוסר מכתב התפטרות מנומק, אלא מסתפק בהודעה לאקונית אודות סיום תפקידו. עם זאת, גם להתפטרות שקטה עלול להיות מחיר.

אי-הארכת כהונה? סיבה לחשוד

חברי הדירקטוריון הינם הראשונים לדעת על אירועים חריגים בחיי החברה המחייבים דיווח מיידי, וככל שנושא המשרה המתפטר בשל אירועים חריגים, גם אם אינו מעורב בהם, ומדווח על "סיבות אישיות", הוא למעשה מסתיר מידע מהותי מהמשקיעים, ונוטל על עצמו חשיפה מיותרת. במקרים מסוימים, הרשויות הרגולטוריות מבקשות לברר ביוזמתן את מניעי ההתפטרות.

מלבד זאת, ישנו פן נוסף שאינו מטופל. אי חידוש, או אי-הארכת כהונת דירקטור בתום התקופה, אינו מדווח כמשהו חריג, אלא כעל סיום סטנדרטי של הכהונה, כביכול. אך כפי שציינו, מדובר במשרה נחשקת, ולכן גם רצון שלא להאריך את הכהונה ללא הסבר לאחר שהדירקטור כבר "למד את החברה", אמור לעורר סימני שאלה, כמובן, שלא תמיד בצדק.

חברות הנדל"ן הזרות (BVI) סיפקו לנו בשנה האחרונה לא מעט חומר בהקשר הזה, ולא במקרה הן "זוכות" לדיסקאונט בגין ממשל תאגידי חלש.

מאז הרבעון האחרון של 2018, האמון בממשל התאגידי של חברות הנדל"ן האמריקאיות שגייסו בישראל, ואשר מראש היה נמוך, נפגע עוד יותר, וכיום הינו בשפל. אינדיקציות לחולשה ולרפיסות רבה של מנגנוני הממשל התאגידי (בעיקר הבקרה והפיקוח הפנימי), עסקאות בעלי עניין, העברת כספים לחשבונות האישיים של בעלי עניין, וחוסר שקיפות בחברות אלו בתקופה זו, מלווה בהדים שליוו את קריסת חברת ברוקלנד בחודש נובמבר 2018, הציתו למעשה את גל הירידות בסקטור זה ולתמחור מחודש של פרמיית הסיכון. למרות שלאחרונה נרשמה התאוששות בשערי איגרות החוב שלהן, עדיין התשואות שלהן לפדיון גבוהות בהרבה ממקבילותיהן הישראליות עם דירוג זהה ומח"מ דומה.

הבעיה האמיתית בפן זה, היא בחברות הקטנות המאופיינות במעין פורטפוליו נכסים, אשר מנוהלות בידי מטה מצומצם, או באופן של "one man show" מצד הבעלים, אשר ממשיך להתנהל כאיש עסקים פרטי. לתאגידים הגדולים והוותיקים, או החברות בעלות הרישום הכפול, הממומנות ומושקעות גם על ידי גופים מוסדיים אמריקאים, ישנה מסורת של מאפייני ביקורת וממשל תאגידי תקין הרבה יותר.

דוגמאות להתפטרות דירקטורים מחברות הנדל"ן האמריקאיות בשנה האחרונה לא חסרות:

אקסטל - פרישת שני דירקטורים (מרץ 2018) על רקע ההתנגדות לחלוקת דיבידנד.

וורטון - התפטרות דח"צ (מרץ 2018) בצמוד לאישור עסקת בעלי עניין עם בעלת השליטה.

אמ.די.ג'י - התפטרות דירקטור (פברואר 2018), התפטרות שנעשתה בהתאם לבקשתו של בעל השליטה בחברה.

אול-יר - סיום כהונתם של מספר דירקטורים, כאשר בהמשך עלה חשש משמעותי לממשל תאגידי בעייתי, לכל הפחות, כמתבטא בתשואות לפדיון בהן נסחרות איגרות החוב של החברה.

בחברת ברוקלנד חדלת הפירעון (בתהליכי הסדר חוב מאז נובמבר 2018), דירקטורית חיצונית לא האריכה את כהונתה בקדנציה נוספת, כאשר ההמשך, קריסת החברה, ידוע.

כאן אנו חוזרים לנקודת ההתחלה ולקושי הרב לאמוד את איכות הממשל התאגידי, לטובה ולרעה, הן על שווי הפירמה והן על תמחור סיכוני האשראי שלה. ניתן לראות מהמדגם בטבלה המצורפת, כי לכאורה, אירועי התפטרות על רקע בעיות בממשל התאגידי בחברות הישראליות החזקות ובעלות דירוגי אשראי גבוהים (פז, שופרסל, מגדל וכלל ביטוח) לא השפיעו על שווין באופן דומה. כלומר, התגובות במניות היו בהתאם למאפייני כל מקרה, וכמובן גם בהשפעת הדוחות הכספיים שלהן, והשאלה אם חולשת הממשל התאגידי כבר תומחרה במחירי המניות, היא שאלה שקשה להשיב עליה. אנחנו נוטים לחשוב שאכן כך.

מה ניתן ללמוד ממקרי מגדל וכלל?

מהדוגמה הלקוחה מחברות הביטוח מגדל וכלל, נראה כי השוק אכן מעניק פרמיה שלילית להתנהלות בעלי השליטה והשדרה הניהולית בכל נושאי הממשל התאגידי, בעיקר כמתבטא במכפיל הון נמוך בפער ניכר, 0.56 ו-0.52 בהתאמה, למול 3 חברות ביטוח הגדולות המתחרות, אצלן המכפיל נע סביב 0.75-0.88 (הפניקס, הראל ומנורה). מובן שיש פרמטרים משמעותיים נוספים שמשפיעים על מחירי ניירות הערך (במיוחד במקרה של כלל ביטוח), אך האינדיקציה ברורה יחסית, ומדובר במעין "ביצה ותרנגולת", שכן התוצאות הכספיות לאורך זמן, אסטרטגיה ויכולת התמודדות בשוק תחרותי ודינמי, נגזרות מהתנהלות גורמי הממשל התאגידי.

על אפיק החוב של חברות הביטוח כמעט ולא ראינו כל השפעה. על פניו, מדובר בחברות בעלות מאפייני סיכון נמוכים, כפי שמתבטא במרווח הנמוך בהן הן נסחרות מול אג"ח ממשלתיות, אך לא נראה שהשוק מוסיף פרמיית סיכון באירועים האמורים. זאת כאשר, וכאמור לעיל, בטווח הארוך ממשל תאגידי רעוע פוגם באיכות האשראי של הפירמה, כפי שמתבטא בדוגמה של חברת טבע. מי חשב לפני 4-5 שנים שהאיתנות הפיננסית של טבע תדרדר כך, שדירוגה הבינלאומי ידרדר לרמת "זבל" ושהיא תיאלץ לסגור ולממש פעילויות על מנת לשרוד.

מנגד, חברות הנדל"ן הזרות, כן "זוכות", כאמור, לפרמיית סיכוני ממשל תאגידי וחוסר שקיפות, בעיקר בתקופה האחרונה לאחר מספר אירועים שהתרחשו במקביל במספר חברות נדל"ן זרות וגרמו למפולת בדצמבר 2018.

בשוק החוב הסחיר, שכיום ממעט לתמחר סיכוני אשראי באופן כללי, ורמת המרווחים בו נמוכה מאוד ברמה ההיסטורית, לא מפתיע אולי לגלות שגם סיכוני ממשל תאגידי לא מתומחרים כראוי בחברות, וייתכן לחילופין, שאלה כבר מתומחרים מראש בהשוואה לבנצ'מרק.

מבחן השוק: מתי מגיע העונש?

מהי המסקנה שלנו מכל זה? האם השוק מעניש חברות בגין מה שהוא מזהה כממשל תאגידי לקוי, והאם יש הבדל בהתייחסות שלו כאשר מדובר במניות לעומת ההתייחסות שלו כאשר מדובר באיגרות חוב?

התשובה לגבי מניות החברה היא קשה, שכן על שוויה של החברה משפיעים אינספור גורמים. לנו נראה, שהשוק לא מגיב די הצורך לכך, אולי מפני שהוא סבור שמדובר בתקלות זמניות שיבואו על תיקונן.

באשר לאיגרות החוב של החברה, או במלים אחרות, פרמיית הסיכון שלהן, כאן המדידה יותר קלה כי כמות הגורמים המשפיעים על התנהגותן היא מצומצמת, והמדידה כמעט מתמטית.

כאן אנחנו רואים, שכאשר מדובר בכשלים חמורים, כמו באג"ח של חלק מחברות הנדל"ן האמריקאיות, השוק אכן מעניש אותן וחזק מעבר למתבקש מן ההשוואה בינן לבין אג"ח של חברות ישראליות במישור של המבנה המשפטי.

ואשר לתופעה של התפטרות דירקטורים, חייבים לציין, שעם כל הפיתוי שבעניין, אנחנו מזהים לאחרונה נכונות גוברת מצד הדירקטורים לנקוט מהלך של התפטרות מתוך אי-הסכמה עם מה שקורה בחברה ומתוך הבנה של החשיפה המשפטית שלהם עצמם, אם לא יעשו מהלך שכזה.

צבי סטפק הוא יו"ר מיטב דש ויו"ר איגוד החברות הציבוריות . עידו בר-אב הוא אנליסט בבית ההשקעות. אין לראות באמור מתן ייעוץ/שיווק השקעות והאמור אינו מהווה תחליף לייעוץ/שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.