מדדי אג'יו לתיקים המנוהלים עלו בחודש אפריל בשיעורים נאים, בהתאם לראלי הנרשם הן במדדי המניות והן באג"ח בארץ ובעולם. הכוח המניע את העליות בשווקים הוא התחזקותה של ההערכה כי הריבית לא תעלה השנה בארה"ב. יתרה מכך, הריבית אינה צפויה לעלות למרות הצמיחה הגבוהה, האבטלה הנמוכה ועליית השכר.

כך, לא רק שצופרי המיתון שקטו לאחרונה, אלא גם שאת מקומם של החששות מפני כלכלה דובית תפסו אופטימיות וצמיחה חיובית, שהייתה בפועל גבוהה הרבה מהציפיות. החיבור של צמיחה גבוהה ואי-העלאת הריבית נותן כוחות ושמחת חיים לשוקי המניות והאג"ח, שמחה הפורצת את גבולות ארה"ב ועוברת לשוקי הון נוספים בעולם, בהם ישראל.

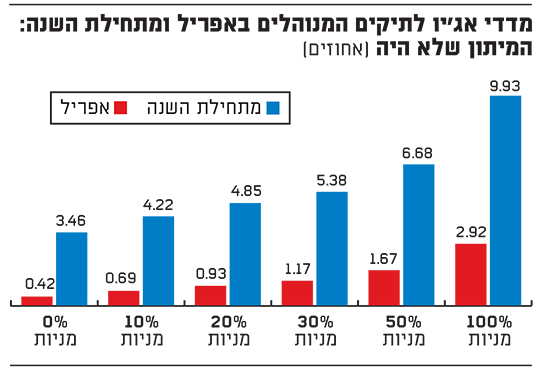

כתוצאה מכך המשקיעים נהנים מתשואות חיוביות בולטות זה חודש רביעי ברציפות. מדדי תיק האג"ח עלו בשיעור של כ-0.42%, מדדי תיק המניות עלו בשיעור של כ-2.92% ואילו מדדי התיק המכיל 30% מניות עלו בשיעור של 1.17%. תשואות אלה מצטרפות לביצועים חיוביים גם ברבעון הראשון, כך שמדד תיק האג"ח עלה מתחילת השנה בשיעור מצטבר של 3.46%, מדד תיק המניות עלה בשיעור של 9.93% ואילו מדד התיק המכיל 30% מניות עלה בשיעור מצטבר של 5.38% ב-2019, עד כה.

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים רבים ומגוונים, בהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור, והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

ביצועי התיקים באפריל התבססו על עליות חזקות במדדי המניות, כ-3.66% בישראל על פי הרכבם במדדים וכ-2.84% במניות בחו"ל על פי הרכבם במדדים. התשואה בחו"ל סבלה באפריל מירידה בשיעור של כ-0.75% בשערי המט"ח ביחס לשקל, על פי הרכבם במדדים.

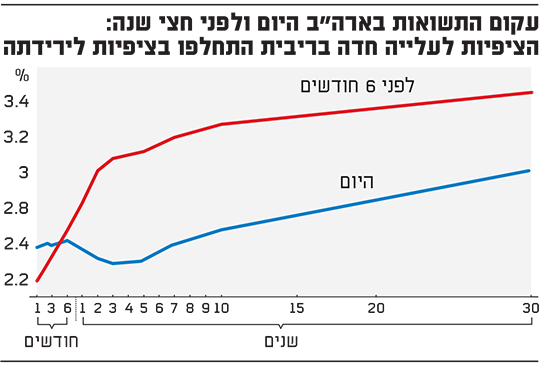

עקום התשואות בארהב היום ולפני חצי שנה

גם מדדי האג"ח נהנו החודש מעליות חדות, עם שני מנועים עיקריים. האחד הוא התמתנות הציפייה לעליה בריבית, גם בישראל. השני הוא התחזקות הסברה שהמחירים בישראל יעלו עם סיומה של כלכלת הבחירות שעיכבה את האינפלציה, המושפעת מהחלטות ממשלה, ובעיקר העלאת המע"מ ועלותם של הסכמים קואליציוניים.

כתוצאה מכך מדדי האג"ח הארוכות עלו בשיעורים נאים ובתוך כך האג"ח הצמודות עלו והאפילו על השקליות. לדוגמה, מדד הקונצרניות הצמודות עלה בשיעור של 0.88% באפריל לעומת 0.07% בלבד במקבילו השקלי. באותו אופן, מדד הצמודות הארוכות עלה בשיעור של 0.91% לעומת 0.65% במקבילו השקלי.

שיפור קל ביחס לממוצע השנתי

הביצועים הטובים בתיקי ההשקעות נראים תלושים מהמציאות, ובולטים עוד יותר ביחס להפסדי 2018 בתיקי ההשקעות, אשר בחלק מהמקרים, ואצל חלק ממנהלי התיקים, היו צורבים עד כאב.

קשה לכן שלא להבחין בהפתעה הגדולה המושמעת היטב בכל ועדת השקעות ובכל שיחה על ביצועי שוקי ההון ותיקי ההשקעות מתחילת 2019. התנודתיות הגבוהה, ובמיוחד הנפילות שהיו בשווקים בשנה הקודמת, חרטו את רישומם בעמדות ובדעות של רבים וטובים בנוגע לשוקי ההון בשנה הקרובה. הציפייה הכמעט אוטומטית הייתה כי הנפילות יימשכו אל עומק שנה זו, וסיבות לכך לא חסרו. על רקע זה, העליות השנה נראות חדות מאוד, ולא קשורות למציאות השלילית שניבטה מהתחזיות השליליות, ולכן רבים סבורים כי מאחר שהתשואות הן לכאורה חריגות, הרי הן מקריות ולא קשורות לתחזיות השליליות, לכן דינן להימחק.

אבל בפועל, בהסתכלות על תקופה ארוכה יותר, התשואות אינן חריגות, והן מהוות בסך-הכול חזרה לנורמליות. בחינת התשואות מתחילת השנה מראה אמנם ביצועים שלא נראו כמעט עשור, אך בראייה של שנתיים, מדובר בחזרה לנורמליות ובהתכנסות לתוואי השנתי החיובי של השווקים. בחינת התשואות המצטברות לשנתיים האחרונות מראות, כי התשואה השנתית הממוצעת של מדדי האג"ח עמדה על כ-2.2%, מדדי המניות התקרבו ל-7% בממוצע לשנה ואילו תיק המכיל 30% מניות עלה בממוצע ב-3.75%, שוב, בממוצע לשנה בתוך השנתיים האחרונות.

מדדי אגיו לתיקים המנוהלים באפריל ומתחילת השנה

מכך ניתן ללמוד, כי העליות מתחילת 2019 הן אכן חזקות באופן משמעותי ביחס לתקופה הקצרה, אך בראייה של טווח השנתיים האחרונות, הן הביאו את התשואה השנתית הממוצעת לרמה סבירה, התואמת את הממוצע ארוך-הטווח המצופה מתיקי ההשקעות בשווקים, ועולה עליהן אך במעט. במילים אחרות, התיקים חזרו השנה לתשואה הנורמלית המצופה בתנאי שוק רגילים ולא חריגים.

הסיבה והמסובב הפכו לאחד

אבל ביצועים אלו אינן הפתעה כה גדולה עבורנו, מאחר שבמשך כל החודשים האחרונים בטור זה אנו חוזרים ומציגים תמונה אופטימית בהרבה מזו המשתקפת בעיתונות הכללית. הסיבות לאופטימיות, כפי שראינו אותן אנו, היו התפתחויות וצמיחה טכנולוגית בארה"ב, ואגב כך גם בישראל, מחיר נפט יציב ונמוך יחסית לשנתיים הקודמות וריבית לא גבוהה, כזו שלא תבלום את המהלכים הכלכליים.

לעומת זאת, מבחינת אנליסטים רבים, המיתון נתפס כמעין עובדה כמעט מוגמרת, שנבעה מסיבה אחת בלבד, מחזוריות. המיתון שלא היה התבסס על המחשבה כי לאחר שנים רבות חיוביות בכלכלה הריאלית ובשווקים הפיננסיים, סביר להניח כי יהיה מיתון. היו מודלים שחזו זאת בהסתברות גבוהה, והם הובילו את שוקי האג"ח למבנה עקום התומך בהם.

כך, הסיבה והמסובב הפכו לאחד, כלומר, מצד אחד המשקיעים תמחרו את האג"ח והובילו את עקום התשואות העתידיות למבנה יורד, המשקף מיתון והורדת ריבית באופק. מצד שני, בו בזמן, כאשר המשקיעים ניתחו את תמונת המצב המשתקפת בדיוק מאותו עקום תשואות, הם ראו כי הוא חוזה מיתון והורדת ריבית.

במקביל, ממוצע תחזיות האנליסטים לגבי הצמיחה ברבעון הראשון של השנה עמד על 2.3% בלבד. על רקע זה, הנתונים הכלכליים החיוביים לא תמכו בתמונה השלילית, ולכן לא קיבלו מקום. העליות בשוקי ההון התקבלו בסקפטיות רבה, והושמעו קלישאות בסגנון Sell in May" "and go away, או "קח את הכסף וברח".

בפועל, הצמיחה לרבעון הייתה גבוהה משמעותית והסתכמה ב-3.2%, ונתוני התעסוקה שהתפרסמו כשבוע לאחר מכן תמכו בנתון הצמיחה החזק, עם ירידה נוספת בשיעור האבטלה ועלייה במספר המשרות החדשות. כך נראה, כי המיתון שהפיל את השווקים בסוף 2018 שוב התחלף באווירה חיובית, שמניעה אותם קדימה ב-2019. אולי, אחרי הכול, בכל זאת 2019 עשויה להיות שנת השקעות טובה.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות, המייעצת לחברות, מוסדות וקיבוצים בניהול השקעות ונכסים פיננסיים ומלווה משפחות במסגרת "פמילי אופיס". אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.